Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv.

+++

Auch bei uns am Schweizer Aktienmarkt sind die Handelsaktivitäten ungewöhnlich dünn für diese Jahreszeit. Gerade bei den drei Schwergewichten Nestlé, Roche und Novartis sind sie zuletzt regelrecht eingeschlafen. Die Käufer streiken, wie man mir berichtet. Und das, obwohl mit Nestlé und Novartis zwei von drei Unternehmen über eine zweite Handelslinie noch immer rege eigene Aktien zurückkaufen. Es ist, als ob sich die Sommerflaute in diesem Jahr früher als sonst bemerkbar macht.

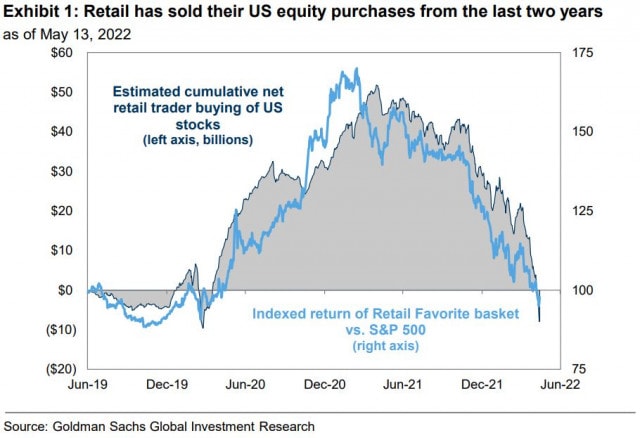

Erst kürzlich berichtete ich in meinem Insider-Briefing von interessanten Beobachtungen zum Geschehen an der New Yorker Börse. Zwar berichten die Strategen der Bank of America, dass die bankeigenen Privatanleger in den letzten Tagen im grösseren Stil Aktien zugekauft hätten. Eine etwas längere Betrachtung ihrer für Goldman Sachs tätigen Berufskollegen zeigt jedoch, dass sich zumindest die Spezies der Klein(st)anleger nach dem Hype rund um den Höhenflug von Aktien wie GameStop oder AMC Entertainment von 2020 wieder aus ihren Aktieninvestments zurückgezogen hat – oder vielmehr regelrecht aus dem Markt "geschwemmt" wurde. Denn nicht eben wenige Klein(st)anleger setzten über Aktienoptionen auf steigende Kurse. Aktienoptionen, von welchen die Allermeisten wertlos verfielen.

Darauf deutet zumindest die Kursentwicklung des "Retail Favorite Basket" von Goldman Sachs hin. Denn der Aktienkorb hat die gesamte Überrendite zum breit gefassten S&P 500 Index – wir sprechen hier in der Spitze immerhin von 70 Prozent – vollständig wieder eingebüsst. Statistiken der amerikanischen Investmentbank scheinen dies übrigens bestätigen zu wollen. So bauten Klein(st)anleger zwischen dem Frühjahr 2020 und Mitte 2021 unter dem Strich für 50 Milliarden Dollar Aktienpositionen erst auf und dann wieder ab. Vermutlich dürfte das Kursdebakel bei den Tech-Giganten das seine zu dieser Entwicklung beitragen haben.

Nicht weniger eindrücklich ist die Entwicklung des hochgejubelten ARK Innovation Fonds. Wie Erhebungen von True Insights zeigen, liess der Fonds der gerade von Klein(st)anlegern regelrecht vergötterten Cathie Wood den breiten Markt zwischen März 2020 und Februar 2021 weit hinter sich zurück. Seither hat sich die Überrendite jedoch sogar in eine Unterrendite verwandelt. Auch diese Entwicklung lässt darauf schliessen, dass sich nicht eben wenige der Zielkunden Woods aus Aktien zurückgezogen haben.

Darüber, wie es diesbezüglich am Schweizer Aktienmarkt ausschaut, liegen mir leider keine Informationen vor. Was sich allerdings sagen lässt: Bei der Anzahl meiner Newsletter-Abonnenten fürs morgendliche Insider-Briefing ist nach dem sehr erfreulichen Wachstum der letzten knapp zwei Jahre erstmals ein leichter Rückgang festzustellen. Da liesse sich durchaus hinein interpretieren, dass die Klein(st)anleger auch bei uns auf dem Rückzug sind.

Wenden wir uns nun aber den Aktien der Credit Suisse zu. Die kleinere der beiden Schweizer Grossbanken ist in der Börsenwoche im Schnelldurchlauf schon beinahe so etwas wie ein Dauergast. Am Mittwoch durchlebten die Aktionärinnen und Aktionäre einmal mehr eine Achterbahnfahrt der Gefühle. Im Soge einer weiteren Gewinnwarnung – die dritte in Folge – purzelten die Kurse im frühen Handel zuerst um fast 8 Prozent auf 6,20 Franken. Dank Spekulationen, wonach State Street eine 9 Franken je Aktie schwere Übernahmeofferte lancieren könnte, setzten die Papiere der Grossbank im Laufe des Nachmittags zu einer beeindruckenden Gegenbewegung an. In der Spitze wurden dann Kurse von bis zu 7,10 Franken bezahlt. Losgetreten hatte die Spekulationen ein entsprechender Bericht des bekannten Finanzblogs Inside Paradeplatz.

Wohin man auch immer hört, ist die Skepsis gross – obwohl die Verkaufsbereitschaft bei den nicht gerade erfolgsverwöhnten Aktionärinnen und Aktionären der Credit Suisse durchaus vorhanden wäre. Bei der Erzrivalin UBS heisst es etwa, ein transatlantischer Zusammenschluss hätte hohe strategische sowie regulatorische Hürden zu nehmen. Ausserdem würde eine Übernahme der Credit Suisse die harte Kernkapitalquote von State Street um bis zu 300 Basispunkte schmälern, wie Berechnungen von UBS-Analyst Brennan Hawken zeigen.

Dass die Aktien von State Street seit Mittwochnacht dennoch um gut 6 Prozent tiefer aus dem Handel hervorgingen, lässt darauf schliessen, dass man den Übernahmespekulationen anfänglich zumindest in New York durchaus Glauben schenkte. Vermutlich gingen die Amerikaner nicht zuletzt auch deshalb an die Öffentlichkeit und wiesen das angebliche Interesse entschieden zurück.

Das Nachsehen haben nun diejenigen Marktakteure, die im Laufe des Mittwochnachmittags beherzt bei Call-Warrants wie etwa WCSA7V zugriffen. Insgesamt gingen an diesem Tag mehr als 3 Millionen Stück um. Es ist eine Alles-oder-Nichts-Wette. Denn steigt der Kurs der Credit-Suisse-Aktien bis zum kommenden Freitag nicht auf über 8 Franken, verfallen diese Warrants wertlos.

Spekulationen rankten sich diese Woche auch um ABB. Der für seine aktive Einflussnahme bei Unternehmen berüchtigte Grossaktionär Cevian Capital habe den Stimmenanteil jüngst in die Nähe von etwas mehr als 3 Prozent reduziert, wie die deutsche Börsen-Zeitung meldete. Autor Daniel Zulauf, bei uns in der Schweiz bestens bekannt, stützt sich dabei auf eine gut informierte Quelle ab. Seines Erachtens ist die Beteiligungsreduktion insofern pikant, als dass mit Lars Förberg seit 2017 ein Mitgründer von Cevian Capital als Aktionärsvertreter im Verwaltungsrat von ABB sitzt.

Zur Erinnerung: Der schwedische Finanzinvestor und Grossaktionär war im Frühsommer 2015 bei ABB eingestiegen und hielt in der Spitze einst sogar rund 6 Prozent der Stimmen. Der Grossaktionär gilt als treibende Kraft hinter der Abspaltung der Stromnetzsparte und dem anschliessenden Aktienrückkaufprogramm.

Mit Artisan Partners ging ein wertvoller Mitstreiter für die Sache schon im Februar vor zwei Jahren von Bord. Zu diesem Zeitpunkt haderten die Aktien von ABB noch mit dem "Fluch der 25 Franken" und notierten weit unter den von den Grossaktionären angestrebten 35 Franken.

Davon sind wir auch jetzt wieder einige Franken entfernt. Umso mehr überrascht mich, dass die jüngsten Spekulationen keine grösseren Wellen werfen. Cevian Capital wären übrigens nicht die Einzigen, welche sich zuletzt von Aktien des Industriekonzerns trennten. Auch der Fondsriese Capital Group reduzierte seine Beteiligung kürzlich auf unter 5 Prozent – was immer diese Fluktuation im Grossaktionariat auch zu bedeuten hat.

Zur Rose und die UBS verbindet mittlerweile schon beinahe so etwas wie eine gemeinsame Vergangenheit. Als der für die Grossbank tätige Analyst Sebastian Vogel die Aktien der Versandapotheke im Februar letzten Jahres bei Kursen von 400 Franken und mehr von "Neutral" auf "Sell" abwatschte, beging er so etwas wie einen Tabubruch.

Aufstieg und Fall der Zur-Rose-Aktien seit Anfang 2021 (Quelle: www.cash.ch)

Seit dieser Woche kosten die Valoren nun keine 100 Franken mehr. Wer nun denkt, dass Vogel sich am Ziel angelangt sieht, der irrt allerdings. Stattdessen setzt er bei seinen Schätzungen einmal mehr den dicken Rotstift an. Das 12-Monats-Kursziel bewegen die Anpassungen jedoch kaum mehr, fällt dieses doch auf 93 (zuvor 95) Franken.

Ganz zur Freude der Leerverkäufer. Wie Erhebungen der Beratungsfirma IHS Markit zeigen, spekulieren diese bei Zur Rose nämlich mit nicht weniger als 25 Prozent aller ausstehenden Aktien auf rückläufige Kurse. Das ist selbst im Wissen darum, dass es sich bei einem Drittel davon um Absicherungstransaktionen von Wandelanleihe-Gläubigern handeln dürfte, ziemlich viel. Was bleibt ist die Erkenntnis, dass diese Wetten – oder zumindest ein Teil davon - irgendwann wieder geschlossen werden müssen. Vielleicht überdenkt der UBS-Analyst seine Verkaufsempfehlung ja, nun da den Aktienkurs nur noch wenige Franken vom neuen 12-Monats-Kursziel trennen.

Mal schauen ob ich kommenden Freitag mehr zum Thema Zur Rose zu berichten weiss, wenn es wieder heisst: Die Börsenwoche im Schnelldurchlauf.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |