Der cash Insider berichtet im Insider Briefing börsentäglich von brandaktuellen Beobachtungen rund um den Schweizer Aktienmarkt und ist unter @cashInsider auch auf Twitter aktiv.

+++

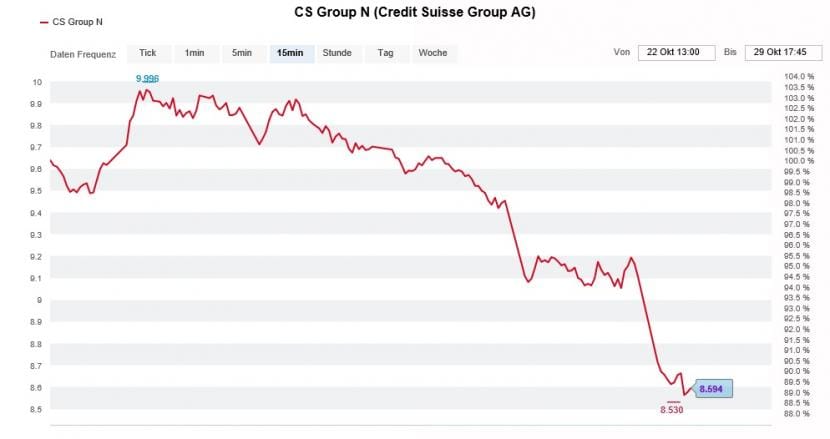

Was für eine verkehrte Welt: Da erhält die Credit Suisse zumindest von Analysten viel Lob für ihr drittes Quartal – und dennoch werden die Aktien der kleineren der beiden Schweizer Grossbanken mit einem Minus von bis zu 6 Prozent abgestraft.

Selbst bei genauerem Hinschauen gibt es kaum etwas zu bemängeln. Und wenn, dann höchstens, dass einmal mehr eine Vielzahl ausserordentlicher Kosten mithinein spielte. Ich spreche da etwa von Restrukturierungskosten, Rückstellungen für Rechtsfälle und Kreditrisiken oder auch einmaligen Kosten auf dem Liegenschaftenportfolio.

Der eigentliche Grund für die ziemlich unterkühlte Reaktion der Börse dürfte allerdings vielmehr bei der Erwartungshaltung zu suchen sein. Nachdem die beiden Erzrivalen UBS und Julius Bär zwischen Juli und September um Längen besser als gedacht abgeschnitten hatten, traute man auch der Credit Suisse einen weit über den Analystenschätzungen liegenden Zahlenkranz zu. Die grosse Überraschung bleibt nun aber aus.

Ähnlich verhält es sich bei Sulzer. Beim Bestellungseingang erfuhr der Pumpenspezialist aus Winterthur im dritten Quartal zwar einen Dämpfer. Allerdings bewegt sich letzterer weitestgehend im Rahmen der Analystenerwartungen. Dass das Unternehmen selber von einer Belebung gegen Quartalsende hin berichtet und auf das gesamte Jahr betrachtet nicht ganz so düster malt, bleibt an der Börse hingegen ungehört. Im frühen Handel kosteten die Aktien des hiesigen Industrie-Urgesteins vorübergehend fast 7 Prozent weniger als am Vorabend.

Mitunter ein Grund: Auf Basis des vorliegenden Zahlenkranzes werden die Analysten ihre Schätzungen für Sulzer vermutlich keinen grösseren Anpassungen unterziehen müssen.

Auch die Aktien von Clariant geben ihre frühen Kursgewinne wieder preis. Einerseits weiss beim Baselbieter Spezialitätenchemiehersteller zwischen Juli und September mit Care Chemicals nur einer von drei Geschäftszweigen zu überzeugen. Andererseits haben Analysten den organischen Umsatzrückgang rückblickend wohl etwas unterschätzt. Die vorsichtigen Aussagen für das Schlussquartal machen die Sache auch nicht eben besser.

Alteingesessene Börsenfüchse wissen, dass die Börse eher selten wie gedacht reagiert. Oft ist das eine Frage der Erwartungshaltung. Doch nicht selten liegt der Teufel im (Zahlen-)Detail. Die Aktionärinnen und Aktionäre von Straumann oder Novartis dürften wissen, wovon ich spreche. Die beiden Unternehmen legten in den letzten Tagen ansprechende Ergebnisse vor. Dennoch wurden ihre Aktien abgewatscht.

+++

Mitte September sah alles danach aus, als hätten die Aktien von Novartis ihr Kurs- und Stimmungstief endlich überwunden. Innerhalb weniger Wochen schoss ihr Kurs von 75 auf 84 Franken hoch – und rang damit selbst alteingesessenen Börsenfüchsen einen ziemlich überraschten Gesichtsausdruck ab.

Doch die Freude der Aktionäre sollte nicht lange währen. Alleine in den vergangenen 48 Stunden gab der Aktienkurs um gut 4 Franken oder sechs Prozent nach. So günstig waren die Valoren des Pharmagiganten aus Basel letztmals auf dem Höhepunkt der Pandemieängste in der zweiten Hälfte März zu haben.

Am gestrigen Mittwoch berichtete ich in meiner Kolumne von einem schleichenden Kurszerfall bei den Schwergewichten aus dem Swiss Market Index (SMI).

Keine 10 Prozent trennen die Novartis-Aktien mehr von den Jahrestiefstkursen (Quelle: www.cash.ch)

Wie der für Julius Bär tätige Mensur Pocinci in einem mir zugespielten Kommentar festhält, ächzen die Aktien von Novartis besonders unter diesem Kurszerfall. So schwach wie zuletzt sei das Schwergewicht im Vergleich mit den Valoren von Nestlé und Roche letztmals vor zwölf Jahren gewesen, so hält der bekannte Markttechnikexperte fest. In Erwartung, dass uns die unterdurchschnittliche Kursentwicklung noch eine ganze Weile begleiten könnte, rät Pocinci seiner Leserschaft bei Novartis an der Seitenlinie zu verharren. Doch auch die Valoren von Nestlé und Roche haben es ihm nicht wirklich angetan.

Ich bin neugierig was es braucht, damit das SMI-Schwergewicht sein Formtief tatsächlich überwinden kann.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |