Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv. Schauen Sie sich doch auch das neue Tracker Zertifikat auf die Schweizer Aktienfavoriten des cash Insider an.

+++

1100 Milliarden Dollar – diese für uns Normalsterblichen beeindruckende Zahl muss man sich als Aktienanlegerin und Aktienanleger merken. Denn sie steht für den letztjährigen Nettozufluss in Aktienfonds. Das ist mehr als in den vorangegangenen zwei Jahrzehnten aufkumuliert. Man kann bei solchen Zahlen schon fast von einem Siegeszug der Aktie sprechen, begünstigt durch die Negativzinsen.

In den letzten Jahren hiess es in Bankenkreisen denn auch stets: There is no alternative – es gibt keine vernünftige Alternative. Doch damit könnte nun Schluss sein, wie die britische Barclays in einem Strategiepapier meint.

Für die Autoren um den Chefdenker Emmanuel Cau bekommt diese Auffassung zusehends Risse. Im Zuge steigender Zinsen seien erstmals wieder grössere Nettoabflüsse aus Aktienfonds zu beobachten. Wir sprechen hier von 17,5 Milliarden Dollar, die alleine in der vergangenen Woche unter dem Strich aus Aktienfonds abgezogen wurden.

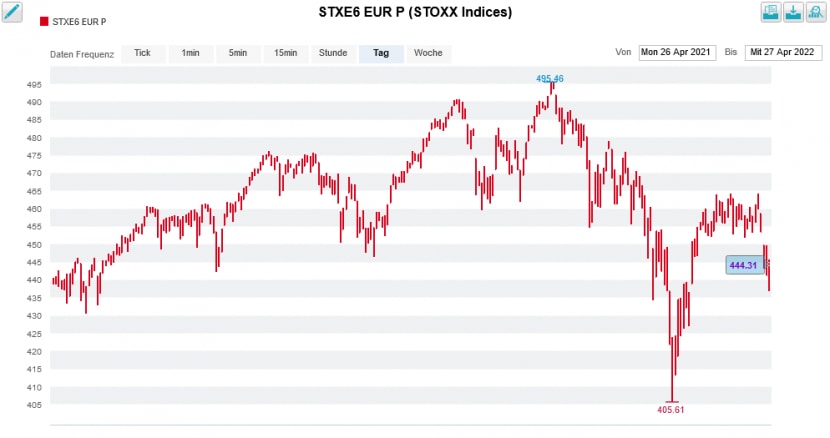

Entwicklung des Stoxx Europe 600 Index über die letzten 12 Monate (Quelle: www.cash.ch)

Je höher die Zinsen steigen, desto höher die Abflüsse, die noch hinzukommen könnten. Noch sei der Damm allerdings nicht gebrochen, so die Strategen weiter. Dennoch sehen sie in den hohen Aktienengagements von privaten und institutionellen Anlegern eine nicht-zu-unterschätzende Gefahr für die Aktienmärkte, sollte es tatsächlich zum Dammbruch kommen. Interessant ist, dass private Anleger weiterhin Käufer von Aktien seien.

Bei diesen doch eher vorsichtigen Aussagen überrascht es mich, wenn man den breit gefassten Stoxx Europe 600 Index bei Barclays Ende dieses Jahres dennoch um 4 Prozent höher bei 465 Punkten stehen sieht...

+++

Während viele Unternehmen über Probleme entlang der Lieferkette klagen, läuft es für Kühne+Nagel momentan so richtig gut. Der Transporteur aus dem steuergünstigen Schindellegi blickt auf ein erfreuliches erstes Quartal zurück: Der Nettoumsatz stieg im Jahresvergleich um fast 70 Prozent auf etwas mehr als 10 Milliarden Franken. Und mit 832 Millionen Franken übertraf der Gewinn selbst die kühnsten Erwartungen. Analysten gingen durchschnittlich "bloss" von 682 Millionen Franken aus.

Es sind eben gerade die besagten Lieferkettenprobleme vieler Unternehmen, die beim Transporteur die Kassen klingeln lassen – getreu dem Motto: Des einen Leid, des anderen Freud.

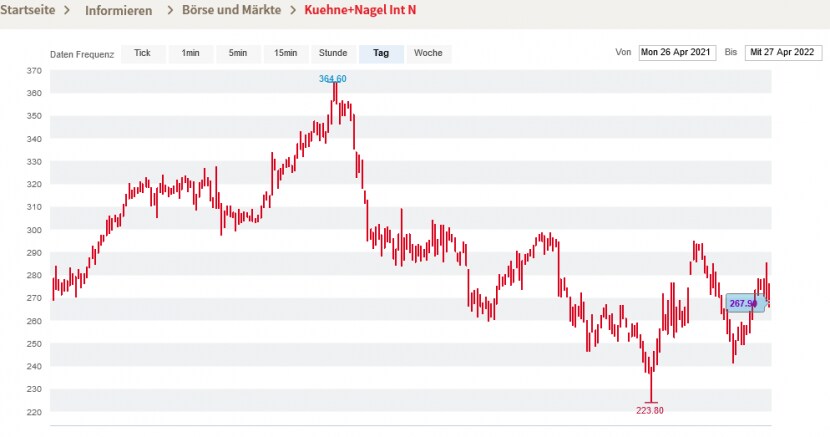

Mit den klingelnden Kassen kommen nun allerdings auch die Begehrlichkeiten. Wie Analyst Alex Irving von Bernstein Research schreibt, hielt Kühne+Nagel per Ende März Überschusskapital im Umfang von 1,5 Milliarden Franken in den Büchern. Obschon die chinesische Apex längst mit den bestehenden Geschäftsaktivitäten verschmolzen werden konnte, glaubt Irving nicht, dass der Transporteur in nächster Zeit mit einer weiteren milliardenschweren Grossübernahme nach demselben Strickmuster nachlegen wird. Vielmehr spekuliert er auf eine Sonderdividende oder ein Aktienrückkaufprogramm. Es wäre jedenfalls nicht der erste Zustupf aus der Firmenkasse. Nichts desto trotz stuft der Bernstein-Analyst die Aktien wie bis anhin nur mit "Market Perform" und einem Kursziel von 260 Franken ein. Überzeugung sieht für mich anders aus.

Kursentwicklung der Aktien von Kühne+Nagel über die letzten 12 Monate (Quelle: www.cash.ch)

Dass sich ein Finanzinvestor einnistet, um eine Sonderdividende zu erzwingen, halte ich angesichts der klaren Beteiligungsverhältnisse für unwahrscheinlich. Ankeraktionär Klaus-Michael Kühne hält über seine Beteiligungsgesellschaft knapp 56 Prozent der Stimmen. Weitere gut 4 Prozent der Stimmen kontrolliert die Kühne-Stiftung. Dagegen gibt es für einen Finanzinvestor schlichtweg kein Ankommen.

Doch harren wir mal der Dinge, die da kommen mögen.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |