Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Niest Amerika auch nur zweimal laut, verschlägt es Europa mit einer Grippe ins Bett. So will es zumindest eine alte Börsenweisheit. Und tatsächlich informieren sich bei uns die Profis schon frühmorgens während des ersten Kaffees über die Vorgaben aus Übersee - immer die Angst im Nacken, etwas übersehen zu haben. Am späteren Nachmittag, mindestens eine halbe Stunde bevor in New York die Eröffnungsglocke ertönt, ist bei den hiesigen Aktienkursen kaum noch an ein Eigenleben zu denken.

Das mag einerseits damit zu tun haben, dass die USA bis zum heutigen Tag als Weltwirtschaftslokomotive gelten und die amerikanische Notenbank anderen führenden Zentralbanken - ob gewollt oder ungewollt - die Zins- und Geldpolitik vorgibt.

Andererseits befindet sich der Schweizer Aktienmarkt SPI seit Jahren fest in der Hand amerikanischer Grossinvestoren. Es sind mächtige Marktakteure wie der weltgrösste Vermögensverwalter Blackrock, die in die Wirtschaft und Politik vernetzte Investmentbank Goldman Sachs oder der Fondsriese Fidelity, die in der Schweiz die Richtung der Aktienkurse bestimmen. Selbst unsere grössten Versicherungen und Pensionskassen verkommen immer öfter zu blossen Statisten.

"Was in Las Vegas geschieht, bleibt in Las Vegas", so sagt man in der "Stadt der Sünde". Das gilt nicht für New York. Was an der dortigen Leitbörse geschieht, kann und darf uns nicht kaltlassen.

Mit interessanten Informationen wartet die ebenfalls mächtige amerikanische Investmentbank J.P. Morgan in einem Strategiepapier auf. Darin bezeichnen die Autoren die geradezu von Euphorie strotzenden US-Privatanleger als Achillesferse.

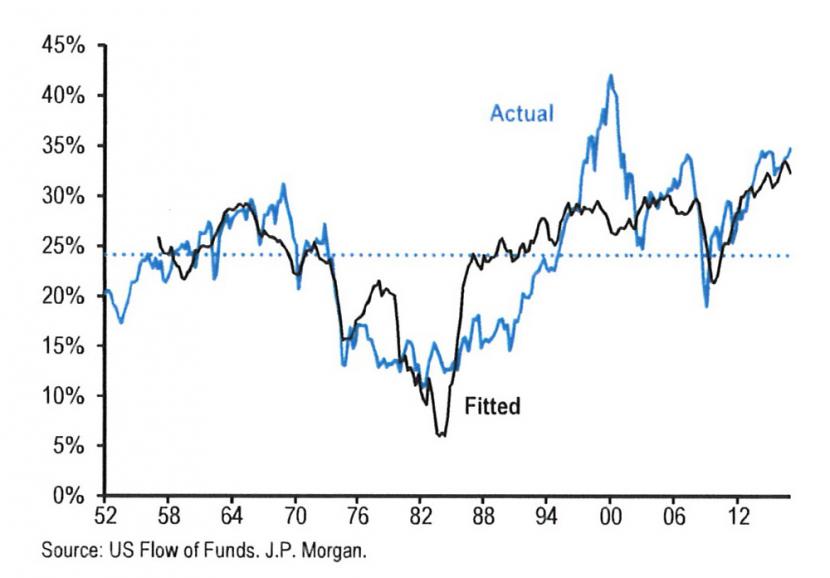

Bankeigenen Berechnungen zufolge waren US-amerikanische Haushalte Ende März mit knapp 35 Prozent der gesamten Vermögenswerte in Aktien investiert. Das übertrifft nicht nur den bisherigen Rekordwert von 34,6 Prozent aus dem Frühjahr 2015, sondern liegt auch über den 34,2 Prozent unmittelbar vor Ausbruch der Finanzkrise der Jahre 2007/08.

Aktienanteil amerikanischer Haushalte am Gesamtvermögen (Quelle: J.P. Morgan).

Gleichzeitig warnen die Strategen, dass vermehrt wieder auf Kredit spekuliert wird. Die Anzahl der mit Fremdkapital erworbenen Aktien sei zuletzt kräftig gestiegen und befinde sich nahe dem bisherigen Rekordhoch aus dem Jahr 2000.

Damals führten Zwangsexekutionen seitens der kreditgebenden Banken an der Börse in New York zu einer tödlichen Abwärtsspirale. Innerhalb weniger Monate sackten die wichtigsten Aktienindizes rund um den Globus um rund 60 Prozent ab - auch der Schweizer Markt.

Dass J.P. Morgan diese beiden Zutaten für einen gefährlichen Börsencocktail im Strategiepapier hervorhebt, dürfte mehr als ein Zufall sein. Denn gleichzeitig weiss die amerikanische Investmentbank davon zu berichten, dass sich die Grossinvestoren vermehrt aus Aktien zurückziehen.

Noch will ich den Teufel zwar nicht an die Wand malen. Dennoch gilt es auch hierzulande, diese nicht ungefährlichen Entwicklungen in New York im Auge zu behalten.

+++

Derweil überbieten sich die Aktienanalysten am Schweizer Aktienmarkt SPI mit immer aggressiveren Kaufempfehlungen. Je atemberaubender das Kursziel, desto eher scheinen private und institutionelle Anleger der Empfehlung Folge zu leisten.

In den vergangenen 24 Stunden warteten gleich zwei Vertreter dieser Berufsgilde mit solchen Empfehlungen auf:

Die für Kepler Cheuvreux tätige Medizinaltechnikanalystin nimmt bei Tecan die gestrige Ergebnisüberraschung zum Anlass, um die Aktien des Laborausrüsters aus Zürich von "Hold" auf "Buy" heraufzustufen. Und obwohl sie ihre Gewinnschätzungen für die Jahre 2017/18 um gerade mal zwischen 0,1 und 1,1 Prozent nach oben nimmt, errechnet die Analystin neu ein Kursziel von 216 (bisher 168) Franken.

Die Aktien von Siegfried (rot) im Vergleich mit jenen von Tecan (grün) (Quelle: www.cash.ch).

Auf die nächstjährigen Schätzungen von Kepler Cheuvreux abgestützt, errechnet sich schon heute ein Kurs-Gewinn-Verhältnis (KGV) von 29 – was in etwa dem Doppelten des langjährigen Durchschnittswerts entspricht. Bei Kursen von 216 Franken läge das KGV dann sogar bei 33.

Dem steht ihre Berufskollegen von Helvea in nichts nach: In einer Unternehmensstudie zu Siegfried schickt die Autorin sogar eine Warnung vorab. Die Lektüre ihrer Erstabdeckung könne beim Leser Faszination und ein Verlangen nach den Wachstumsaussichten des Pharmazulieferers wecken, so lässt sie im Untertitel durchblicken.

Die Analystin geht über die kommenden Jahre nicht nur von einer Wachstumsbelebung, sondern auch von margenseitigen Verbesserungen aus. Folglich empfiehlt sie die Aktien mit einem Kursziel von 319 Franken zum Kauf.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |