Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv.

+++

Gestern Donnerstag berichtete ich von einer überhasteten Flucht amerikanischer Anleger aus europäischen Aktien. Erhebungen der Bank of America zeigen, dass an der New Yorker Börse auch vergangene Woche wieder 2,7 Milliarden Dollar aus Fonds auf europäische Aktien abgezogen wurden. Es ist bereits die 39. Woche in Folge mit einem Nettoabfluss, wobei die Gesamtsumme seit Jahresbeginn die 100-Milliarden-Marke überschritten haben dürfte.

Diese Zahl ist umso brisanter, wenn man bedenkt, dass Aktienfonds in den vergangenen zehneinhalb Monaten unter dem Strich geschätzte 300 Milliarden Dollar zugeflossen sind – nur halt eben nicht in solche, die in europäische Aktien investieren. Da fragt sich doch, wohin denn dann?

| Abflüsse in Milliardenhöhe: Amerikaner flüchten überhastet aus europäischen Aktien |

Interessant ist, dass die amerikanische Investmentbank herausgefunden haben will, dass der Schweizer Aktienmarkt im Herzen Europas schon seit Monaten fast so etwas wie ein Eigenleben führt. Während die umliegenden Nachbarländer einen Abfluss amerikanischer Anlagegelder zu beklagen hatten, kam man hierzulande sogar in den Genuss von Zuflüssen. Allerdings dürften die Gelder vorwiegend in hiesige Standardwerte geflossen sein, wie das Kursdebakel bei den kleinen und mittelgrossen Unternehmen aus der Schweiz erahnen lässt.

Im Wissen um die zuletzt wieder rückläufigen Kurse wäre ich nicht überrascht, wenn die Bank of America kommende Woche vom 40. Nettoabfluss bei den in europäische Aktien investierenden Fonds zu berichten wüsste.

Ich schrieb in diesem Zusammenhang:

Es ist nicht neu, dass Aktienanleger aus dem amerikanischen Raum Gelder zu sich nach Hause holen, wenn es geopolitisch hoch zu-und-her geht oder wenn wie jetzt ein Wirtschaftsabschwung droht. Im Fachjargon spricht man dann von einer sogenannten "Repatriierung von Auslandsvermögen", auch wenn das etwas gar hochgestochen klingt.

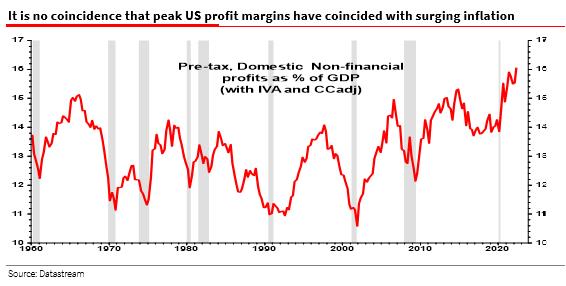

Dass sich die amerikanischen Unternehmen – anders als ihre europäischen Gegenspieler – in der Besten aller Welten wiederfinden, deutet auch Albert Edwards von der Société Générale an. Wie der bekannte Stratege schreibt, hätten die dortigen Gewinnmargen im Zuge des Teuerungsschubes mit jeglichen historischen Rekorden gebrochen. Er bezeichnet die jetzigen Gewinnmargen als geradezu "unanständig hoch".

Operative Marge vor Steuern amerikanischer Unternehmen ausserhalb der Finanzindustrie in Prozent des Bruttoinlandprodukts (Quelle: Société Générale Asset Management, Datastream)

Edwards zufolge lassen sich die Preiserhöhungen in Übersee nicht mehr länger nur mit der Weitergabe höherer Kosten erklären. Er spricht in diesem Zusammenhang denn auch von "Greedflation" – einem von Gier getriebenen Teuerungsschub. Umso mehr befürchtet der Stratege nun, dass sich in Washington die Politik, wenn nicht gar die Geldpolitik einschalten und sich diesem Problem annehmen könnte.

Mir ist durchaus bewusst, dass Edwards nicht eben unumstritten ist und mit seinen Meinungen des öfteren aneckt. Allerdings traue ich der Politik in Washington so einiges zu. Und der dortigen Geldpolitik sowieso. Ich behalte das Thema jedenfalls genauestens im Auge.

Wenden wir uns nun aber dem hiesigen Börsengeschehen zu. Für Roche begann die neue Woche mit einem lauten Paukenschlag: Das Alzheimermittel Gantenerumab zeigt nicht die erhoffte Wirksamkeit. In zwei umfangreichen Studien scheint es den Krankheitsverlauf im Vergleich mit Placebo nur unwesentlich verlangsamt zu haben. Zu wenig für den Pharma- und Diagnostikkonzern aus Basel, um überhaupt eine Marktzulassung erwirken zu können.

Realistischerweise sei gesagt, dass dieses "Aus" für Gantenerumab nicht völlig überraschend kommt. Den beiden Studien wird nämlich schon seit Jahren nachgesagt, sie seien vor allem eines: Ein kostspieliger Hochseilakt der Basler.

Kursentwicklung der "Bons" von Roche seit Jahresbeginn (Quelle: www.cash.ch)

Nach einem Forschungserfolg des Rivalen Biogen mit einem eigenen Alzheimermittel setzte sich an der Börse allerdings die Zuversicht durch, dass auch Gantenerumab den Krankheitsverlauf verlangsamt. Einige Analysten – darunter jener von J.P. Morgan – trauten dem Wirkstoff aus der Genentech-Schmiede sogar einen Spitzenumsatz von jährlich bis zu 10 Milliarden Dollar zu. Daraus wird nun nichts, womit ein nicht unwesentlicher möglicher Kurstreiber wegfällt.

Nachdem Roche im Pharmageschäft in den ersten neun Monaten mit einem Nullwachstum glänzte, sind die Basler mehr denn je auf Forschungserfolge angewiesen. Leider ist der Rückschlag mit Gantenerumab nicht der erste seiner Art in diesem Jahr. Da fragt sich doch, ob das Pharmaurgestein noch über dieselbe Innovationskraft verfügt, wie man sie ansonsten eigentlich von Genentech her kennt.

Am Mittwoch lud Zurich Insurance zum diesjährigen Investorentag. Dass sich die Versicherungsgruppe ab diesem Tag neuen Mittelfristzielen verschreiben würde, war schon lange bekannt. Entsprechend hoch waren die Erwartungen.

Dennoch war Firmenchef Mario Greco in Börsenkreisen der Applaus sicher, strebt man bis in drei Jahren doch eine operative Eigenkapitalrendite vor Steuern von mindestens 20 Prozent an. Zuletzt lag diese bei 14 Prozent – alleine schon das eine ziemlich respektable Zahl. Auf dem Weg dorthin will Greco den Gewinn je Aktie jährlich aus eigener Kraft um mindestens 8 Prozent steigern.

Enttäuscht wurde höchstens, wer sich auch gleich noch konkrete Aussagen zur Dividendenpolitik erhofft hatte. Fest steht einzig, dass auch künftig um die 75 Prozent des den Aktionärinnen und Aktionären zurechenbaren Jahresgewinns an diese ausgeschüttet werden. Ausserdem beharrt die Versicherungsgruppe wie bis anhin auf der Erhaltung einer SST-Quote von mindestens 160 Prozent.

Zugegeben: Die neuen Ziele fussen zumindest teilweise auf bevorstehende Umstellungen bei der Rechnungslegung. Nicht eben wenige Analysten haben diese Umstellungen bereits in ihre Bewertungsmodelle verpackt – und müssen nun trotzdem unter positiven Vorzeichen über die Bücher.

Für mich ist und bleibt die Ära von Zurich-Chef Mario Greco eine Erfolgsgeschichte, die hierzulande ihresgleichen sucht. Nun braucht die Versicherungsgruppe auf diese markigen Worte eigentlich nur noch Taten folgen lassen...

Kommende Woche dürfte es hierzulande spürbar ruhiger werden. Neben dem Zwischenbericht der Julius Bär Gruppe für die ersten zehn Monate dieses Jahres vom Montag gilt mein Interesse der ausserordentlichen Generalversammlung der Credit Suisse zwei Tage später. Ob die leidgeplagten Aktionärinnen und Aktionäre die geplante Kapitalerhöhung durchwinken oder nicht wissen wir spätestens am nächsten Freitag, wenn es wieder heisst: Die Börsenwoche im Schnelldurchlauf.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |