Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Und es kam, wie es kommen musste: Von der Leitbörse in New York aus rollte in den letzten Tagen eine Verkaufswelle rund um den Globus. Sie hinterliess auch am Schweizer Aktienmarkt tiefe Spuren - getreu dem altbekannten Motto: Husten die amerikanischen Anleger zweimal laut, verschlägt es die hiesigen mit einer schweren Grippe ins Bett.

Es ist, als hätte sich der Weihnachtsmann bei der diesjährigen Jahresend-Rally in den Vorzeichen geirrt. Gestern fiel der Swiss Performance Index (SPI) kurzum auf unter 10'000 Punkte und damit in den vierstelligen Bereich zurück. Dass sich das Börsenbarometer zuletzt besser als der amerikanische S&P-500-Index halten konnte, ist den Schwergewichten Nestlé, Roche und Novartis zu verdanken - und bloss ein schwacher Trost. Seit anfangs Dezember errechnet sich ein sattes Minus von 5 Prozent. Nicht wenige kleinere Indexkomponenten haben gar prozentual zweistellige Kursverluste zu beklagen.

Bei Markttechnikexperten gilt nun auch die Leitbörse in New York zusehends als angeschlagen. Mittlerweile befindet sich nicht weniger als die Hälfte der im S&P-500-Index vertretenen Aktien um 20 Prozent oder mehr unter den Höchstkursen - und damit per Definition in einer Baisse.

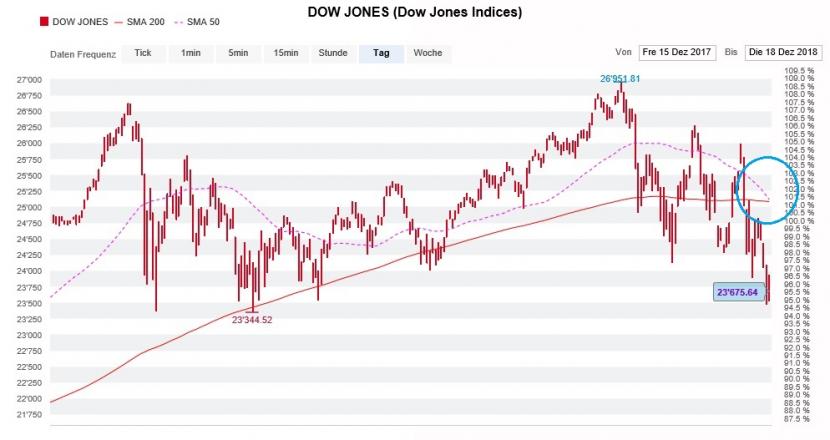

Zudem geht die Angst vor dem "Kreuz des Todes" um. Von einer solchen Konstellation spricht man, wenn der 50-Tage-Durchschnitt eines Aktienindex oder einer Aktie jenen auf 200 Tage von oben nach unten durchschreitet.

Kam es beim S&P-500-Index schon in der ersten Dezember-Woche zu einem "Kreuz des Todes", droht ein solches auch dem viel beachteten Dow Jones Industrial Index - und das wohl schon in den nächsten Tagen.

Entwicklung des Dow Jones Industrial Index über die letzten 12 Monate mit dem 50-Tage-Durchschnitt (gepunktet) und dem 200-Tage-Durchschnitt (Linie) (Quelle: www.cash.ch)

Obwohl die Konstellation als Vorbote einer Börsenbaisse gilt und im Berufshandel in diesen Tagen DAS dominierende Thema ist, ist sie in Expertenkreisen nicht unumstritten. Und das aus gutem Grund: Denn wirklich zuverlässig ist sie nicht. Meines Erachtens ist die Diskussion alleine schon deshalb ziemlich übertrieben.

Und: Anders als bei den amerikanischen Aktienindizes kreuzte sich beim SPI der 50-Tage-Durchschnitt schon im März dieses Jahres mit dem 200-Tage-Durchschnitt. Wer sich damals bei knapp 10'200 Punkten im grossen Stil von Schweizer Aktien trennte, dürfte nicht schlecht gestaunt haben, als das Börsenbarometer nur wenige Wochen später um gut 5 Prozent höher notierte.

Vermutlich blieb der Aufschrei auch aus diesem Grund aus, als beim SPI vor etwas weniger als zwei Wochen wieder ein "Kreuz des Todes" entstand.

Die Markttechnik ist die Disziplin, bei der man anhand von wiederkehrenden Kursmustern die zukünftige Entwicklung einzelner Aktien oder Indizes vorhersagt. Oder ketzerisch gesagt: Sie lässt uns morgen wissen, was man heute aufgrund von Informationen von gestern hätte besser machen können.

Im Wissen, dass sich gerade Handelsalgorithmen gerne an solchen Kursmustern orientieren, kommt der Markttechnik eine zentrale Bedeutung zu. Bekanntlich ist der Programmhandel an den Aktienmärkten ja für geschätzte 60 bis 80 Prozent der weltweiten Handelsvolumina verantwortlich...

+++

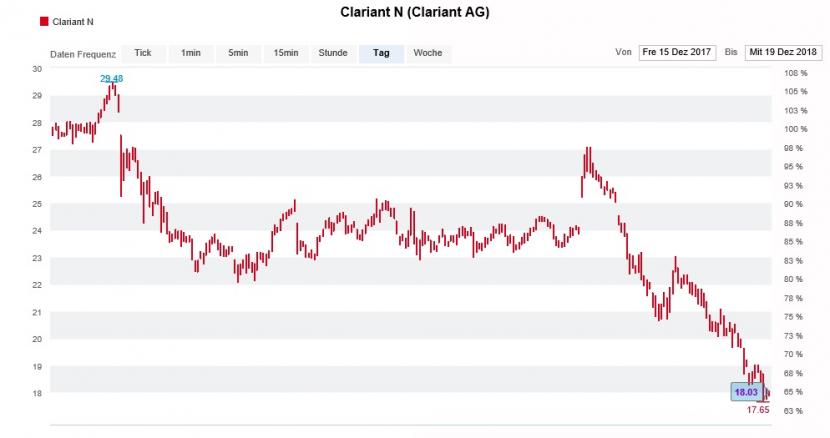

Kein anderes Schweizer Unternehmen musste in den letzten Wochen an der Börse so häufig den Kopf für Verfehlungen anderer Rivalen herhalten wie Clariant. Mit jeder Umsatz- und Gewinnwarnung eines ähnlich ausgerichteten Chemieherstellers werden die Zweifel an der Erreichbarkeit der eigenen Zielvorgaben wieder etwas grösser.

Erst anlässlich der Ergebnisveröffentlichung für das dritte Quartal hatte der Baselbieter Spezialitätenchemiekonzern die Zielvorgaben bestätigt.

Zur Erinnerung: Den Aktionären wird ein nicht näher beziffertes Umsatzwachstum in Lokalwährungen sowie eine Verbesserung des operativen Cashflows, des absoluten operativen Gewinns (EBITDA) und der operativen Marge vor Einmaleffekten in Aussicht gestellt.

In den letzten Wochen hat sich der Kurszerfall bei den Clariant-Aktien beschleunigt (Quelle: www.cash.ch)

Ein solches Vorbeischrammen nimmt die Aktienkursentwicklung mittlerweile denn auch vorweg. Der Spezialitätenchemiekonzern ist heute an der Börse fast 30 Prozent weniger wert als Ende September.

Das Nachsehen hat auch der Ankeraktionär Sabic. Angeblich kauften die Saudis die oppositionelle Aktionärsgruppe White Tale im Januar für umgerechnet nicht weniger als 32 Franken je Aktie aus. Heute bekämen sie die Aktien fast für die Hälfte.

Ich wäre jedenfalls nicht überrascht, würde Sabic den Stimmenanteil von etwas weniger als 25 Prozent in die Nähe von einem Drittel ausbauen.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |