Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

"Sell in May and go away, but remember to come back in September", so lautet eine alte Börsenweisheit. Wer sich davon verleiten liess und sich im Mai von sämtlichen Aktien trennte, dürfte sich allerdings hintersinnen.

Ihr oder ihm bleibt nichts anderes übrig, als auf einen schwachen September zu hoffen. Denn nicht nur die amerikanischen Aktienindizes, auch der Swiss Market Index (SMI) notiert höher als Anfang Mai.

Die Hoffnung, dass die Aktienkurse hierzulande in den kommenden Wochen ins Rutschen geraten, scheint nicht völlig unbegründet. Wie ein Blick auf langjährige Statistiken verrät, lässt sich jeweils dann auf einen schwachen September schliessen, wenn der SMI zwischen Januar und August eine negative Zwischenbilanz aufweist. Und genau das ist in diesem Jahr mit einem Minus von 4,4 Prozent der Fall.

Von Wetten auf einen schwachen September rate ich dennoch entschieden ab. In den letzten 20 Jahren hätte man damit zwar in sechs Jahren voll ins Schwarze getroffen. Das gilt insbesondere für die Jahre 1998, 2001, 2002 und 2008, als das Börsenbarometer den September jeweils mit Verlusten von 8 Prozent oder mehr beendete. Es gab aber auch drei Jahre, in welchen sich die Faustregel als schlichtweg falsch erwies.

Stärkste und schwächste September beim SMI seit 1998:

| Jahr | September | Januar bis August | Gesamtjahr |

| 2005 | +5,4 Prozent | +14,9 Prozent | +33,2 Prozent |

| 2013 | +3,6 Prozent | +13,5 Prozent | +20,2 Prozent |

| 2006 | +3,2 Prozent | +7,7 Prozent | +15,8 Prozent |

| 1998 | -13,8 Prozent | +6,6 Prozent | +14,3 Prozent |

| 2001 | -8,6 Prozent | -19,1 Prozent | -21,1 Prozent |

| 2002 | -8,6 Prozent | -18,5 Prozent | -27,8 Prozent |

(Quelle: cash Insider)

Wenn sich etwas mit hoher Wahrscheinlichkeit sagen lässt, dann dass der September am Schweizer Aktienmarkt zu den schwächsten Monaten des Jahres zählt. Seit 1998 fiel der SMI im September um durchschnittlich 1,45 Prozent. Nicht nur die schlechteste Septemberbilanz (-13,8 Prozent), auch die beste (+5,4 Prozent) liegt unter den jeweiligen Extremwerten sämtlicher übriger Monate.

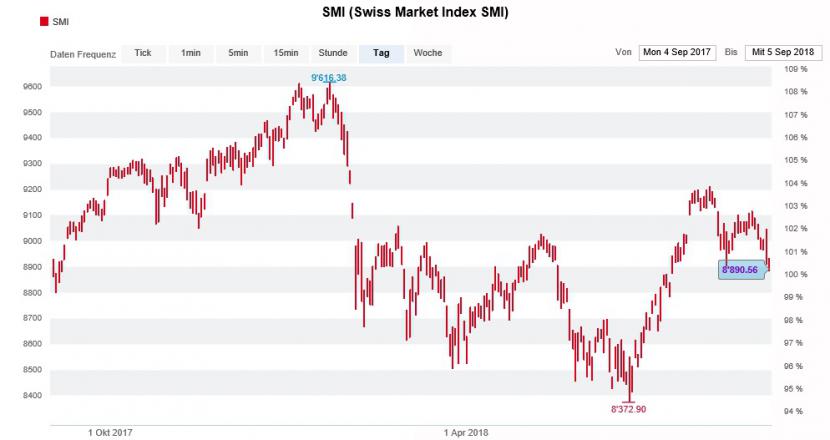

Seit wenigen Tagen orientiert sich der SMI wieder nach unten (Quelle: www.cash.ch)

Noch ein paar Worte seien mir an dieser Stelle zum Oktober erlaubt. In den vergangenen 20 Jahren wies der SMI in drei von vier Jahren eine positive Entwicklung auf. Auch das durchschnittliche Plus von 1,74 Prozent zeigt: Der Oktober ist zumindest hierzulande um einiges besser als sein Ruf als korrekturanfälliger Börsenmonat.

Diese Erkenntnisse helfen vorwiegend, wer sich in börsengehandelten Indexfonds oder Indexzertifikaten auf den SMI bewegt. Bei den Einzelaktien bedarf es hingegen weiterhin einer glücklichen Hand. Ich kann mich nämlich nicht daran erinnern, während meinen zwei Jahrzehnten an der Börse auch nur ein annähernd so selektives Handelsgeschehen angetroffen zu haben.

Ein Blick auf die Liste der diesjährigen Schweizer Börsengewinner und -verlierer sagt mehr als tausend Worte: So stehen starke Swissquote (+86 Prozent), Cassiopea (+70 Prozent), Tornos (+62 Prozent), Huber + Suhner (+44 Prozent) und Logitech (+43 Prozent) schwachen Aryzta (-77 Prozent), Meyer Burger (-63 Prozent), GAM (-52 Prozent), Meier Tobler (-48 Prozent) oder Hochdorf (-40 Prozent) gegenüber.

Auf die Gefahr hin, dass ich mich wiederhole: In einem solchen Marktumfeld kein Geld zu verlieren ist fast unmöglich (siehe Kein Geld zu verlieren ist fast unmöglich vom 9. August und «Dünner Handel wie sonst nur zur Weihnachtszeit» vom 3. September).

+++

Setzen die Analysten der Credit Suisse einen Schweizer Nebenwert auf die Liste ihrer "High Conviction Ideas" oder entfernen ihn davon, sind der betroffenen Aktie grössere Kursausschläge sicher. Dementsprechend ist der Schweizer Grossbank bei solchen Anpassungen die mediale Aufmerksamkeit gewiss.

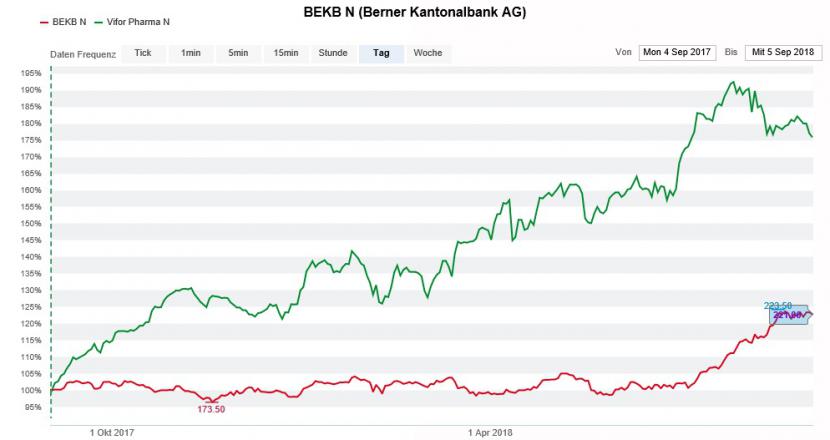

Diesmal erst recht, lassen die Analysten doch keinen Stein auf dem anderen. Neu finden die Aktien von Berner Kantonalbank ("Outperform", Kursziel 230 Franken), Cassiopea ("Outperform", Kursziel 66 Franken), Dätwyler ("Outperform", Kursziel 220 Franken), Dormakaba ("Outperform", Kursziel 840 Franken) sowie Vifor Pharma ("Outperform", Kursziel 200 Franken) Einzug in die Liste. Platz machen müssen die Valoren von AMS, Autoneum, Comet, Emmi und Logitech.

Die Aktien von BEKB (rot) und Vifor Pharma (grün) sind in den letzten Monaten prächtig gelaufen (Quelle: www.cash.ch)

Zu den Aktien des Milchverarbeiters Hochdorf ("Underperform", Kursziel 180 Franken) gesellen sich bei den Schlüsselverkaufsempfehlungen neu jene des Transportunternehmens Kühne+Nagel ("Underperform", Kursziel 137 Franken).

Bei der Berner Kantonalbank und Vifor Pharma handelt es sich um die Aktien von Berner Unternehmen. Doch noch etwas verbindet diese Valoren: Beide weisen nur noch ein geringes rechnerisches Aufwärtspotenzial zum Kursziel auf.

Was mir auch noch auffällt: Nicht mit allen der von der Credit Suisse Mitte Mai ausgesprochenen Schlüsselkaufempfehlungen liess sich aus Anlegersicht Geld verdienen. Schwach schnitten beispielsweise die Aktien von Comet (-33 Prozent), AMS (-20 Prozent) oder Emmi (-12 Prozent) ab. Dem stehen einzig starke Logitech (+17 Prozent) gegenüber. Goldrichtig lagen die Analysten hingegen mit der Schlüsselverkaufsempfehlung für die Valoren des Milchverarbeiters Hochdorf (-31 Prozent).

Schade, liefert die kleinere der beiden Schweizer Grossbanken keine Berechnungen über den Erfolg ihrer "High Conviction Ideas". Im Wissen, dass man die Leistung eines Vermögensverwalters nicht bloss an wenigen Monaten messen darf, wäre insbesondere eine mehrjährige Zwischenbilanz äusserst interessant...

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |