Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv.

+++

Das Börsengeschehen der letzten Tage steht ganz im Zeichen der Rückkehr der Kleinstanleger. Diese Spezies wird in Profikreisen oft mitleidig belächelt – ja manchmal hinter vorgehaltener Hand gar als "Kanonenfutter" bezeichnet. Allerdings bleibt gar manchem eingefleischten Profi das Lachen mittlerweile im Hals stecken. Denn der Übermut, mit welchem den Kleinstanlegern begegnet wird, rächt sich nun.

An der New Yorker Börse verabreden sich die Kleinstanleger zum Angriff auf die bis anhin übermächtigen Leerverkäufer. Bei einer Aktie nach der anderen werden selbst gefürchtete Hedgefonds in die Knie gezwungen.

Melvin Capital war der erste. Wie aus Übersee zu hören ist, gibt es unter den dortigen Hedgefonds bereits über ein Dutzend weitere Opfer, die Verluste von 40 Prozent oder mehr zu beklagen haben. Und fast stündlich kommen neue hinzu.

Die Rechnung ist denkbar einfach: Verkaufte ein Hedgefonds in der zweiten Dezemberhälfte 100'000 Aktien von GameStop zu Kursen von 20 Dollar leer, erzielte er einen Erlös von 2 Millionen Dollar – in der Hoffnung die leerverkauften Titel später günstiger wieder eindecken zu können. Würde der Hedgefonds die Aktien zu aktuellen Kursen zurückkaufen, kostete ihn das satte 35 Millionen Dollar. Sollte er dabei auch noch unter Herbeizug von Fremdkapital – sprich auf Kredit - gehandelt haben, dann gute Nacht!

Man staune und lerne: Kommt der Kleinstanleger allein, ist er ziemlich harmlos. Kommt er in Massen, sollte man ihn nicht unterschätzen. Ansonsten kann das ganz schön ins Geld gehen – oder gar in einer existenziellen Krise münden.

Auch ich muss gestehen, dass ich beim Anblick des Höhenflugs einiger Aktien wie etwa jenen von GameStop nicht schlecht staune. Nicht nur das Tempo, mit der diese Aktien steigen, auch die mediale Aufmerksamkeit, die man diesem Massenphänomen schenkt, beeindruckt und verstört mich zugleich. Nun fragt sich aber, ob nicht gerade die riesige mediale Aufmerksamkeit ein solches Massenphänomen überhaupt erst möglich macht.

Wir haben es hier mit einer ganz neuen Ausprägung von "Casino-Kapitalismus" zu tun. Diese weckt etwa Erinnerungen an die Dotcom-Euphorie von Ende der Neunzigerjahre oder an die Goldgräberstimmung unmittelbar vor Ausbruch der Finanzkrise von 2008/09 – bloss auf Steroide. Den Zentralbanken führender Wirtschaftsnationen und ihrer ungezügelten "Politik des billigen Geldes" sei Dank. Es ist, als hätten die Finanzmärkte eine Resistenz gegen Risiken verschiedenster Natur entwickelt. Wenn das nur mal gut kommt...

Gestern Donnerstag stellte ich in diesem Zusammenhang fest:

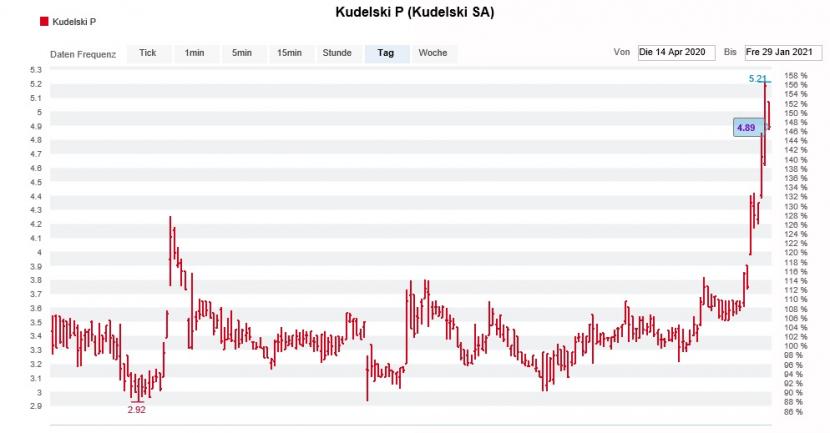

Allerdings verrät ein Blick auf die Liste der Wochengewinner, dass sich die Leerverkäufer auch bei uns auf dem Rückzug befinden. Bei den Aktien von Kudelski zeigt die Kursentwicklung seit Tagen kräftig nach oben. Das Sorgenkind aus einem Vorort von Lausanne liess vergangenen Freitag aus Sicht der Leerverkäufer eine Bombe platzen, als es durchblicken liess, dass der operative Jahresgewinn höher als gedacht ausgefallen sei.

Kursfeuerwerk nach amerikanischem Vorbild bei den Aktien von Kudelski (Quelle: www.cash.ch)

Und gestern Donnerstag verwies Goldman Sachs die Leerverkäufer bei Dufry in die Schranken. Eine Analystin mit dem wohlklingen Namen Daria Fomina stufte die Valoren des Reisehandelskonzerns aus Basel von "Neutral" auf "Buy" herauf und veranschlagte ein 12-Monats-Kursziel von 61 (zuvor 35) Franken. Eindeckungstransaktionen aus dem Lager ausländischer Leerverkäufer liessen nicht lange auf sich warten und so gingen die Papiere an diesem Tag um gut 7 Prozent höher aus dem Handel.

Ich berichtete übrigens schon vor einer Woche von einer Rückkehr der Kleinstanleger an die New Yorker Börse. Erhebungen zufolge sind Kleinstanleger mittlerweile für fast 20 Prozent der Handelsvolumina verantwortlich. Im Wissen, dass in den letzten Jahren bis zu 80 Prozent der Volumina auf den Programmhandel zurückzuführen waren, ist das eine ganze Menge.

In der ganzen Berichterstattung um dieses Massenphänomen gehen andere Neuigkeiten – wie etwa jene rund um die Jahresberichterstattung hiesiger Unternehmen – fast vollständig unter. Viel medialer Lärm, aber nicht ums Wesentliche. Alles, was ich von der Berichterstattung mitnehme: Die Situation in New York ist völlig überhitzt, unberechenbar und gehört genauestens im Auge behalten.

Zu den Verlierern der Woche gehören neben den Leerverkäufern auch die Aktionäre von Novartis. Der Pharmakonzern aus Basel fand auch im Schlussquartal noch nicht wieder in die Spur. Schleppend verkauften sich insbesondere die zuvor für zig Milliarden von Dollar eingekauften Gen-Therapien wie etwa Zolgensma. Ob aufgrund der Covid-19-Pandemie, oder ob eventuell sogar mehr dahinter steckt, wird sich zeigen müssen. Jedenfalls werden in Börsenkreisen Stimmen laut, die vor einem drohenden Goodwill-Abschreiber in Milliardenhöhe warnen, sollte sich dieser Knoten bei den Gen-Therapien nicht lösen. Es wäre nicht die erste solche Bilanzkorrektur für Novartis, aber die erste unter Firmenchef "Vas" Narasimhan.

Und wenn wir schon beim Thema sind: Am Montag wurden den Geschäftsleitungsmitgliedern im Rahmen des Entschädigungsprogramms Aktien im Gesamtwert von knapp 5 Millionen Franken zugeteilt. Nur wenige Tage später sind diese Titelbestände 250'000 Franken weniger wert. Das hatte man sich nach so kurzer Zeit vermutlich etwas anders vorgestellt.

Rätsel geben die Aktien der Swisscom auf. Als langweilig und träge verschrieen, machen sie ihrem Ruf ach so gar keine Ehre. Trotz Nachrichtenflaute schoss ihr Kurs bis zum Mittwochabend um fast 8 Prozent hoch, begleitet von augenfälligen Käufen in den Call-Warrants WSCADV, SCMAIZ und SCMALZ.

Kurzes aber heftiges Aufbäumen der ansonsten eher trägen Swisscom-Aktien (Quelle: www.cash.ch)

Dass einige Marktakteure nach der geplanten Privatisierung der Postfinance eins und eins zusammenzählen und nun auch die Mehrheitsbeteiligung des Bundes an der Swisscom in Frage stellen, mag ja sein. Meine Vermutung bleibt aber: Da steckt mehr dahinter. Vielleicht sind wir ja nächsten Donnerstag etwas schlauer, wenn die unangefochtene Schweizer Marktführerin ihr Jahresergebnis vorlegt.

Was musste sich AMS-Chef Alexander Everke nicht alles anhören. Die milliardenschwere Übernahme von Osram Licht sei völlig überzahlt. Ausserdem verstärke die dadurch höhere Abhängigkeit von der launischen Automobilindustrie künftig die Ergebnisschwankungen. Und das waren noch die netteren Vorwürfe, wurde Everke von einigen Aktionären doch sogar als "grössenwahnsinnig" betitelt.

Spätestens nach dem letzten Dienstag dürfte diese Kritik jedoch verstummen. Denn Osram Licht erhöhte überraschend die Jahresvorgaben – und das obwohl das jeweils im September endende Geschäftsjahr bloss drei Monate alt ist. Das macht die milliardenschwere Übernahme aus Sicht von AMS zwar noch nicht gleich zum Glücksgriff. Dennoch ist erfreulich, wenn sich das Tagesgeschäft bei der einstigen Siemens-Tochter belebt und dadurch die für den Firmenkauf aufgenommenen Kredite schneller amortisiert werden können. Späte Genugtuung für Everke also.

Dass es die UBS der Börse schlichtweg nicht rechtmachen kann, zeigte sich auch diese Woche wieder. Was die grösste Schweizer Bank da am Dienstag für das vierte Quartal letzten Jahres an Zahlen vorlegte, ist schon ziemlich beachtlich. Selbst um einmalige Erträge bereinigt fiel der Vorsteuergewinn um nahezu 50 Prozent höher aus als Analysten durchschnittlich erwartet hatten. Die Rendite auf dem Kernkapital (Tier-1) lag bei rekordverdächtig hohen 17,6 Prozent. Doch das Haar in der Suppe war schnell gefunden: Das Global Wealth Management steuerte nur im Rahmen der Erwartungen zum Vorsteuergewinn bei.

Zugegeben: An solche Erfolge anzuknüpfen wird für den neuen UBS-Chef Ralph Hamers schwierig. Und trotzdem reagierte die Börse rückblickend etwas gar unterkühlt.

Nächsten Montag legt Julius Bär mit dem Jahresergebnis nach. Experten gehen von einem Vorsteuergewinn von 1,08 Milliarden Franken aus. Auf bereinigter Basis, versteht sich, dürften in der zweiten Jahreshälfte doch unzählige Sondereinflüsse wie etwa Restrukturierungskosten, Abschreibungen und ähnliches mithineingespielt haben.

Mehr zum Thema kommenden Freitag, wenn es wieder heisst: Die Börsenwoche im Schnelldurchlauf.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |