2022 wird als äusserst schwieriges Anlagejahr in die Annalen eingehen: Lieferengpässe, der Krieg in der Ukraine, geopolitische Spannungen und nicht zuletzt die ausufernde Inflation mit entsprechend stark steigenden Zinsen haben die Märkte stark unter Druck gesetzt – eine allfällige Rezession könnte die Situation weiter verschlimmern. Der nach der Wiedereröffnung der Wirtschaft einsetzende Aufschwung wurde nicht nur abgebremst, sondern in vielen Regionen förmlich abgewürgt.

Die Gründe für diesen abrupten konjunkturellen Richtungswechsel sind vielschichtig – im Mittelpunkt stehen aber ohne Zweifel die Zentralbanken. Nachdem sie die Inflationsgefahr zu lange und massiv unterschätzt hatten, zwang die sich immer stärker beschleunigende Inflationsdynamik die Währungshüter zu einer radikalen geldpolitischen Kehrtwende, wie sie in der Geschichte nur selten zu sehen war. Praktisch von heute auf morgen erklärten die Zentralbanken, allen voran das amerikanische Fed, die Bekämpfung der ausufernden Inflation zu ihrer höchsten Priorität und läuteten eine äusserst aggressive Straffung der Geldpolitik ein.

Wenn die Ebbe kommt…

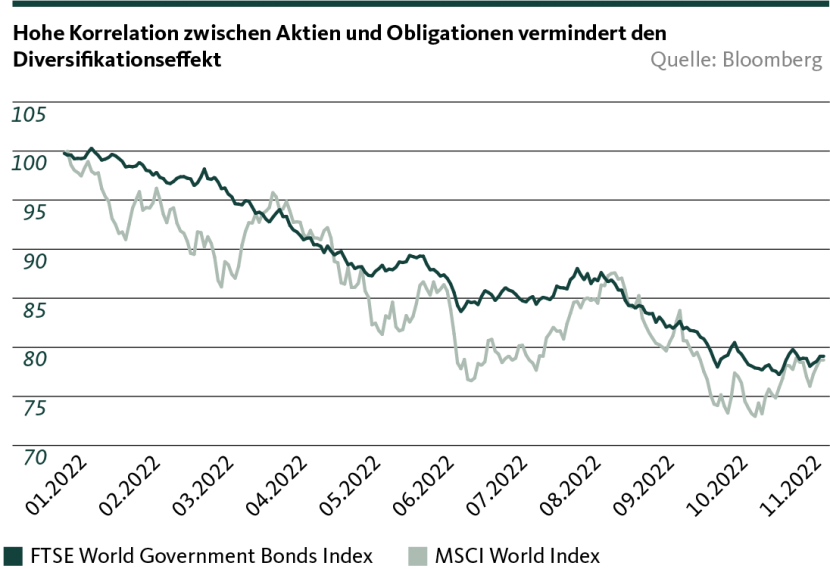

Die Flut hebt alle Boote – darauf konnten sich die Anleger*innen jahrelang verlassen. Die Zentralbanken versorgten die Märkte mit reichlich Liquidität, hielten die Zinsen tief und sprangen in die Bresche, wenn Volatilität aufkam. Die Ära des günstigen Geldes kam zu Beginn des Jahres allerdings aufgrund der immer höher kletternden Inflation zu einem abrupten Ende. Und so wie die geldpolitische Flut alle Anlageklassen unterstützte, sorgte das plötzliche Zudrehen des Geldhahns für massiven Druck auf die Kurse praktisch aller Anlagen. Die rasch steigenden Zinsen setzten nicht nur die Aktienmärkte, und hier insbesondere die Wachstumstitel, unter Druck, sondern sorgten gleichzeig für deutliche Verluste bei Obligationen. Die vielzitierte Diversifikation, die in wirtschaftlich schwierigen Zeiten im Normalfall das Portfolio stabilisiert und vor hohen Verlusten bewahrt, funktionierte dieses Jahr mehr schlecht als recht. Mit der Folge, dass die Bilanz vieler diversifizierter Portfolios tiefrot ausfällt.

Entwicklung bleibt vorderhand unsicher

Zur schwachen Performance der Aktien- und Obligationenmärkte beigetragen hat auch die stetige Verdüsterung des konjunkturellen Umfelds. Auch hier spielen die hohe Inflation und die steigenden Zinsen eine zentrale Rolle: Die Inflation drückt auf die Kaufkraft der Konsumenten und führt zu Konsumzurückhaltung. Gleichzeitig erhöht sie die Kosten für die Unternehmen. Die höheren Zinsen wirken ab einem gewissen Grad wachstumsbremsend, indem sie die Refinanzierungskosten für Unternehmen wie Konsumenten erhöhen. Die zentrale Frage, welche die Finanzmärkte derzeit beschäftigt ist, wie stark diese Effekte sich auf die realwirtschaftliche Entwicklung auswirken werden. Wird es insbesondere dem Fed gelingen, die Inflation über höhere Zinsen einzudämmen, ohne dadurch das Wirtschaftswachstum gänzlich abzuwürgen und die US-Wirtschaft in eine Rezession zu stürzen?

Wir bleiben in dieser Kernfrage vorerst skeptisch. Zwar mehren sich die Anzeichen für einen weniger aggressiven Straffungskurs der Zentralbanken, der Zinserhöhungszyklus ist allerdings noch nicht beendet. Erst wenn sich deutliche Zeichen einer rückläufigen Inflation zeigen, dürfte das Fed die geldpolitische Straffung beenden. Wir gehen davon aus, dass die Zinsen in den ersten Monaten ihren Höhepunkt erreicht haben werden. Das Risiko einer Rezession in den USA bleibt entsprechend vorderhand bestehen. Für die Eurozone, die viel stärker von der Energiekrise betroffen ist, ist es wiederum noch einmal deutlich höher.

Auf eine Krise folgt ein Aufschwung

Die Unsicherheit bleibt angesichts der nach wie vor hohen Inflations- und Wachstumsrisiken hoch. In diesem Umfeld halten wir vorerst an der leichten Untergewichtung der Aktien in unserem Portfolio fest. Dabei setzen wir weiterhin auf qualitativ hochwertige Dividendentitel und sehen den Zeitpunkt zum Ausbau im Segment der Wachstumsunternehmen noch nicht gekommen. Gleichzeitig nutzen wir die gestiegenen Zinsen und entsprechend günstigeren Anleihenkurse zur Reduktion unseres Untergewichts bei den Obligationen.

Mit Blick auf das neue Jahr sehen wir intakte Chancen für ein Ende des aktuellen Bärenmarktes und eine nachhaltige Erholung an den Aktienmärkten. Den genauen Zeitpunkt der Kehrtwende zu prognostizieren, ist allerdings aufgrund der zahlreichen Unsicherheiten wirtschaftlicher sowie geopolitischer Natur zum jetzigen Zeitpunkt schwierig. Sollte es zu einer globalen Rezession kommen, dürfte diese nicht allzu schwerwiegend ausfallen – und sie könnte durchaus den Startschuss für eine anhaltende Erholung an den Aktienmärkten geben, die dann unterstützt wird, durch wieder steigende Unternehmensgewinne. Wir gehen davon aus, dass die Märkte zu Jahresbeginn weiter von hoher Volatilität geprägt sein werden, danach stehen die Chancen für eine nachhaltige Erholung jedoch nicht schlecht.

Anleger*innen empfehlen wir, vorerst vorsichtig zu agieren. Der Zeitpunkt für einen Einstieg in die Aktienmärkte oder einen Ausbau bestehender Positionen ist mit Blick auf die deutlich gesunkenen Bewertungen sowie eine mögliche Erholung im kommenden Jahr dennoch kein schlechter. Auch Obligationen haben mit dem Anstieg der Zinsen wieder deutlich an Attraktivität gewonnen. Allerdings raten wir angesichts der zahlreichen Unwägbarkeiten, die Investitionen über einen längeren Zeitraum zu staffeln, um das Timing-Risiko zu reduzieren und den Einstandspreis in einem volatilen Markt zu glätten.

Disclaimer

Diese Publikation ist nicht das Ergebnis einer Finanzanalyse und stellt weder eine Offerte noch eine Aufforderung zum Kauf oder Verkauf von Anlageinstrumenten oder Empfehlungen für andere Transaktionen dar, sondern hat ausschliesslich beschreibenden, informativen Charakter. Die vorliegenden Informationen stellen lediglich eine Momentaufnahme im aufgedruckten Zeitpunkt dar; es erfolgen keine automatischen, regelmässigen Anpassungen. Die Migros Bank übernimmt keine Garantie für die Richtigkeit bzw. die Vollständigkeit der vorliegenden Informationen und lehnt jegliche Haftung für allfällige Verluste oder Schäden irgendwelcher Art ab, welche durch den Gebrauch dieser Informationen entstehen könnten. Der Empfänger/Die Empfängerin dieser Publikation ist ausdrücklich aufgerufen, die erhaltenen Informationen auf ihre Richtigkeit bzw. Vollständigkeit hin zu überprüfen und seine/ihre allfälligen Anlageentscheide auf Grund eigener Abklärungen zu treffen.