Gehen Sie davon aus, dass der Sommer an den Märkten volatil bleibt. Mit einer Korrektur an den Aktinmärkten über die nächsten Monate muss man – leider – rechnen. Auch wenn der Goldpreis jetzt schon steigt und die Anleger auch wieder mehr Geld in Anleihen stecken, wie dies an den höheren Obligationenkursen zu sehen ist: Auch in unsicheren Zeiten kommt man an Aktien nicht vorbei.

Das Depot defensiver auszurichten ergibt angesichts der durchwachsenen Markterwartungen durchaus Sinn. Aber statt sich nur die Klassiker Nestlé, Novartis und Roche und andere solide SMI-Versicherer ins Portefeuille zu legen, sollte auch ein Blick auf kleinere Schweizer Titel oder ausländische Aktien vorgenommen werden. Hier Tipps für ein weniger risikobefrachtetes Portfolio für den Fall, dass es an den Bören kracht.

Lindt & Sprüngli

Der Schokoladenproduzent hat seine Wachstumsschwäche überwunden und dürfte organisch dieses Jahr um 5 bis 7 Prozent wachsen. Russel Stover in den USA ist zwar ein Sorgenkind, doch die Hauptmarkte Lindt läuft weltweit gut. Premiumschokolade zu kaufen heisst: Mehr bezahlen, aber bewusster konsumieren. Im historischen Vergleich ist die Bewertung nicht zu hoch. Das gibt dem Lindt-Partizipationsschein den Vorzug vor der auch defensiven, aber teuren Aktie des Branchennachbarn Barry Callebaut.

Münchener Rück

Die Münchener Rück verfügt neben der Rückversicherung, wo teure Schadenlasten die Kursperformance beeinträchtigen können, mit der Tochter Ergo auch über ein stabiles Erstversicherungsgeschäft. Mit 4,3 Prozent fällt die Dividendenrendite tiefer aus als jene der Swiss Re (5,8 Prozent). Bei der Münchener Rück darf man aber davon ausgehen, dass der Kurs mehr Potenzial hat, als dies bei der chronisch gebremsten Swiss-Re-Aktie der Fall ist.

Flughafen Zürich

Trotz Klimadebatten steigen die Passagierzahlen am Flughafen Zürich. Der Betrieb von Airports ist der stabile Teil des Fluggeschäfts: Airlines hingegen sind als Investment immer riskant. Der Flughafen Zürich ist auch ein erfolgreicher Immobilienbetreiber und ausserdem ein guter Dividendenzahler. Die Rendite beläuft sich auf 4,1 Prozent. Die Risiken, also die Expansion in Lateinamerika und Asien sowie das Immobilienprojekt "The Circle", scheint der Flughafen im Griff zu haben.

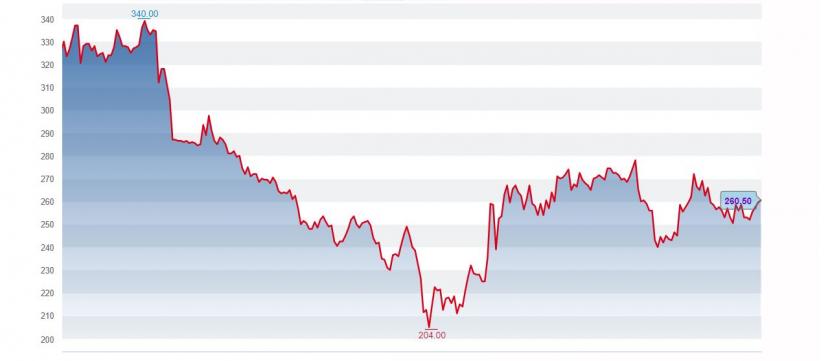

Der Kursverlauf (12 Monate) der Flughafen-Aktie bietet Einstiegspotenzial (Grafik: cash.ch).

Novo Nordisk

Wer einen erfolgreichen Pharmakonzern ausserhalb der Schweiz sucht, wird in Dänemark fündig. Novo Nordisk ist Weltmarktführer bei Diabetesmedikamenten, und diese werden künftig mehr und mehr benötigt. Die UBS attestiert Novo Nordisk, bis 2023 jedes Jahr um 6 Prozent wachsen zu können. J.P. Morgan sieht die Dänen als bestpositioniertes Pharmaunternehmen in Europa. Der Aktienkurs ist jüngst etwas zurückgekommen, was einen Einstieg attraktiv macht.

Banque Cantonale Vaudoise

Banken sind typischerweise keine defensiven Werte. Aber die Waadtländer Kantonalbank glänzt zumindest im Vergleich mit den meisten anderen Schweizer Kreditinstituten an der Börse mit einem stabilen, nachhaltigen Geschäftsmodell. Im Gegensatz zu vielen Kantonalbanken ist die BCV gut mit unterschiedlichen Bankgeschäften diversifiziert. Der Kurs ist jüngst etwas gesunken, was den guten Dividendenzahler (Rendite 4, 7 Prozent) noch attraktiver macht.

Die Aktie der BCV in den vergangenen zwölf Monaten.

Johnson & Johnson

Der US-Konzern kommt auf eine Dividendenrendite von 2,8 Prozent, was eher mittelmässig ist. Aber dafür wurde die Ausschüttung seit 56 Jahren Jahr für Jahr erhöht. Mit einer Pharmasparte und einem Konsumgütergeschäft ist die Aktie relativ wenig von Konjunkturschwankungen abhängig. Johnson & Johnson verfügt über zahlreiche bekannte Marken wie Band-Aid, Neutrogena oder Johnson’s Babyprodukte und hat weltweit eine sehr stabile Stellung in den Märkten.

Valora

Sogar 4,8 Prozent Dividendenrendite gibt es beim Kiosk- und Food-Service-Konzern Valora. Dieses Niveau soll auch bei den im Moment grossen Investitionen des Unternehmens beibehalten werden. Nachdem das Kiosk-Franchise-System in der Schweiz durch die gewonnene SBB-Ausschreibung sichergestellt ist, erhöhen sich die Prognosen für den Aktienkurs. Nach der Investitionsphase dürfte der Konzern operativ zulegen. Die Bewertung ist moderat.

Auch die Valora-Aktie (12-Monate-Verlauf) hat den Knick von Ende 2018 noch nicht aufgeholt.

American Express

Der Kreditkartenkonzern hat das, was defensiv orientierte Anlegerinnen und Anleger ultimativ suchen: Eine stabile, nachhaltige Wachstumsentwicklung. Analysten gehen davon aus, dass dies so weitergeht. Obwohl Start-ups wie Revolut mit billigeren Angeboten den Markt aufmischen, gilt das Unternehmen, das schon 1890 Reisechecks ausgab, als schwer angreifbar. American Express ist geschickt im Co-Branding und lockt Kunden mit Bonusangeboten – was auch funktioniert.