Die Idee ist einfach: Sektoren, die durch die Corona-Krise eine starke Korrektur hinter sich haben, können interessante Einstiegsmöglichkeiten bieten. Kaum ein Sektor hat derart gelitten wie die Reisebranche. Jüngst publizierte das Welttourismus-Barometer regelrechte Horror-Zahlen, wonach im Mai das internationale Touristenaufkommen infolge der vollständigen Abriegelung der Grenzen um rund 98 Prozent eingebrochen ist.

Nun stellt sich die Frage, ob jetzt ein guter antizyklischer Zeitpunkt gekommen ist, um auf eine Erholung der Branche zu setzen – und wenn ja, in welchen Sparten. Klar ist: Kurzfristig ist ein Rebound praktisch ausgeschlossen. Doch für Anleger, die ein etwas längeren Atem mitbringen, bieten sich neben Zockermöglichkeiten auch lukrative – und überraschend risikoarme – Investmentchancen in der Reise-Branche. cash gibt einen Überblick.

1. Flughäfen: Die stabilen, defensiven Player mit Monopol-Stellung

Flughafengesellschaften haben zwei Haupteinnahmequellen: Erstens zahlen Airlines fixe Gebühren für die Start- und Landerechte. Zweitens vermieten Flughäfen Immobilien-Flächen an Duty-Free-Shops, Gastrobetriebe und sonstige Läden. Ein Geschäft, welches relativ schnell wieder aufgebaut werden kann, sobald der Flugverkehr wieder auf Touren kommt.

Flughafengesellschaften wie Fraport oder der Flughafen Zürich haben insbesondere gegenüber den Airlines einen entscheidenden Vorteil: Sie haben durch ihren Immobilien-Besitz einen hohen Substanzwert, der vor allem in Krisenzeiten eine hohe Verschuldung zulässt. Zusammen mit einem äusserst soliden Eigenkapitalbestand - der Flughafen Zürich weist doppelt so viel Eigenkapital auf wie Nettoschulden - lässt sich die Krise lange aussitzen.

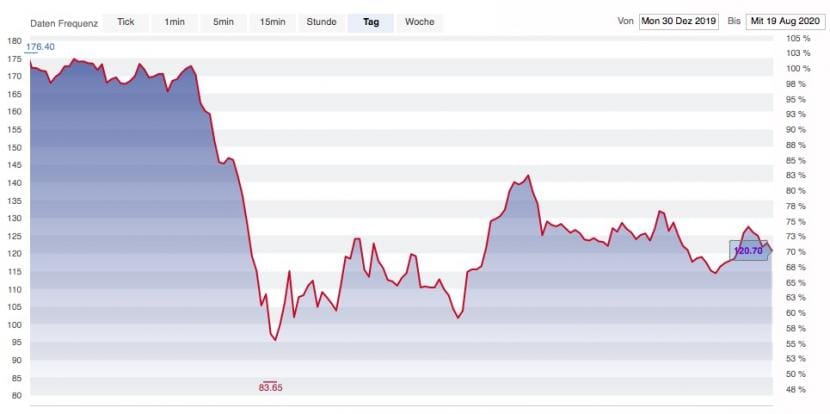

Kursverlauf der Flughafen-Zürich-Aktie seit Jahresbeginn, Quelle: cash.ch.

Vor Corona war der Flughafen Zürich nahezu schuldenfrei, extrem solide finanziert und glänzte mit einer hohen operativen Gewinnmarge. Fraport hat zwar eine etwas höhere Verschuldung, verfügt aber über einen ebenso soliden Cash-Flow. Dieser gibt der Flughafen-Gruppe, die weltweit 31 Flughäfen betreibt, genug Puffer, die Corona-Krise noch weitaus länger aussitzen zu können.

Zudem müssen beide Flughafengesellschaften praktisch keine Konkurrenz fürchten, da sie quasi über ein Monopol verfügen. Die Eintrittsbarrieren einen konkurrenzfähigen Flughafen zu bauen, sind schier zu hoch. Airlines werden auf die Hubs der beiden Flughafengesellschaften nicht verzichten können.

Die Aktien von Fraport und Flughafen Zürich sind geradezu prädestiniert dafür, um als Anleger langfristig von der Corona-Krise zu profitieren. Die Fraport-Aktie notiert noch immer knapp 50 Prozent unter dem Vor-Corona-Niveau, die Titel des Flughafens Zürich sind immerhin noch mit einem Abschlag von 30 Prozent zu haben. Anleger, die jetzt investieren, können sich sicher sein: In einem, spätestens zwei Jahren, dürften die Aktien weitaus höher stehen.

2. Online-Reisevermittler: Wegen geringer Fixkosten gute Krisenaussitzer

Online-Reisevermittler haben gegenüber anderen Reise-Titeln wie Fluglinien oder Kreuzfahrt-Unternehmen einen enormen Vorteil: Sie arbeiten mit minimalen Fixkosten. Sie haben kaum Mieten zu zahlen, keine eigenen Flugzeuge oder Schiffe zu unterhalten, und weniger Mitarbeiter zu entlohnen. Kaum ein anderes Segment kann die Krise besser aussitzen.

Beim Platzhirsch booking.com macht die grösste Kostenposition das Online-Advertising aus. Das US-Unternehmen ist einer der grössten Werbekunden von Google. Diese Kostenposition kann relativ unkompliziert temporär ausgesetzt werden, bis bessere Zeiten kommen. Die Booking-Aktie hatte durch Corona zwischenzeitlich 40 Prozent korrigiert, mittlerweile die Hälfte aber wieder aufgeholt. Für die Aktie spricht allerdings weiter, dass die Corona-Krise eine Art Marktbereinigung unter den Reisebüros auslösen dürfte, von der die Grossen profitieren werden.

Das könnte auch der Schweizer LM Group in die Hände spielen. Die Gruppe hat durch Zukäufe eine gewisse Grösse erreicht, die jetzt entscheidend dafür sein könnte, als Gewinner aus der Krise zu kommen. Zum Konzern gehören Marken wie lastminute.com, Volagratis, Bravofly, Hotelscan, Jetcost oder weg.de. Die Aktie ist noch immer mit einem Rabatt von rund 55 Prozent zum Vorkrisenniveau zu haben.

Der niedrige Aktienkurs dürfte mit einer möglichen Kapitalerhöhung zusammenhängen, die zuletzt immer wieder im Raum stand. Obwohl das Unternehmen zuletzt ermutigende Zahlen vermelden konnte (im Juni stand dank der Erholung der Buchungsvolumina wieder ein operativer Gewinn zu Buche), ist das Thema Kapitalerhöhung noch nicht vom Tisch. Kurzfristig erscheint für Anleger ein Investment in booking.com als lukrativer.

3. Airlines und Kreuzfahrten: Die Zocker-Aktien

Die Zahl liest sich wie ein Horrorroman: Der Umsatz der Norwegian Cruise Line brach im zweiten Quartal 2020 gegenüber dem Vorjahresquartal um satte 98,98 Prozent ein. Zum Kreuzfahrt-Riesen mit Sitz in Miami gehört ein Flotte von 28 Schiffen mit Platz für über 60'000 Gäste. Das Problem: Die Branche ist seit über vier Monaten praktisch stillgelegt. Die Wiederaufnahme von Fahrten wird immer weiter hinausgeschoben.

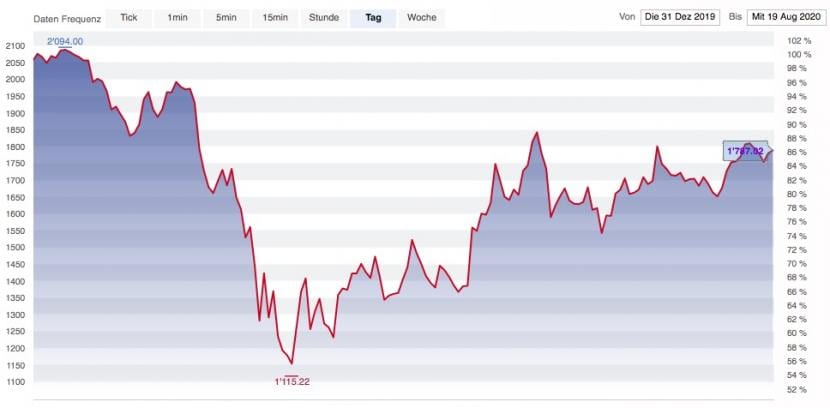

Auch wenn ein Abschlag bei der Aktie von rund 75 Prozent seit Mitte Februar zum Einstieg verführen mag, finden sich derzeit keine fundamentalen Gründe für ein Investment. Ein Restart der Branche ist nicht abzusehen. Spekulative Anleger treiben Kreuzfahrt-Aktien wie Norwegian Cruise Line, Carnival Cruise Line oder Royal Caribbean immer wieder auf kleinere Zwischenhochs, was die Titel – ausschliesslich – für Zocker attraktiv macht.

Kursverlauf der Norwegian-Cruise-Line-Aktie seit Jahresbeginn, Quelle: cash.ch.

Nicht viel besser sind die Aussichten bei Airlines. Zwar sind im Juni wieder erste Urlaubsflüge gestartet, was die Aktien von Swiss-Mutter Lufthansa, Delta Airlines und Co. kurzfristig anziehen liess. Doch schnell kam die Einsicht, dass die Erholung noch länger andauern wird. Fluggesellschaften verbrennen in der Corona-Krise massiv Geld und sind auf staatliche Hilfe angewiesen.

Auch ohne Corona-Krise haben viele Airlines mit tiefen Margen zu kämpfen und Probleme damit, allein ihre Kapitalkosten zu erwirtschaften. Ein möglicher zweiter Lockdown mit Grenzschliessungen würde selbst die Existenz von grossen Playern wie Lufthansa, British Airways (IAG) oder Delta, die bisher noch durch Staatskosten gerettet werden, gefährden. Auch ein Einstieg bei Fluggesellschaften bleibt bis auf Weiteres ein riskanter Zock.