Seit Anfang Jahr hat der Ölpreis der Sorte Brent über 60 Prozent seines Werts verloren. Einerseits hat der Preiskrieg zwischen Saudi-Arabien und Russland den Ölpreis Anfang März einbrechen lassen. Andererseits belasten die wirtschaftlichen Auswirkungen der Corona-Krise.

Wie bei jedem anderen Rohstoff wird der Ölpreis durch das Angebot und die Nachfrage im Markt bestimmt. Für Norbert Rücker, Rohstoffexperte von der Bank Julius Bär, stellt sich die entscheidende Frage derzeit auf der Angebotsseite: "Jeder fragt sich, ob Saudi-Arabien und Russland eine Einigung erzielen werden", sagt er gegenüber cash.

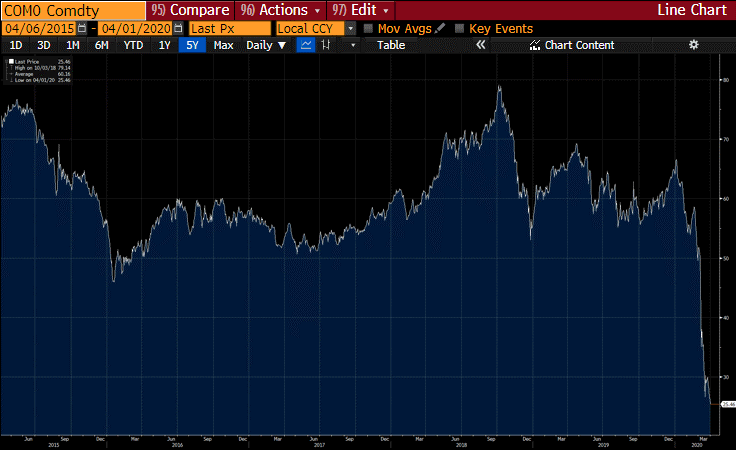

Der Ölpreis der Sorte Brent seit Anfang April 2015 (Quelle: Bloomberg).

Julius Bär geht für die nächsten Tagen und Wochen bei Brent von unverändert starken Schwankungen um die 25 Dollar pro Barrel aus. Der Grund: Der doppelte Schock von Corona-Krise und Preiskrieg brächten viel Unsicherheit, da der Markt und seine Mechanismen teils Neuland beträten, sagt Rücker.

Je nach Headlines schwanke der Preis hin und her. Auf die mittlere Frist auf den Sommer hin und vor allem auf die 12-Monate Sicht sollte der Ölpreis jedoch ansteigen. Rücker begründet die Einschätzung mit der sehr negativen heutigen Stimmung am Markt: "Vieles ist schon eingepreist. Man hat Preisniveaus erreicht, wo nicht nur die Investitionen einbrechen. Die Förderung sollte irgendwann abnehmen."

Gewisse Bohrlöcher sind wegen des Preisverfalls nicht mehr profitabel und werden nun geschlossen. Dies trifft auf die kurze Frist für die Erdölindustrie in den USA zu, die stark auf die Schieferölförderung fokussiert ist. Doch auch für die anderen Erdölnationen wird die Situation auf lange Sicht schmerzhaft werden. In manchen Ländern basiert das gesellschaftliche Gefüge auf Öleinnahmen.

50 Dollar pro Barrel in zwölf Monaten möglich

Auch Raiffeisen Schweiz rechnet mit einer Erholung des Ölpreises der Sorte Brent in zwölf Monaten auf 50 Dollar pro Barrel. Diese starke Erholung basiert für Raiffeisen Schweiz auf drei Annahmen, wie Raiffeisen auf Anfrage von cash.ch sagt: Erstens lasse sich die Coronavirus-Pandemie bis im Sommer eindämmen und die globale Wirtschaft schrittweise zur Normalität zurückbringen.

Zweitens würden sich Saudi-Arabien und Russland bis spätestens Ende Jahr auf bestimmte Förderkürzungen einigen. Drittens würden diverse Schieferölgesellschaften dicht machen.

Gründe für einen zukünftigen Rebound des Ölpreises finden sich aber auch bei der Nachfrage. Die Förderländerorganisation Opec sagt voraus, dass trotz der Corona-Krise die Ölnachfrage 2020 grösser als 2019 sein werde. Angesichts des kurzfristig volatilen Ölpreises und der langfristigen positiven Tendenz stellt sich für den Anleger nun die entscheidende Frage: Wie kann man profitieren?

Unmittelbar vom Preisanstieg profitieren

Um direkt vom Ölpreisanstieg zu profitieren, eignen sich Investitionen in den Terminmarkt. Der Terminmarkt ist vorwärtsblickend und es wird in Kontrakten pro Monat gehandelt.

Der Ölpreis für September oder Oktober ist momentan wesentlich höher als der der heutige Preis. Der Markt selbst erwartet daher schon einen Anstieg des Ölpreises. Geld verdienen kann man hier nur, wenn man selbst eine stärkere Meinung über die Preiszunahme hat als der Markt.

Wenn man überzeugt ist, dass der Ölpreis kurzfristig stärker als erwartet steigt, dann eignen sich sogenannte ETC (Exchange Traded Commodities) mit einem kurzen Horizont. Einer der bekanntesten ist der United States Oil Fund LP USO. Der ETC hält Front-Month-Futures-Kontrakte auf den Ölpreis der amerikanischen Sorte WTI und ist daher sehr sensitiv auf kurzfristige Änderungen des Ölpreises.

Glaubt man an einen langfristigen grossen Preisanstieg, dann lohnt sich ein Investment in einen ETC, der langfristige Terminkontrakte hält. Eine Möglichkeit hierzu ist der United States 12 Month Oil Fund LP USL.

Grosse Ölfirmen eignen sich für devensive Strategie

Wenn man denkt, dass die Aktien ausverkauft sind und der Ölpreis langfristig steigen wird, dann sollte man eher in Ölförderer oder Dienstleistungsunternehmen der Ölförderung investieren. Dafür bieten sich Indexfonds wie auch Aktien an.

So deckt der Energy Select Sector SPDR ETF XLE den amerikanischen Energiesektor gut ab. Der börsengehandelte Fonds (Exchange Traded Funds) hat seit Jahresbeginn 53 Prozent seines Werts verloren. Die globale Variante dazu ist zum Beispiel der iShares Global Energy ETF IXC. Dieser ETF hat seit Jahresbeginn 45 Prozent verloren. Der Vorteil der ETF liegt bekanntermassen darin, dass das Risiko breit gestreut ist.

Eine andere eher defensive Möglichkeiten bieten Aktienkäufe von grossen Ölfirmen. Diese sind diverisifiziert und haben ihre Operationen über die ganze Welt verteilt. Daher reagieren sie viel weniger auf Schwankungen beim Ölpreis.

So gelten Branchengrössen wie die französische Total, der britisch-niederländische Konzern Royal Dutch Shell oder der US-Konzern Chevron als valable Kandidaten. Die Bewertungen sind extrem günstig und es winken attraktive Dividenden. Oder man macht es dem Grossinvestor und Milliardär Carl Icahn gleich und investiert in den Erdöl- und Erdgaskonzern Occidental Petroleum.

Ölförderer reagieren auf Ölpreisänderungen am stärksten

Wenn man an einer maximalen Preisänderung infolge der Ölpreisänderung interessiert ist, wählt man nicht die grossen integrierten Ölfirmen, sondern Ölproduzenten oder die Dienstleistungsunternehmen. Zu den grossen Dienstleistungsunternehmen der Ölförderung gehören Schlumberger oder Halliburton. So ist nicht erstaunlich, dass die Aktien von Schlumberger seit Anfang Jahr 66 Prozent und die Aktien von Halliburton 72 Prozent ihres Wertes verloren haben.

Amerikanische Ölproduzenten wie Apache und Devon sind ebenso stark von dem Preisrückgang beim Öl betroffen. So steht Apache um 83 und Devon um 73 Prozent tiefer. Ölförderer bekommen im Gegensatz zu den Ölservicefirmen als erste die negativen Effekte des Preisverfalls zu spüren. Entsprechend dürften sie auch die ersten sein, die von steigenden Preisen profitieren.

Gewinne über Währungsschwankungen erzielen

Eine andere Möglichkeit, um an einem steigenden Ölpreis zu partizipieren, sind Investments in Währungen. Ein klassisches Beispiel ist der russische Rubel, der wegen der Ölabhängigkeit der russischen Wirtschaft stark auf Ölpreisänderungen reagiert. Hierzu bietet sich das Währungspaar Rubel zu Euro an.

Der Rubel-Eurokurs seit April 2015 (Quelle: Bloomberg).

Es gibt schlussendlich auch die physische Variante, indem Besitzer von Ölheizungen ihre Tanks auffüllen. Das Investitionsvolumen ist hier aber limitiert und nicht jeder ist ein Besitzer einer Ölheizung. Trotzdem ist auch hier ein "Profit" möglich. Dann nämlich, wenn man rechtzeitig billig kauft und somit seine Heizkosten reduziert.

Noch kein Trading-Konto?

- Nur 29 Franken Courtage pro Online-Trade

- ob Aktien, Fonds, Anleihen oder Strukturierte Produkte

- Zugang zu allen wichtigen Börsenplätzen weltweit

- Gratis Realtime-Kurse im Wert von 1'298 Franken pro Jahr (ab Depotwert 20'000 Franken)

- Auf Wunsch telefonische Beratung