In den vergangenen Tagen schüttelte die Türkei mit ihren wirtschaftlichen Problemen die Märkte durch. Eine autoritäre Wirtschaftspolitik der Regierung hat über Monate eine Abwertung der Lira bewirkt und schliesslich vergangene Woche in einem crashähnlichen Absturz der Landeswährung gemündet. Die Folge: Unruhe, wackelige Aktienkursentwicklungen und Nervosität an den Devisenmärkten weltweit.

Eine massive weltwirtschaftliche Bedrohung geht vom Einzelfall Türkei mit ihrem limitierten Gewicht im Moment nicht aus, wie Martin Neff im cash-Börsen-Talk sagt. "Wie so häufig haben die Finanzmärkte etwas übertrieben. Es gab einen Stau, und dieser hat sich nun entladen", sagt der Chefökonom der Raiffeisen-Bankengruppe.

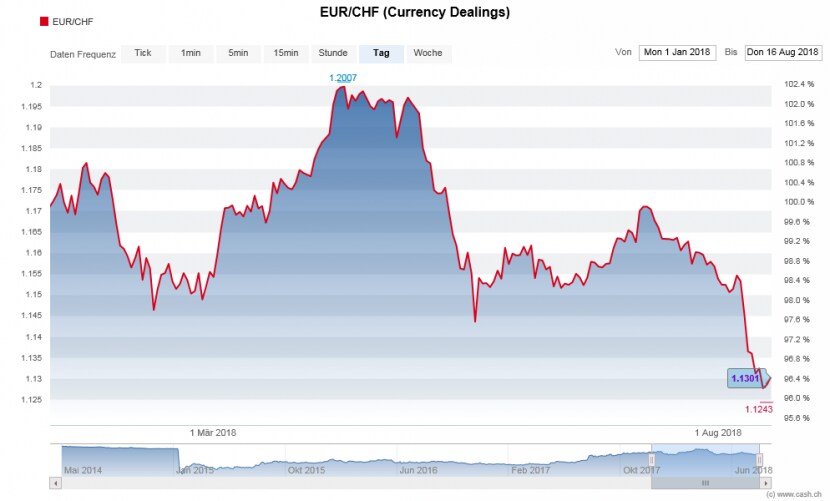

Alles in allem aber zeugt das Türkeiproblem seiner Meinung nach durchaus von gestiegenen Risiken in der Weltwirtschaft. So hat die Währungskrise unter anderem den Franken an den Devisenmärkten wieder attraktiver gemacht. Innert Wochenfrist fiel der Kurs Euro-Franken von 1,1550 auf das Niveau von 1,13. Vom Mehrjahreshöchstwert bei 1,20, wie im April verzeichnet, ist das Kursverhältnis derzeit weit weg.

Im Grunde genommen sei das passiert, was seit der Finanzkrise vor zehn Jahren immer der Fall gewesen sei: Koche ein Krisenherd irgendwo auf der Welt heiss, erhöhe sich der Aufwertungsdruck auf den Franken, sagt Neff.

Der Euro-Franken-Chart zeigt den Höchststand im April und die rasche Abwertung des Euro in den vergangenen zwei Wochen deutlich (Grafik: cash.ch)

Die Wirtschaft und speziell die Exporteure machen sich indessen neue Sorgen, weil sie bei den Auslandgeschäften wieder einen deutlich stärkeren Franken und eine gebremste Wettbewerbsfähigkeit befürchten. Diese Sorgen sind nicht ganz unberechtigt, wenn man Neffs Einschätzung folgt.

Das aktuelle Niveau im Wechselkurs dürfte auf die nächsten zwölf Monate heraus in etwa beibehalten werden. "Meine Prognose lautet 1,13 bis 1,15", sagt Neff. Sollte der Kurs tiefer fallen, sei dies für die Wirtschaft ein Problem und würde wohl auch die Nationalbank wieder aktiver werden lassen. "Wir sind wieder am Anfang der Schmerzregion: 1,13 liegt noch knapp drin, aber es tut schon wieder weh", sagt Neff.

Die bisherige Raiffeisen-Prognose für Euro-Franken bei 1,22 werde er nicht mehr weiter nach aussen vertreten können, sagt Neff. Es gebe schlicht kaum Gründe, weswegen der Euro erneut aufwerten könnte. Verschlafe die Europäische Zentralbank den Zeitpunkt, ihre sich derzeit bei Null befindlichen Zinsen anzuheben, gehe die "Phantasie" um den Euro verloren. Mit Italien, wo eine ausgabenfreudigere Regierung die Kreditwürdigkeit des Landes in Verruf bringen könnte, besteht für die Eurozone bereits ein weiteres Problem.

Wachsende Zahl von Risiken

Solche Unsicherheiten summieren sich nach Ansicht des Wirtschaftsfachmanns zu einer wachsenden Zahl von Belastungen für die globale Konjunkturentwicklung. Der Zyklus in den USA sei weit vorangeschritten, der Zyklus der Eurozone sei auch nicht mehr jung. Eine weniger lockere Geldpolitik gebe der Wirtschaft weniger Unterstützung als früher.

Aber weitere mögliche Krisenfaktoren kämen dazu: "US-Präsident Donald Trump bekommt immer noch Applaus von den Finanzmärkten, zumindest unter dem Strich - aber auch da stellt sich die Frage, ob angesichts seiner Wirtschaftspolitik der Goodwill erhalten bleibt."

Steuersenkungen und Deregulierung haben den US-Aktienmarkt gestützt, doch die Einführung von Zöllen und der Handelskonflikt der US-Regierung mit der Europäischen Union und China haben auch Unsicherheiten aufkommen lassen und erklären zum Teil die unstete Entwicklung der Aktienmärkte in den vergangenen Wochen.

"Die Finanzmärkte haben schon ein paar Warnsignale gesehen." Ob dies in einer neuen Finanzmarktkrise münde, sei schwierig zu sagen, sagt Neff. Wenn, würden sich aber die Risiken dort in den Finanzmarkt auswirken.

Aktieninvestoren sind vorsichtig geworden

Die Schweiz wird im laufenden Jahr wohl noch wenig von diesen Problemen erreichen. Das Wachstum der Schweiz im laufenden Jahr dürfte bei über zwei Prozent zu liegen kommen. "Bei 2019 müssen wir aber schon überlegen, ob wir den Zyklus einfach so fortschreiben können." Zu glauben, dass sich die Wirtschaft auf ein weiterhin positives Umfeld verlassen kann, ist laut Neff trügerisch.

Dass dies auch Auswirkungen auf den Schweizer Aktienmarkt hat, liegt laut Neff auf der Hand: "Finanzmarktakteure insgesamt und Leute, die Schweizer Aktien investieren, sehen die Bäume nicht mehr in den Himmel wachsen." Die einen oder anderen Investoren hätten wohl etwas "Angst vor dem eigenen Mut" bekommen und Gewinne mitgenommen. Das heisst: Es herrscht wieder Vorsicht bei Aktien.

Raiffeisen ist bei Aktien tendenziell neutral oder gar leicht untergewichtet. "Anleger sollen jetzt nicht zwingend zukaufen, allenfalls gibt es noch günstigere Einstiegsmöglichkeiten."

Im cash-Börsen-Talk äussert sich Martin Neff auch zu den Zinsen. Er analysiert die Geldpolitik der US-Notenbank Federal Reserve wie auch der Europäischen Zentralbank. Dabei begründet Neff bei Betrachtung der langfristigen Zinskurven seine Ansicht, weswegen er bei den aktuellen Entwicklungen nicht von einer veritablen Zinswende sprechen will.