In den letzten Jahren wurden die starken Zuwächse der wichtigsten US-Benchmarks überproportional von einer kleinen Zahl von Aktien grosser Wachstumsunternehmen getragen. Im Jahr 2020 beispielsweise erzielten fünf Aktien des S&P 500 Index – Alphabet, Amazon, Apple, Facebook und Microsoft – eine Jahresrendite von 55,8%, während die Rendite der übrigen 495 Aktien des Index bei nur 10,8% lag. Aufgrund dieser Kursrally wies der Index eine wachsende Konzentration in diesen fünf Unternehmen auf, deren kombiniertes Gewicht im Jahr 2020 mit 24% des Gesamtindex einen Höchststand erreichte (basierend auf den täglichen Daten).

Die extreme Konzentration auf so wenige Aktien an der Spitze des Index spiegelte jedoch auch die verzerrende Wirkung wider, die umfangreiche Mittelzuflüsse in passive Anlageinstrumente haben können. «Da mehr Geld in die grössten Unternehmen fliesst, kann eine Spirale entstehen, die sich immer weiter dreht – der Index ist zunehmend konzentriert, da die grössten Aktien unablässig wachsen. In diesem Szenario ist das Momentum wichtiger als die Performance der Unternehmen selbst und entwickelt sich zum entscheidenden Faktor für die Anlagerenditen, kommentiert Josh Nelson, Head of US Equity, bei T. Rowe Price.

Grösseres Chancenspektrum

Doch inzwischen erscheine das Marktumfeld in den USA für aktive Manager vorteilhafter. «Die Auswirkungen der Wachstumsverlangsamung, der hohen Inflation und der steigenden Zinsen spiegeln sich in den Aktienmärkten wider, an denen sich das in den letzten Jahren extreme Niveau einiger Performancetreiber allmählich abschwächt.»

Die Marktvolatilität beispielsweise hat sich gegenüber dem historisch niedrigen Niveau der letzten Jahre deutlich erhöht, was zu grösseren Performanceunterschieden zwischen einzelnen Sektoren und Aktien geführt hat. Zudem liegen die Renditen 10-jähriger US-Treasuries inzwischen deutlich über ihren Tiefstständen von 2020. Vor diesem Hintergrund wenden sich die Anleger derzeit von einigen der grössten Aktien im S&P 500 ab und schichten in Value-Aktien und zyklischere Werte um. Diese Rotation hat zu einer grösseren Performancebandbreite innerhalb des S&P 500 und einer stärkeren Streuung der Aktienrenditen geführt.

Für eine Einordnung lohnt sich ein Blick in die Vergangenheit. Die Analyse ähnlicher Aktienmarktphasen, – in denen die US-Indizes extrem hohe Konzentrationen/Bewertungen erreichten, lässt erkennen, dass «aktive Manager als Gruppe die Renditen ihrer jeweiligen Benchmark übertrafen, sobald sich diese extremen Bedingungen wieder abschwächten.» «Dies erscheint logisch, da aktive Manager dank des grösseren Spektrums an Markttreibern mehr Möglichkeiten zur Erzielung von Überrenditen haben und gleichzeitig mehr Aktien zur Verfügung stehen, die den Index übertreffen könnten», fügt Nelson an.

Das vielleicht beste Beispiel für eine ähnlich extreme Konzentration des US-Markts in der jüngeren Vergangenheit sei der Dotcom-Boom, der im Jahr 2000 seinen Höhepunkt erreichte und kurz darauf in einem Kurssturz endete.

Vor der Blase blieben aktive Aktienmanager hinter dem Gesamtmarkt zurück, da sich die Zahl der Markttreiber verringerte und die Wertentwicklung des S&P 500 zunehmend von der Performance des immer weiter expandierenden Technologiesektors abhing. Doch als die Blase platzte und die extreme Indexkonzentration ab Mitte des Jahres 2000 rasch nachliess, stieg das von aktiven Managern generierte durchschnittliche Alpha massiv an. Den Höhepunkt erreichte das Alpha im dritten Quartal 2002, als der Median der aktiven Manager den Index auf Basis gleitender 3-Jahres-Zeiträume um 5,27% übertraf.

«Dies verdeutlicht das potenziell grössere Chancenspektrum, das aktive Manager vorfinden, wenn sich die extremen Marktbedingungen wieder abschwächen. Bis sich die Bedingungen vollständig normalisiert haben, kann es einige Zeit dauern, sodass aktive Manager möglicherweise mehrere Jahre lang von einem günstigen Umfeld profitieren.»

Steigende Renditeunterschiede

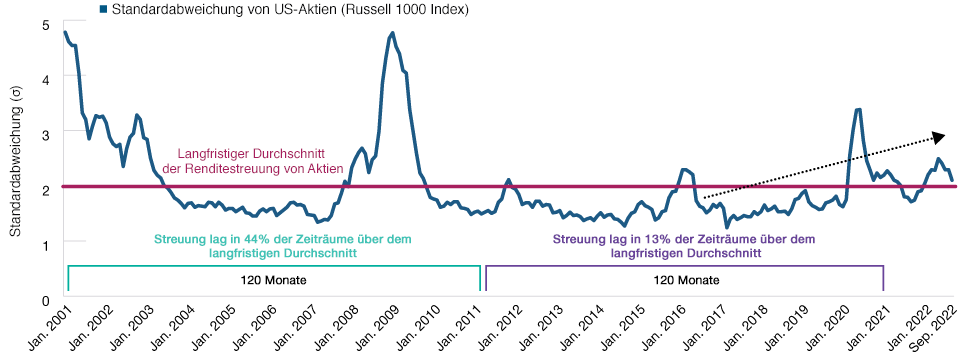

Ein weiteres extrem ausgeprägtes Merkmal des US-Aktienmarkts war in den letzten zehn Jahren die historisch geringe Streuung der Aktienrenditen. Aufgrund der geringen Marktvolatilität nahmen in den letzten Jahren auch die Renditeunterschiede zwischen einzelnen Aktien ab, sodass es für aktive Manager immer schwerer wurde, eine herausragende Performance zu erzielen.

Die Streuung wird oft als Mass für den Grad der Unsicherheit interpretiert. In der Vergangenheit war die Streuung der Renditen positiv mit der Outperformance aktiver Manager im Vergleich zu ihren Benchmarks korreliert. Aktive Manager schneiden bei einer starken Streuung in der Regel besser ab, da sie dann bessere Möglichkeiten haben dürften, eine abweichende Performance zu erzielen. Bei einer geringen Renditestreuung wird dagegen meist ein passiver Anlageansatz bevorzugt. Da der US-Aktienmarkt in den letzten Quartalen eine erhöhte Volatilität aufwies, hat auch die Renditestreuung zugenommen – beides dürfte für einen aktiven Anlageansatz von Vorteil sein.

«Die Bewertungen und die zugrunde liegende Gewinnqualität dürften sich wieder zu den entscheidenden Einflussfaktoren für die Aktienkurse entwickeln», ist Nelson überzeugt. Die Marktdynamik, die in den letzten zehn Jahren über weite Strecken von Faktoren wie einer aussergewöhnlich lockeren Geld- und Fiskalpolitik geprägt war, ändere sich derzeit. Sein Fazit: «Ein solcher Wandel der Marktbedingungen war in der Vergangenheit für qualitätsorientierte aktive Manager in der Regel vorteilhaft. Mehrere aussergewöhnliche Performancetreiber, die in den letzten Jahren den aktiven Managern das Leben schwer machten, – hohe Marktkonzentration, niedrige Volatilität, geringe Streuung der Renditen – scheinen sich derzeit abzuschwächen. Die Vergangenheit hat gezeigt, dass sich qualitätsorientierten aktiven Manager in solch einem Umfeld grössere Chancen zur Generierung von Alpha bieten.»