Es ist bisher ein volatiles Börsenjahr gewesen. Einige Bereiche befinden sich derzeit inmitten einer starken Korrektur, die durch das Zusammentreffen makroökonomischer Faktoren ausgelöst wurde. "Private Unternehmen sind nicht immun gegen die Auswirkungen der Turbulenzen. Dennoch schätzen wir gerade jetzt die langfristige Attraktivität von Risikokapital", sagt Michael McLean, Investment Director Private Equity bei Schroders Capital.

Starke historische Renditen aus Risikokapital

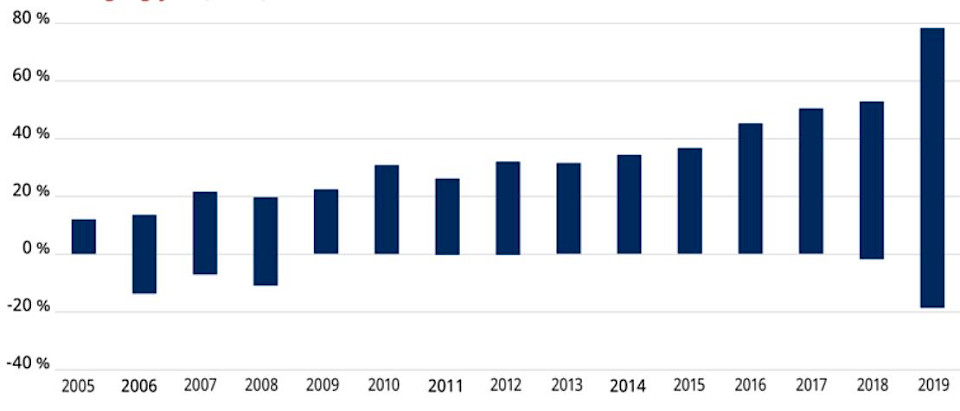

Gemäss Cambridge Associates hat die Risikokapitalbranche eine zehnjährige Gesmatrendite von 21% erwirtschaftet, wobei die Fonds des obersten Quartils diese bei Weitem übertroffen haben. Die Abbildung zeigt die starke Wertentwicklung der Risikokapitalfonds des obersten Quartils in den vergangenen 15 Jahren. Die Fondsmanager des obersten Quartils erzielten zwischen 2010 und 2019 einen Zinsfuss (IRR) von mehr als 25%, zeitweise sogar deutlich darüber.

Zwischen 2005 und 2016 (die letzten Jahre wurden ignoriert, da die Entwicklung eines Risikokapitalportfolios in der Regel fünf Jahre dauert) übertrafen die Risikokapitalfonds des obersten Quartils die Fonds des unteren Quartils um durchschnittlich 18% jährlich. Berücksichtigt man die gesamte Lebensdauer eines Wagniskapitalfonds von zehn bis zwölf Jahren, ist der Unterschied bei der Wertentwicklung sogar noch deutlicher.

Interquartilbereich für den internen Zinsfuss von Wagniskapital nach Auflegungsjahr (% IRR)

Attraktivere Bewertungen

Nicht nur börsennotierte Unternehmen haben 2022 gelitten, auch die Bewertungen privater Unternehmen begannen zu sinken. "Deshalb glauben wir, dass jetzt ein guter Zeitpunkt ist, um in sie zu investieren", so McLean. Innovation behaupte sich auch in unsicheren Zeiten. Einige der besten Unternehmen – wie Stripe 2010 und Facebook 2004 – wachsen in Zeiten von Kursabgaben nur noch weiter.

Einige der grössten Technologieerfolge unserer Zeit wurden mit Wagniskapital finanziert. Wenn man sich heute die zehn grössten Unternehmen nach Marktkapitalisierung ansieht, waren sechs von ihnen zuvor durch Risikokapital finanziert: Apple, Microsoft, Alphabet/Google, Amazon, Tesla, Meta/Facebook.

Der Zugang zu den besten Fonds und den erfolgversprechendsten Unternehmen sei für den Erfolg im Bereich Venture Capital unerlässlich. Die Bedeutung der Auswahl der Vermögenswerte schlage sich in den oben gezeigten Performancedaten nieder. "Wir empfehlen eine Strategie, die sich auf den Early-Stage- und Early-Growth-Bereich des Venture-Capital-Marktes konzentriert", erklärt McLean. Dies sei auf eine günstigere Bewertungsdynamik in Early-Stage- und Early-Growth-Märkten im Vergleich zu Late-Stage- und Pre-IPO-Märkten zurückzuführen.

In den letzten fünf Jahren (2016 bis 2021) stiegen die Bewertungen in Pre-IPO-Late-Stage-Venture-Deals (Median, "Pre-Money") um mehr als 2,4-mal schneller als in Early-Growth-Deals. Bedingt wurde dies durch den Kapitalzufluss von Hedgefonds und Crossover-Investoren. Inzwischen hätten sich diese Investoren weitgehend aus dem Venture-Capital-Markt zurückgezogen.

Jungunternehmen blieben in der Regel in ihrem Lebenszyklus für mindestens drei bis fünf Jahre privat, was es ihnen ermöglicht, weiterhin mit ihren hohen Wachstumsraten zu wachsen. Pre-IPO-Late-Stage-Unternehmen hingegen wurden typischerweise unter der Annahme finanziert, dass sie innerhalb von 6 bis 18 Monaten an die Börse gehen würden.

"Dieser Zeitpunkt des Ausstiegs erscheint nicht mehr realistisch, da das IPO-Fenster heute geschlossen zu sein scheint", so McLean. Innovative Technologie- und Gesundheitsunternehmen mit hohem Wachstum, hohen Bruttomargen und gut finanzierten Bilanzen seien die besten Unternehmen, um auf diesem Markt mit ihren neu festgelegten Bewertungsniveaus potenziell erfolgreich zu sein.

Durch Diversifikation Risiken aufheben

"Investoren halten Venture Capital eher für riskant", betont McLean. Dies liege daran, dass einzelne Transaktionen ein hohes Risikoprofil aufweisen. In einem ausreichend diversifizierten Venture-Portfolio könnten sich jedoch die idiosynkratischen Risiken der einzelnen Unternehmen gegenseitig aufheben. Richtig verwaltetes Risikokapital sei nicht so riskant, wie viele Investoren glauben. Auch der Zugang zu Top-Fonds und -Unternehmen sei möglich.

Wie bauen sich Anegerinnen und Anleger also ein Venture-Capital-Portfolio auf? Hier sind die fünf Tipps für eine erfolgreiche Wagniskapitalinvestition von McLean:

- Ein globaler Ansatz sei entscheidend. Wenn man sich die Gesamtzahl der "Einhörner" (d. h. private Startup-Unternehmen im Wert von mehr als 1 Mrd. US-Dollar) weltweit ansehe, sind etwa 50% in den USA ansässig. In Regionen wie Europa und Asien gibt es eine hohe Konzentration von Einhörnern, was eine internationale Ausrichtung entscheidend mache.

- Fokus auf die Themen der Zukunft: Künstliche Intelligenz und maschinelles Lernen revolutionieren mehrere Branchen. Andere aktuelle Trends wie "Low-Code/No-Code"-Software ermöglichen es, spannende Softwareprodukte zu erstellen und zu verwenden. Diese Technologien hätten die Macht, nicht nur für Disruption an den Märkten zu sorgen, sondern auch ganz neue Märkte zu schaffen.

- Balanceakt zwischen Selektivität und Diversifikation: Es sei entscheidend, das richtige Gleichgewicht zwischen Selektivität und Diversifikation zu finden. Wichtig sei es, die "Qualitätsdichte" eines Portfolios zu maximieren. Die besten 20% der Unternehmen erzielen etwa 80% der Gesamtrenditen des Risikokapitalmarktes, eine Faustregel, die seit mehreren Jahrzehnten gilt. Es sei jedoch auch wichtig, ein diversifiziertes Portfolio von Risikoinvestitionen zu halten, in der Regel zumindest 15 bis 20 Anlagen in einem Portfolio. Nicht jedes Unternehmen werde sich als Gewinner erweisen. Sie brauchen ein diversifiziertes Portfolio, um idiosynkratische Unternehmensrisiken auszugleichen.

- Sich nicht mitreissen lassen: Anlegerinnen und Anleger sollten sich vor schäumenden Teilen des Marktes in Acht nehmen. McLean empfiehlt, sich auf die Marktsegmente in der Frühphase und im frühen Wachstum zu konzentrieren und den Pre-IPO-Markt in der Spätphase zu meiden, wenn die Bewertungen zur Überhitzung neigen.

- Kombination von Primärinvestitionen, Sekundärinvestitionen und Co-Investments: Angesichts der deutlichen Streuung der Renditen hält McLean einen Portfolioansatz mit mehreren GPs und Unternehmen für geeignet. So könne das Risiko verringert und stabilere Renditen erwirtschaftet werden. Anlagen in Sekundärfonds (Fonds, die Anteile an bestehenden Fonds von LPs kaufen) und Co-Investments (bei denen ein LP an der Seite eines GP anstelle einer Fondsstruktur in spezifische Transaktionen investiert), können ebenfalls erheblichen Mehrwert bieten.