Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Am Montag kommunizierten die Strategen von Kepler Cheuvreux ihre Schweizer Aktienempfehlungen für das laufende Quartal. Die Valoren von Helvetia ersetzten jene der Credit Suisse. Ansonsten blieben die Favoriten dieselben wie im dritten Quartal (siehe Kolumne vom 9. Oktober).

Zwischenzeitlich haben sich weitere Berufskollegen zu Wort gemeldet. So ist seit gestern bekannt, dass die Experten von Helvea ihre "Top Stock Ideas" um die Aktien von Swiss Life (Aufwärtspotenzial 16 Prozent) und Vifor Pharma (Aufwärtspotenzial 31 Prozent) ergänzen. Platz machen müssen hingegen jene von Julius Bär.

Auf der Liste verbleiben die Aktien von GAM (Aufwärtspotenzial von 33 Prozent), Lonza Group (Aufwärtspotenzial von 9 Prozent), Nestlé (Aufwärtspotenzial von 8 Prozent), Phoenix Mecano (Aufwärtspotenzial von 13 Prozent) sowie Rieter (Aufwärtspotenzial von 29 Prozent).

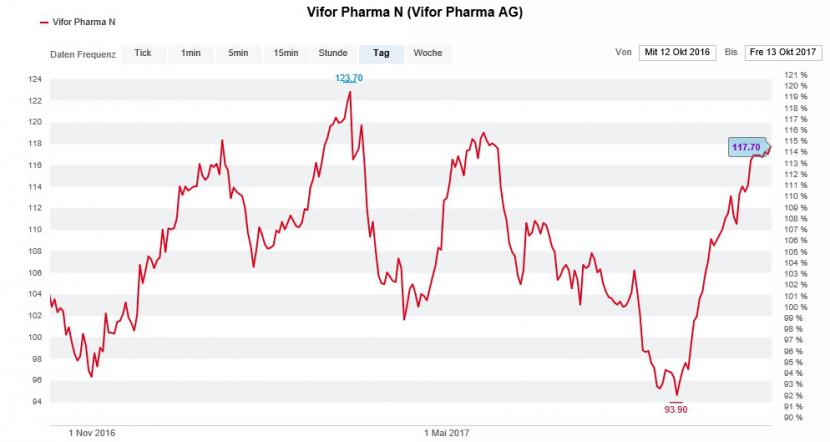

Interessant ist, dass die Meinungen der beiden Banken zu Vifor Pharma weit auseinander gehen. Denn während Helvea die Aktien des Pharmaherstellers aus Bern mit einem Kursziel von 135 Franken zu den Favoriten zählt, werden sie bei Kepler Cheuvreux mit einem Kursziel von 95 Franken als Schlüsselverkaufsempfehlung für das Schlussquartal geführt.

Bei den Aktien von Vifor Pharma scheiden sich die Geister (Quelle: www.cash.ch).

Die Strategen der MainFirst Bank überraschen mit einer Aufnahme der Papiere von Ascom auf die Favoritenliste für europäische Nebenwerte. Nach der heute angekündigten Zusammenarbeit mit der Gesundheitssparte von General Electric wurde das 22,50 Franken lautende Kursziel nämlich nicht nur erreicht, sondern gar überschritten.

Mutig ist auch die Empfehlung für die zuletzt schwachen Aktien von Hochdorf. Diesen trauen die Experten ein Aufwärtspotenzial von satten 36 Prozent zu. Nach einer unerwartet schwachen ersten Jahreshälfte haben die stolz bewerteten Papiere an Glanz verloren.

Als Dritte im Bunde nehmen die Valoren von Logitech (Aufwärtspotenzial von 14 Prozent) Einzug in die Favoritenliste. Neben positiven Auswirkungen des schwachen Dollars versprechen sich die Strategen vom Peripheriegerätehersteller aus Lausanne Produktneuheiten im Vorfeld des diesjährigen Weihnachtsgeschäfts.

Im Gegenzug müssen die Aktien von OC Oerlikon (Abwärtspotenzial von 17 Prozent) als Schlüsselverkaufsempfehlung für das Schlussquartal herhalten. Anders als viele ihrer Berufskollegen stellen die Experten das langfristige Margenpotenzial des Industriekonzerns aus Zürich in Frage.

Auf der Favoritenliste von Bryan Garnier sind aus Schweizer Sicht hingegen nur die Aktien von Novartis (Aufwärtspotenzial von 10 Prozent) zu finden.

Die Schlüsselkaufempfehlungen der vier Banken könnten unterschiedlicher nicht sein. Allerdings fällt auf, dass sowohl die Finanz- als auch die Nebenwerte hoch in der Gunst stehen. Ich habe mir die genannten Favoriten gemerkt und werde Ende Dezember eine Bilanz ziehen.

+++

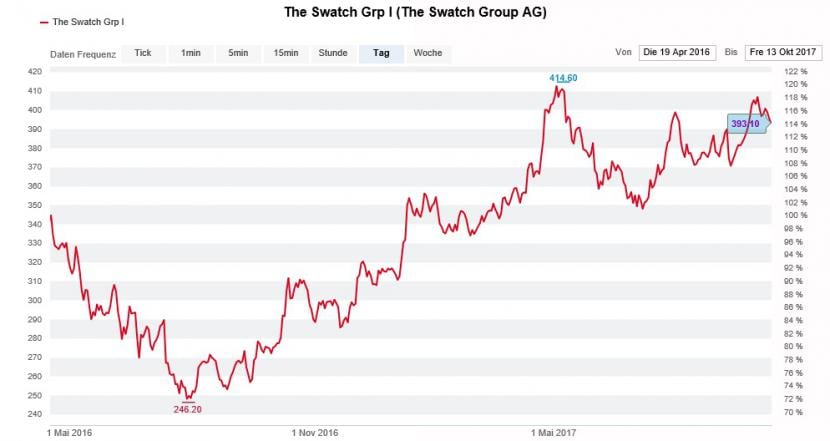

Seit Tagen liefern sich Haussiers und Baissiers bei den Inhaberaktien der Swatch Group einen erbitterten Schlagabtausch. Dass die Papiere des Uhrenherstellers aus Biel nachhaltig auf über 400 Franken zurückfinden, kann nicht im Interesse der Baissiers sein. Sie hat die seit August letzten Jahres beobachtete Kurserholung mehr als genug Geld gekostet.

Prominente Unterstützung erhalten die Baissiers von der Luxusgüteranalystin von Morgan Stanley. Eine bankeigene Umfrage in den Vertriebskanälen habe ergeben, dass die neuste Generation der Apple Watch auf überraschend starke Nachfrage stosse, so lässt sie durchblicken.

Es ist dies die erste Gerätegeneration des amerikanischen Kultunternehmens, die sich unabhängig von einem iPhone bedienen lässt. Vermutlich lässt sich die Analystin deshalb zu einer gewagten These verleiten: Sie sieht Apple schon im kommenden Jahr anzahlmässig mehr Smartwatches verkaufen als Schweizer Uhren ins Ausland exportiert werden.

Kursentwicklung der Inhaberaktien der Swatch Group über die letzten 12 Monate (Quelle: www.cash.ch).

Betroffen wäre dann vor allem die im tiefen und mittleren Preissegment "beheimatete" Swatch Group. Der Luxusgüteranalystin zufolge sind zwischen 30 und 50 Prozent des operativen Jahresgewinns (EBIT) von der davon ausgehenden Konkurrenz betroffen.

Liegen die Gewinnschätzungen von Morgan Stanley für das Unternehmen aus Biel schon heute um bis zu 20 Prozent unter den jeweiligen Konsenserwartungen, könnten sich selbst diese Annahmen noch als zu optimistisch erweisen. Gegebenenfalls drohen noch einmal Abwärtsrevisionen von 10 bis 18 Prozent.

Wenig überraschend werden die Inhaberaktien bei der amerikanischen Investmentbank vor diesem Hintergrund mit "Underweight" und einem Kursziel von gerade mal 331 Franken zum Verkauf empfohlen.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |