Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

So zukunftsträchtig der Name Aventron auch klingen mag, dürfte er nur den versierten Schweizer Nebenwerte-Spezialisten ein Begriff sein. Schliesslich hiess der Baselbieter Stromproduzent noch bis vor wenigen Jahren Kleinkraftwerk Birseck.

An der Berner Börse wird das Unternehmen mit gerademal 430 Millionen Franken bewertet. Allerdings gibt es einen weiteren triftigen Grund, weshalb Aventron hierzulande ein Mauerblümchen-Dasein fristet: Von den knapp 44 Millionen Aktien befinden sich fast 86 Prozent seit Jahren in festen Händen.

Manchmal stehen sich Käufer und Verkäufer über mehrere Wochen hinweg gegenüber, ohne dass sie sich handelseinig werden und ein Kurs zustande kommt.

Das hält Analyst Baptiste de Leudeville von Kepler Cheuvreux nicht davon ab, die Aktien von Aventron mit einem 12 (zuvor 10) Franken lautenden Kursziel von "Hold" auf "Buy" heraufzustufen.

Kursentwicklung der schlecht handelbaren Aventron-Aktien über die letzten 12 Monate (Quelle: www.cash.ch)

Vor zwei Wochen habe der Stromproduzent ein überraschend solides Halbjahresergebnis vorgelegt. Ausserdem sei die Finanzierung für den nächsten Wachstumsschritt gesichert, so begründet de Leudeville seinen Optimismus.

Seine gestern ausgesprochene Kaufempfehlung bleibt bis heute ungehört. Die letzten Abschlüsse gehen auf Dienstag zurück, als gerademal 1040 Titel die Hand wechselten. Seit Anfang September belaufen sich die Handelsaktivitäten auf knapp 6000 Aktien im Gegenwert von gut 60'000 Franken.

Der Siegeszug von Aktien kleinerer und mittelgrosser Unternehmen der letzten Jahre treibt immer wieder seltsame Blüten. De Leudeville von Kepler Cheuvreux ist nicht der erste Analyst, der eine schlecht handelbare Aktie zum Kauf empfiehlt (siehe Eine nicht ganz unumstrittene Kaufempfehlung für einen schlecht handelbaren Nebenwert vom 20. Dezember oder Empfehlung für eine schlecht handelbare Aktie vom 6. August).

Dabei gehen die Analysten immer nach demselben Rezept vor: Man suche sich eine im Kurs zurückgebliebene Aktie und hauche ihr mit einer aggressiven Kaufempfehlung neues Leben ein. Je enger der Markt und je höher das Kursziel desto beeindruckender fällt das Kursfeuerwerk aus.

Anleger seien vor solch umstrittenen Kaufempfehlungen gewarnt, ist einzusteigen doch eine Sache, wieder auszusteigen jedoch eine ganz andere...

+++

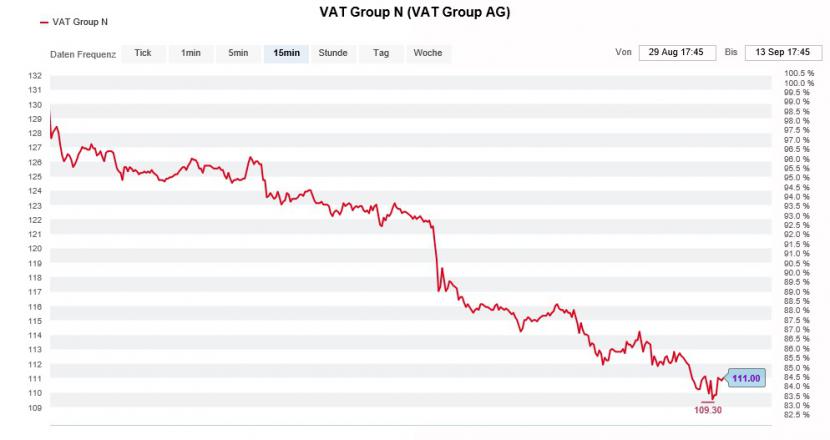

Den erfolgsverwöhnten Aktionären der VAT Group bietet sich seit Tagen ein ungewohntes Bild: Die Kurse fallen und fallen.

Wer im April 2016 zum Handkuss kam und im Zuge des Börsengangs Aktien zu 45 Franken zugeteilt erhielt, dürfte noch einigermassen entspannt sein. Grün und Blau wird sich hingegen ärgern, wer Mitte März zu Kursen von 170 Franken oder mehr eingestiegen ist.

Zu diesem Zeitpunkt galt die VAT Group noch als eine Erfolgsgeschichte. Diese Erfolgsgeschichte erhält allerdings zusehends Risse - wie der kürzlich bekanntgewordene Rücktritt von Finanzchef Andreas Leutenegger auf Ende Jahr eindrucksvoll beweist. Ein stummer Zeuge: Die um fast 35 Prozent günstigeren Aktien.

Sechs Wochen ist es her, dass der Vakuumventilehersteller aus dem Rheintal seine Zielvorgaben zusammenstreichen musste. Statt dem ursprünglich in Aussicht gestellten Umsatzwachstum von 15 bis 20 Prozent dürfte es im laufenden Jahr gerademal noch ein Plus im mittleren einstelligen Bereich sein.

Seit nunmehr drei Wochen zeigt die Kursentwicklung bei den Aktien der VAT Group nach unten (Quelle: www.cash.ch)

Diesem Schritt gingen über mehrere Wochen hinweg Gewinnschätzungsreduktionen voraus. Es war, als hätten die Analysten erahnt, dass die diesjährigen Zielvorgaben gekappt werden.

Verhält sich die Situation wie damals, lässt die augenfällige Häufung von Schätzungsreduktionen der letzten Wochen nichts Gutes erahnen. Nach Daniel Strickler von Kepler Cheuvreux und Joern Iffert von der UBS sah sich gestern auch Patrick Laager von der Credit Suisse zu einschneidenden Abwärtsrevisionen gezwungen.

Gerade der für die UBS tätige Joern Iffert macht kein Geheimnis daraus, dass er selbst die aktuellen Zielvorgaben für zu ambitioniert hält. Darf man dem Analysten Glauben schenken, wird die VAT Group den Umsatz im laufenden Jahr gar nur um 2 Prozent steigern.

Das Nachsehen hätten dann nicht nur die Kleinaktionäre, sondern auch der Ankeraktionär Rudolf Maag. Der Schweizer Medizinaltechnik-Pionier bewies im Oktober letzten Jahres Mut, als er sich mit 10 Prozent bei der VAT Group einkaufte (siehe Neuer Ankeraktionär der VAT Group beweist Mut vom 9. Oktober). Mut deshalb, weil der an zahlreichen Unternehmen aus dem Gesundheitssektor beteiligte Maag damit Neuland betrat.

Anders als viele seiner anderen Beteiligungen wie Straumann, Idorsia oder Galenica Santé unter liegt die Geschäftsentwicklung der VAT Group den eigenen Gesetzen der Halbleiterindustrie - davor warnte ich schon im Juni, als noch Kurse von 145 Franken für die Aktien bezahlt wurden (siehe Vorboten einer Verkaufswelle bei Technologieaktien vom 19. Juni).

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |