Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv. Schauen Sie sich doch auch das Tracker Zertifikat auf die Schweizer Aktienfavoriten des cash Insider an.

+++

Als der Schweizer Aktienmarkt am gestrigen Dienstagmorgen in den Handel startete, schien die Stimmung unter den hiesigen Marktakteuren am Gefrierpunkt angelangt. Eiskalt war der geopolitische Windstoss, der ihnen aus dem Osten ins Gesicht blies. Frostig waren auch die Vorgaben der amerikanischen Aktien-Futures. Diese gerieten im asiatischen Handel regelrecht unter die Räder.

So überraschte nicht, dass der Swiss Market Index (SMI) um 1,7 Prozent tiefer bei 11'695 Punkten eröffnete und dann sogar noch weiter zurückfiel. Nur den drei Indexschwergewichten Nestlé, Roche und Novartis war es zu verdanken, dass die Verluste nicht noch deutlicher ausfielen.

Was zu diesem Zeitpunkt noch niemand ahnte: Nur wenige Stunden später sollte der SMI die besagten Verluste mehr als wettgemacht haben. Treibende Kraft waren die Genussscheine von Roche, nachdem der Pharmaanalyst der Deutschen Bank eine taktische Kaufempfehlung für die Valoren des Pharma- und Diagnostikkonzerns aus Basel ausgesprochen hatte. Das Schwergewicht war dem breiten Schweizer Aktienmarkt den ganzen Tag über eine wertvolle Stütze.

Für die Charttechniker der Credit Suisse um David Sneddon hat die Ausgangslage beim SMI zuletzt nicht unbeträchtlichen Schaden genommen. Sie wähnen das Börsenbarometer in einer sogenannten "Schulter-Kopf-Schulter"-Formation. Diese steht für gewöhnlich am Anfang einer grundlegenden Stimmungseintrübung.

Beim SMI zeichnet sich eine lehrbuchmässige Schulter-Kopf-Schulter-Formation ab (Quelle: www.cash.ch)

Dazu fehlt allerdings noch, dass der SMI in den nächsten Tagen unter der momentan bei 11'868 Punkten verlaufenden und leicht abfallenden Nackenlinie schliesst. Dann würde ein Verkaufssignal gegeben, welches das Börsenbarometer auf etwas unter 11'000 Punkte absacken lassen könnte – zumindest wenn man den Lehrbüchern Glauben schenken will.

Noch ist das letzte Wort zwar nicht gesprochen. Dennoch stufen Sneddon und seine Abteilungskollegen den SMI auf einen Anlagehorizont von drei bis sechs Monaten vorsorglich schon mal von "Positive" auf "Neutral" herunter. Neben der besagten "Schulter-Kopf-Schulter"-Formation sind den Experten auch die rückläufigen mittelfristigen Trendindikatoren ein Dorn im Auge.

Mir ist bewusst, dass die Charttechnik nicht unumstritten ist. Während die einen geradezu auf diese Disziplin schwören und sich bei ihren Anlageentscheiden blind darauf verlassen, wird sie von anderen als Kaffeesatzleserei belächelt.

Ich selber erwische mich hingegen immer mal wieder dabei, mal eben einen kurzen Blick auf den Kurschart einer Aktie oder eines Aktienindex zu werfen...

+++

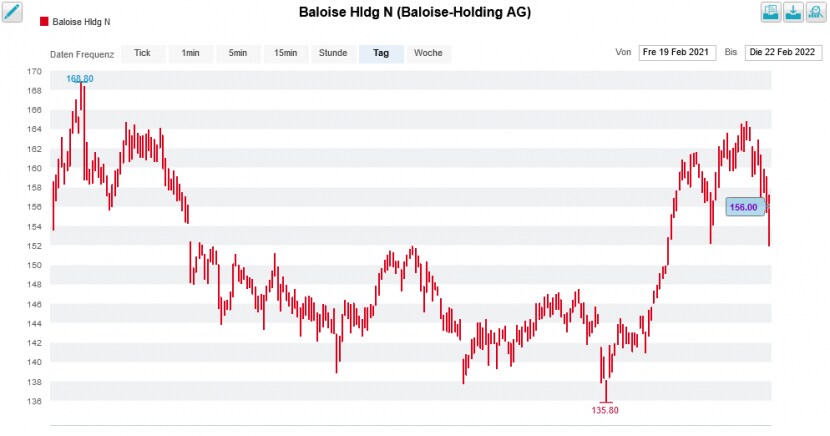

Bâloise lässt sich mit der Veröffentlichung des Jahresabschlusses ganz schön viel Zeit. Erst am 10. März lassen die Basler als eines der letzten Versicherungsunternehmen aus unseren Landen die Katze aus dem Sack.

Darf man dem viel beachteten Versicherungsanalysten Michael Huttner von der Berenberg Bank Glauben schenken, dann dürften die Aktionärinnen und Aktionäre an diesem Tag jedoch fürstlich für ihr Warten belohnt werden. Er geht nämlich davon aus, dass Bâloise die Jahresdividende von 6,40 auf 7,20 Franken je Aktie anheben wird. Das läge über den von seinen Berufskollegen durchschnittlich erwarteten 6,80 Franken.

Kursentwicklung der Bâloise-Aktien über die letzten 12 Monate (Quelle: www.cash.ch)

In den kommenden zwei Jahren rechnet der früher für J.P. Morgan tätige Huttner übrigens mit weiteren Dividendenerhöhungen – erst auf 7,70 und dann sogar auf 8,20 Franken je Aktie.

Heiss auf die Aktien von Bâloise ist der Analyst trotzdem nicht, wie das "Hold" lautende Anlageurteil und das Kursziel von gerade mal 161,50 Franken verrät. Stattdessen gibt er den Valoren von Zurich Insurance mit "Buy" bis 515,90 Franken den Vorzug.

Mir soll es recht sein, zählen letztere doch zu meinen Schweizer Aktienfavoriten für 2022.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |