Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Als Aktionär von UBS und Credit Suisse werden einem Nerven so dick wie Drahtseile abverlangt. Keine anderen Aktien aus dem Swiss Market Index (SMI) unterliegen auch nur annähernd so starken Kurs- und Stimmungsschwankungen wie die der Grossbanken.

Nur wer seit einer gefühlten Ewigkeit Aktionär eines der beiden Unternehmen ist, wird vermutlich kaum noch täglich einen Blick aufs Kursblatt wagen - aus reinem Selbstschutz. Was macht es letztendlich für einen Unterschied, ob der Kurs einer Aktie nun bei 10 oder 15 Franken liegt, für die man einst 80 oder mehr Franken bezahlt hat?

Im Zuge der politischen Umwälzungen im südlichen Nachbarland Italien sind die Valoren von UBS und Credit Suisse zuletzt um bis zu 20 Prozent unter ihre Jahreshöchststände von Ende Januar zurückgefallen.

Die Valoren anderer europäischer Rivalen wie Deutsche Bank, BNP Paribas oder Société Générale erwischte es gar noch heftiger. Eines haben diese drei Grossbanken gemeinsam: sie alle vergaben in den letzten Jahren grössere Kredite an italienische Schuldner. Darüber hinaus wird ihnen nachgesagt, italienische Staatsanleihen in den Büchern zu haben.

Erste Anhaltspunkte verspricht diesbezüglich die Quartalsberichterstattung. Hierzulande legt die UBS allerdings erst am 24. Juli ihren Zahlenkranz für das zweite Quartal vor, gefolgt von der Credit Suisse eine Woche später.

Dennoch sieht so mancher Aktienstratege im jüngsten Rückschlag bei europäischen Bankaktien eine einmalige Einstiegsgelegenheit. Gerade Substanzinvestoren biete sich ein Paradies, so lautet der Tenor.

Dem widerspricht der für Kepler Cheuvreux tätige Nicolas Tremel vehement. Zwar sind einige europäische Bankaktien mittlerweile für einen Bruchteil ihres Buchwerts zu haben. Trotzdem sieht er in ihnen eher eine Falle für Substanzinvestoren. Dem Strategen zufolge hat der Bewertungsabschlag gegenüber dem breiten Aktienmarkt noch keine Extremwerte erreicht. Gleichzeitig sind die Risikoaufschläge in Südeuropa kräftig gestiegen. Und auch vom zukünftigen geldpolitischen Kurs der Europäischen Zentralbank sieht Tremel vorerst keine Impulse für europäische Bankaktien ausgehen.

Mit diesen Aussagen widerspricht der Stratege anderen Arbeitskollegen bei Kepler Cheuvreux. Sie preisen in ihrem "Weekly Strategy Report" neben europäischen Versicherungs- auch die Bankaktien zum Kauf an.

Dass die Aktien von UBS und Credit Suisse ausgerechnet bei Goldman Sachs, Citigroup, J.P. Morgan und Co. hoch in der Gunst stehen, ist von Ironie nur schwer zu überbieten - machten doch gerade sie alle unseren Schweizer Grossbanken in den letzten Jahren im Investment Banking im grossen Stil Marktanteile streitig.

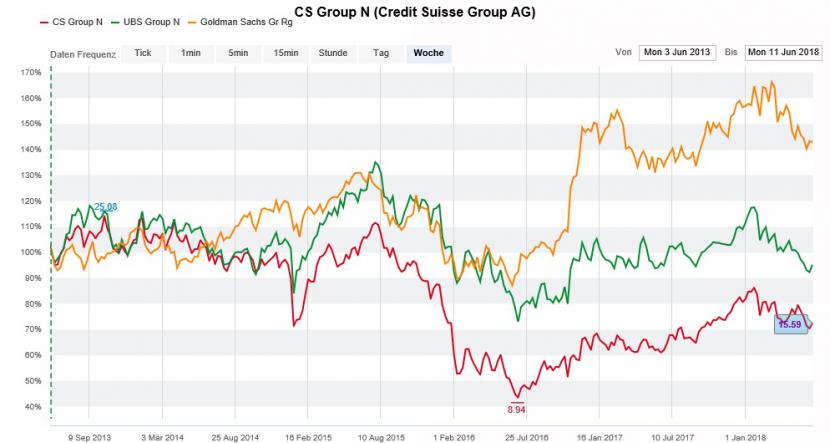

Kursentwicklung der Aktien von Credit Suisse (rot) und UBS (grün) im 5-Jahres-Vergleich mit jenen von Goldman Sachs (gelb) (Quelle: www.cash.ch)

Während die Valoren von UBS und Credit Suisse seit der Finanzkrise der Jahre 2007/08 nur noch ein Schatten ihrer selbst sind, schrieben amerikanische Bankaktien bis vor wenigen Monaten Kursrekorde.

Das wiederum lässt tief blicken. Denn nicht Milch und Honig fliessen im Schlaraffenland der beiden Schweizer Grossbanken, sondern Saläre und Boni. Die Aktionäre und ihre Interessen stehen nicht selten hinten an...

+++

Was macht ein Analyst, wenn eine von ihm empfohlene Aktie das Kursziel erreicht? Er nimmt letzteres für gewöhnlich kräftig nach oben und hält an seiner Kaufempfehlung fest. Und das nicht selten mit eher fadenscheinigen Begründungen.

Dass es auch anders geht, zeigt Terence McManus von Julius Bär. Nachdem die Aktien von Tecan das Kursziel von 215 Franken übertroffen haben, zieht zwar auch er das Kursziel auf 230 Franken nach. Allerdings zeigt er sich konsequent und stuft die Papiere des Laborausrüsters von "Buy" auf "Hold" herunter.

Seit McManus im Sommer vor zwei Jahren erstmals zum Kauf der Aktien riet, liessen diese den breiten Schweizer Aktienmarkt um fast 40 Prozent hinter sich zurück. Alleine über die letzten 12 Monate legte Tecan um fast einen Drittel an Börsenwert zu.

Beeindruckender Höhenflug der Aktien von Tecan über die letzten zwei Jahre (Quelle: www.cash.ch)

Auf den nächstjährigen Schätzungen errechnet sich mittlerweile ein Kurs-Gewinn-Verhältnis (KGV) von 33 - zu viel für den Analysten.

McManus nimmt damit in Kauf, die Aktien zu früh heruntergestuft zu haben, sollte Tecan die millionenschweren Nettobarmittel in eine kluge Firmenübernahme fliessen lassen oder über eine Neuauflage des Aktienrückkaufprogramms an die Aktionäre zurückführen.

Nach dem Erfolg mit seiner langjährigen Kaufempfehlung kann sich der Analyst das aber auch leisten.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |