Der cash Insider berichtet im Insider Briefing börsentäglich von brandaktuellen Beobachtungen rund um den Schweizer Aktienmarkt und ist unter @cashInsider auch auf Twitter aktiv.

+++

Wenige Tage ist es her, da berichtete ich von einem Strategiepapier aus der Feder der Autoren um Robert Buckland von der Citigroup. Darin warnten sie vor zu hohen Gewinnerwartungen vieler ihrer Berufskollegen bei anderen Banken. Ihres Erachtens sind diese noch immer um mehr als zehn Prozent zu hoch.

Um sich im Hinblick auf die Quartalsberichterstattung für unliebsame Überraschungen zu wappnen, nahmen Buckland und seine Mitautoren grössere Anpassungen bei ihren Branchenpräferenzen vor. Während sie die Nahrungsmittelaktien von "Neutral" auf "Overweight" heraufstuften, senkten sie Pharmaaktien von "Overweight" auf "Neutral".

Nun legen die Strategen mit ihrer Länderrangliste nach – und schaffen es damit doch tatsächlich, mich zu verblüffen. Denn anders als in den letzten Jahren ist der Schweizer Aktienmarkt doch ganz oben auf der Rangliste anzutreffen. Das überrascht insofern, als mit Nestlé nur ein Schwergewicht aus dem Swiss Market Index (SMI) von der Heraufstufung für Nahrungsmittelaktien profitierte. Mit Roche und Novartis waren hingegen gleich zwei Schwergewichte von der Abstufung für Pharmaaktien betroffen – so dass der Schweizer Aktienmarkt unter dem Strich eigentlich sogar zu den Verlierern der neuen Branchenpräferenzen der amerikanischen Investmentbank zählt.

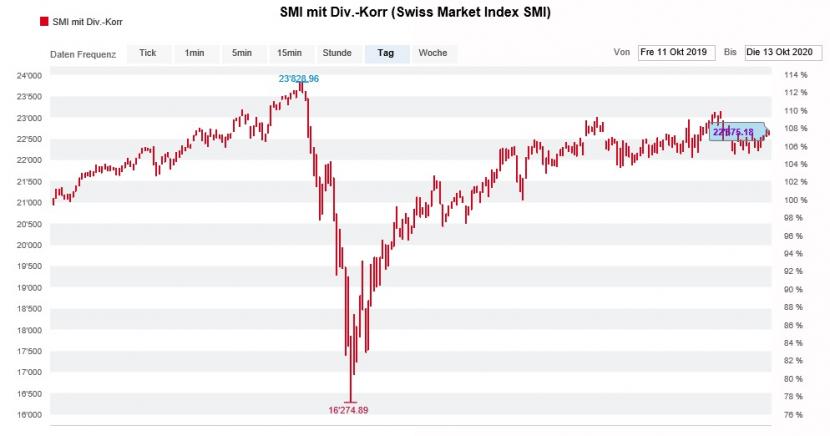

Der SMI mit Dividenden-Korrektur ist seit Monaten in einer Seitwärtsbewegung gefangen (Quelle: www.cash.ch)

Anders als für den breit gefassten Stoxx Europe 600 Index – diesen sehen die Strategen bis Mitte nächsten Jahres auf 385 Punkte steigen – gibt die Citigroup für den SMI keine konkrete Prognose ab.

Man muss es leider auch hier wieder sagen: Die Empfehlung der Amerikaner für Aktien aus der Schweiz kommt eher halbherzig daher. Um die hiesigen Indexschwergewichte aus ihrem Dornröschenschlaf zu wecken, reicht sie vermutlich nicht.

+++

Nach dem Kursfeuerwerk von letzter Woche macht sich bei den Aktien von Meyer Burger schon fast so etwas wie Katerstimmung breit. Kosteten die Papiere am Donnerstag in der Spitze gut 33 Rappen, sind sie mittlerweile wieder für 29 Rappen zu haben.

Mitunter ein Grund für die Katerstimmung dürfte ein Titelverkauf in Höhe von 2,3 Millionen Franken durch einen Verwaltungsrat einer nahestehenden juristischen Person sein. Verkäuferin ist angeblich Urs Fähndrich mit seinem Teutonia Opportunity Fonds. Verübeln kann man es ihm jedenfalls nicht, hat sich der Aktienkurs seit der Kapitalerhöhung vom Juli doch nahezu verdreifacht.

Beeindruckendes Kursfeuerwerk bei den Aktien von Meyer Burger (Quelle: www.cash.ch)

Nachdem vergangene Woche bei Meyer Burger während gerade mal drei Handelstagen mehr als 195 Millionen Titel oder gut sieben Prozent des Aktienkapitals die Hand wechselten, wäre ich nicht überrascht, wenn sich ein neuer Grossaktionär zu erkennen geben würde.

Ich bleibe dabei: Die nächsten Tage versprechen spannend zu werden.

+++

Vielen Analysten sind die hohen Lagerbestände der Swatch Group ein Dorn im Auge. Und nicht nur ihnen - auch mir. Die Frage ist nämlich nicht ob, sondern vielmehr wann der Uhrenhersteller aus Biel einen Teil dieser Lagerbestände abschreiben muss.

Nun gibt allerdings ausgerechnet Analyst Guillaume Gauvillé von der Credit Suisse Entwarnung. Seinen Berechnungen zufolge nehmen die Valoren der Swatch Group schon heute einen 1,5 Milliarden Franken schweren Abschreiber vorweg. Für Gauvillé und seine Abteilungskollegen waren die randvollen Lager in den letzten Jahren immer mal wieder ein Thema. Doch empfehlen sie die Inhaberaktien mit "Outperform" und einem 12-Monats-Kursziel von 280 Franken zum Kauf.

Damit steht man bei der Credit Suisse übrigens ziemlich alleine da. Nur einige wenige weitere Banken raten ebenfalls zum Einstieg – aber das kann bekanntlich ja auch von Vorteil sein...

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |