Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

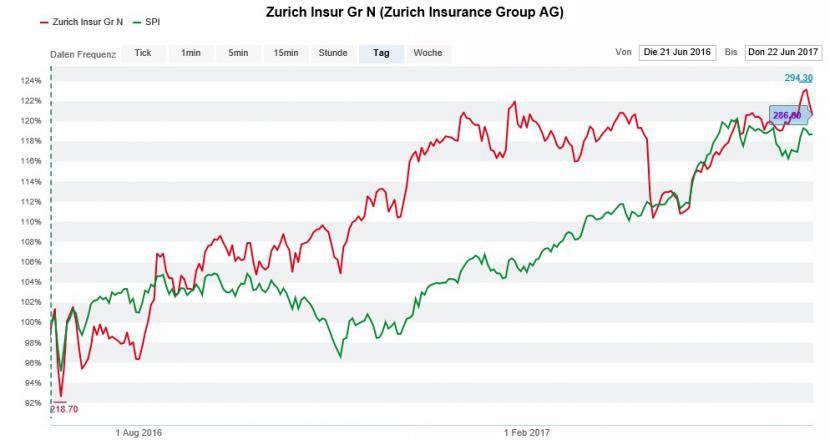

Zu Wochenbeginn stiessen die Aktien der Zurich Insurance Group bis auf 294,30 Franken und damit endlich auf neue Mehrjahreshöchstkurse vor. Doch die Freude sollte nicht lange halten: Mit einer Herunterstufung von "Outperform" auf "Neutral" vereitelte der für die MainFirst Bank tätige René Locher einen Anlauf auf das 300 Franken lautende Kursziel quasi in letzter Minute.

Der früher für Sarasin tätige Versicherungsanalyst gilt als ein profunder und gut vernetzter Branchenkenner. Bereits im Frühjahr 2016 - damals glaubte kaum noch jemand an einen raschen Turnaround - nahm Locher all seinen Mut zusammen und sprach eine Kaufempfehlung aus.

Zwar zeigt sich der Analyst auch jetzt noch zuversichtlich, dass die Zurich Insurance Group unter ihrem Konzernchef Mario Greco die bis Ende 2019 definierten Zielvorgaben erreichen wird. Diese Vorgaben würden sich allerdings bereits in den Konsensschätzungen widerspiegeln. Ausserdem seien die Aktien mit einem Kurs-Buchwert-Verhältnis von 1,5 für das nächste Jahr kein Schnäppchen mehr, so lässt er durchblicken.

Selbst die Möglichkeit einer positiven Dividendenüberraschung lockt Locher derzeit nicht hinter dem Ofen hervor. Offiziell sieht er den Versicherungskonzern für das Geschäftsjahr 2019 eine Dividende von 18 Franken je Aktie ausschütten. Inoffiziell hält der viel beachtete Analyst sogar eine Auszahlung von bis zu 21 Franken für möglich, was aus heutiger Sicht einer Rendite von über 7 Prozent entspräche.

Erst vor wenigen Wochen riet ich an dieser Stelle zu Umschichtungen aus den mittlerweile nicht mehr günstigen Valoren der Zurich Insurance Group in jene von Swiss Re. So richtig ausbezahlt hat sich diese Empfehlung noch nicht. Dennoch bleibe ich dabei: Früher oder später werden die zuletzt sträflich vernachlässigten Aktien von Swiss Re zu einer Aufholjagd auf die anderen Versicherungswerte aus der Schweiz ansetzen.

+++

Schon seit Jahren zählen die Aktien von Temenos zu den hiesigen Überfliegern. Alleine in den vergangenen fünf Jahren hat sich der Börsenwert der Softwareschmiede aus Genf nahezu verneunfacht.

Für Fantasie sorgt insbesondere die Erschliessung des nordamerikanischen Marktes. Dieser wird von den Firmenvertretern als besonders lukrativ beurteilt. Erste Grossaufträge konnte der Anbieter von Bankensoftware bereits an Land ziehen. Weitere dürften folgen.

Selbst auf Basis optimistischer Schätzungen wird Temenos mittlerweile mit dem Vierzigfachen des für dieses Jahr erwarteten Gewinns bewertet - wie sich das für ein Wachstumsunternehmen derzeit eben gehört.

Beeindruckende Entwicklung der Temenos-Aktien über die letzten fünf Jahre (Quelle: www.cash.ch)

Gerade bei langjährigen Aktionären dürfte die Versuchung aber gross sein, zumindest einen Teil der satten Kursgewinne ans Trockene zu fahren. Schon seit Tagen sind immer wieder grössere ausserbörsliche Blocktransaktionen zu beobachten. Diese lassen die Vermutung zu, dass tatsächlich erste Gewinne mitgenommen werden.

In eine geschickte Position hat sich Martin Ebner bei Temenos hineinmanövriert. Mitte Januar reduzierten der Financier und seine Ehefrau Rosmarie die Beteiligung leicht auf 14,99 Prozent. Folglich müssen sich die beiden erst dann wieder zu erkennen geben, wenn ihr Stimmenanteil unter den nächsten meldepflichtigen Schwellenwert von 10 Prozent fällt. Das macht die Ebners zu möglichen Urhebern der ausserbörslichen Blocktransaktionen.

Auch bei Richemont werden ausserbörslich grössere Aktienblöcke verschoben. Anders als bei Temenos lassen die Transaktionen eher auf einen aggressiven Käufer schliessen. Nachdem sich der traditionsreiche Luxusgüterkonzern aus Genf kürzlich beim Detailhandelskonzern Dufry eingekauft hat, wird diesem ein angebliches Interesse an einer Kreuzbeteiligung an Richemont nachgesagt. Solch abenteuerliche Börsengerüchte sind allerdings nichts Aussergewöhnliches (siehe Kolumnen vom 12. Mai und 15. Juni).

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |