Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Es klingt fast zu schön, um wahr zu sein: Die beiden Bankenanalysten der Berenberg Bank sehen die UBS knapp 9 Milliarden Franken über Dividenden und Aktienrückkäufe an die Aktionäre rückführen - und das alleine über die nächsten zwei Jahre. Nur um ein Gespür für diese Zahl zu erhalten: Das entspräche nicht weniger als 18 Prozent der Börsenkapitalisierung.

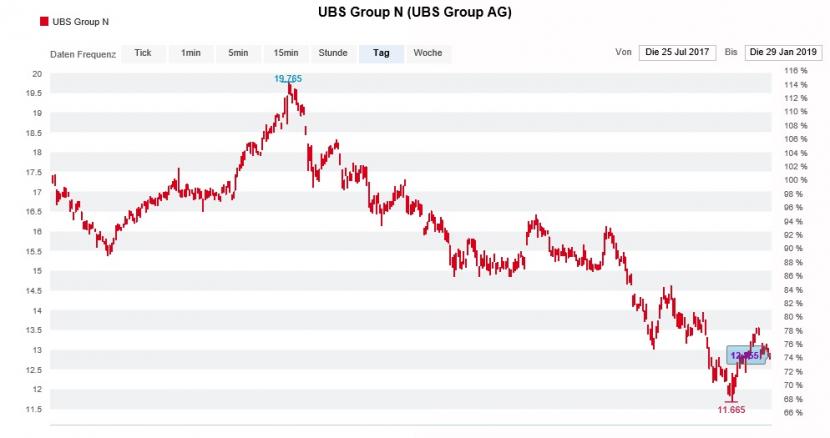

Mit 5,4 Prozent - das milliardenschwere Aktienrückkaufprogramm noch nicht miteingerechnet - zählen die Aktien der UBS schon heute zu den renditestärksten Vertretern aus dem Swiss Market Index (SMI). Das ist allerdings weniger der grosszügigen Ausschüttungspolitik, als vielmehr den gedrückten Kursnotierungen zu verdanken. Letztere machen die Aktien der grössten Schweizer Bank zu einer "Dividendenperle wider Willen".

Sollten die Bankenanalysten der Berenberg Bank mit ihrer Vermutung richtig liegen, könnte ein Geldregen auf die nicht gerade erfolgsverwöhnten Aktionäre herniederprasseln.

Die beiden Analysten streichen zwar ihre Gewinnerwartungen für die UBS um bis zu 16 Prozent und das Kursziel auf 17 (zuvor 22) Franken zusammen, halten jedoch an ihrer Kaufempfehlung für die Aktien fest.

Kursentwicklung der UBS-Aktien über die letzten 18 Monate (Quelle: www.cash.ch)

Mir fehlt angesichts der enttäuschenden Geschäftsentwicklung im Schlussquartal 2018 der Glaube, dass die Grossbank bei der Dividende oder dem Aktienrückkaufprogramm noch einmal eine Schippe drauflegt. Denn wie der Zahlenkranz zeigt, entfaltet das Wealth Management noch immer nicht die gewünschte Ertragskraft. Gleichzeitig binden steigende risikogewichtete Aktiven zusätzliches Eigenkapital.

Zugegeben: Teuer sind die Aktien der UBS zu heutigen Kursen nicht. Dennoch dürfte den Aktionären viel Geduld abverlangt werden, wobei ihnen die attraktiv hohe Dividendenrendite die Wartezeit versüssen sollte.

Ich selber gebe den ebenfalls renditestarken Aktien von Zurich Insurance oder Bâloise deshalb weiterhin klar den Vorzug.

+++

In den letzten Jahren wurde so manches aufstrebende Unternehmen aus der Schweiz nach Übersee verschachert. Man erinnere sich an den geschickt eingefädelten Verkauf des Pharmaherstellers Actelion für umgerechnet gut 30 Milliarden Franken an die amerikanische Johnson & Johnson - oder jenen des einstigen Sorgenkinds Nobel Biocare für ein Zuckerbrot an den übernahmehungrigen Mischkonzern Danaher. Mir ist, als wäre es erst gestern gewesen.

Als vor wenigen Monaten an der Börse noch Fantasiepreise für die Aktien kleiner und mittelgrosser Unternehmen bezahlt wurden, wiegten sich letztere in Sicherheit. Schliesslich bietet ein hoher Aktienkurs noch immer den besten Schutz vor einer unfreundlichen Übernahme. Allerdings bröckelt mit den Kursen seither auch dieser Schutz.

Das ist schlecht. Denn darf man den Ökonomen der französischen Investmentbank Natixis um Patrick Artus Glauben schenken, dann könnten amerikanische Grosskonzerne in Europa regelrecht über kleinere Rivalen herfallen.

Einerseits argumentieren die Ökonomen mit der finanziellen Übermacht dieser Grosskonzerne und andererseits mit der gedrückten Stimmung bei uns auf dem alten Kontinent. Sie sehen gar die Politik in der Pflicht und fordern, dass sich diese der sich aufbäumenden Übernahmewelle entschieden entgegenstellt.

Was der für Natixis tätige Artus nicht schreibt: Viele amerikanische Grosskonzerne sitzen noch immer auf grossen Auslandsvermögen - auch in Europa. So konnte Johnson & Johnson nicht zuletzt auch wegen der vielen Milliarden bei der europäischen Tochter Janssen so viel für Actelion bieten.

Ich bin mir ziemlich sicher, dass nach Abschluss der Jahresberichterstattung auch hierzulande das eine oder andere kleine oder mittelgrosse Unternehmen das Interesse amerikanischer Grosskonzerne auf sich ziehen könnte.

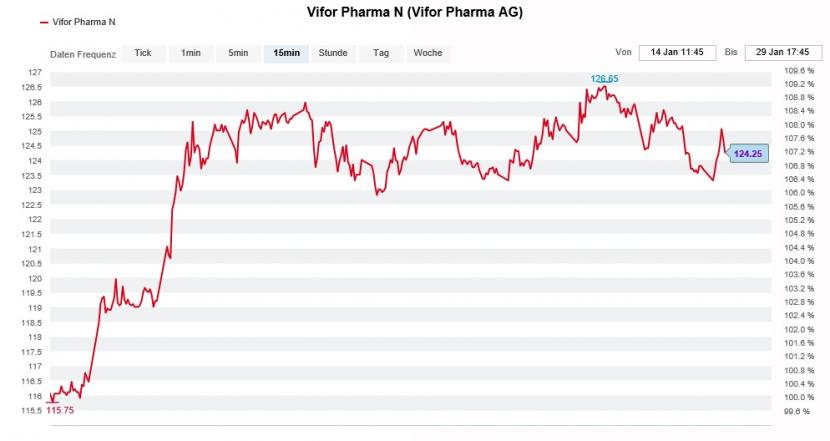

Übernahmefantasien verleihen den Aktien von Vifor Pharma seit Wochen Rückenwind (Quelle: www.cash.ch)

Zu möglichen Übernahmezielen könnten der Sensorenhersteller AMS (industrieller Käufer), der Vermögensverwalter GAM (industrieller Käufer), der Hörgerätehersteller Sonova (industrieller Käufer bzw. Finanzinvestor), die Softwareschmiede Temenos (industrieller Käufer) oder Vifor Pharma (industrieller Käufer) werden.

Auf potenzielle Übernahmeziele zu setzen, kann sich für Anleger durchaus bezahlt machen. Nicht selten setzen solche Wetten allerdings starke Nerven und einen langen Atem voraus. Einstige Aktionäre des Saatgutspezialisten Syngenta oder des Dentalimplantateherstellers Nobel Biocare dürften nur zu gut wissen, wovon ich schreibe...

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |