Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Im Wissen darum, dass die Dividende - je nach Betrachtungszeitraum - für bis zu 65 Prozent der Gesamtrendite von Aktien verantwortlich ist, konnten Anleger mit den renditestarken Versicherungsaktien aus der Schweiz eigentlich nicht viel falsch machen. Wer auf den Überflieger Swiss Life setzte, verdoppelte seinen Kapitaleinsatz innerhalb von gerade mal drei Jahren sogar. Doch auch mit den Papieren der Zurich Insurance Group oder Bâloise liess sich der Swiss Market Index (SMI) in den letzten Jahren regelmässig schlagen.

Die Aktien von Swiss Life (rot) lassen den SMI (gelb) über zwölf Monate weit hinter sich zurück. (Quelle: cash.ch)

Seit Jahresbeginn floss noch einmal sehr viel Geld in die hiesigen Versicherungsaktien. Neben der verlockend hohen Dividendenrendite war mitunter ein Grund: Das Titelsegment führt ein Eigenleben fernab der gesamtwirtschaftlichen Entwicklung und gilt deshalb als "sicherer Hafen". Sogenannte Safe-Haven-Käufe waren es denn auch, die den Papieren von Swiss Life ein Kursplus von 26 Prozent, jenen von Bâloise sogar eines von fast 30 Prozent bescherten.

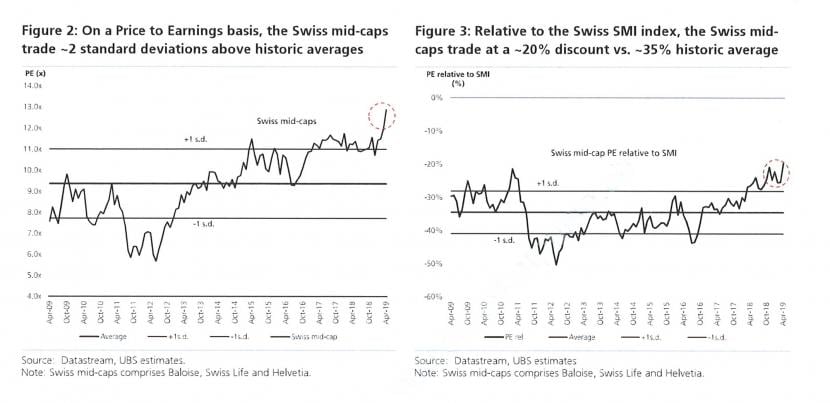

Mit Jonny Urwin von der UBS warnt nun erstmals ein Analyst vor einer Überhitzung in diesem beliebten Titelsegment. Allerdings muss man diesbezüglich schon zwischen den Zeilen lesen. Nach einem Treffen mit Firmenvertretern und Branchenexperten gibt sich der bekannte Versicherungsanalyst "weniger optimistisch" als noch vor einem Jahr. Den Zeitpunkt für eine vorsichtigere Haltung erachtet er aber noch immer nicht als gekommen.

Auch dass die Branchenbewertung am Kurs-Gewinn-Verhältnis gemessen um gut zwei Standardabweichungen über dem langjährigen Durchschnitt liegt, scheint Urwin nicht zu beunruhigen - geschweige denn, dass der Bewertungsabschlag gegenüber dem SMI auf den tiefsten Stand seit mehr als einem Jahrzehnt gefallen ist. Der Abschlag beträgt mittlerweile keine 20 Prozent mehr.

Ich wähne Anleger in den hiesigen Versicherungsaktien mit ihren attraktiv hohen Dividendenrenditen und ihren überblickbaren Ergebnisschwankungen weiterhin besser aufgehoben als in den Schweizer Bankaktien. Dabei darf eines jedoch nicht vergessen gehen: Selbst für erfolgreiche Unternehmen mit einer grosszügigen Ausschüttungspolitik ist die Börse keine Einbahnstrasse nach oben.

Vermutlich stehen die auffälligen ausserbörslichen Blocktransaktionen bei Zurich Insurance Group und Swiss Re im Zusammenhang mit dem Dividendenabgang. Dennoch könnte der eine oder andere Grossinvestor versucht sein, den einen oder anderen Gewinn ins Trockene zu bringen.

Die Indexschwergewichte Roche und Novartis haben die Branchenrotationen bereits erreicht und im Kurs zurückfallen lassen. Ein ähnliches Schicksal könnte am Schweizer Aktienmarkt auch anderen "sicheren Häfen" drohen - unter anderem den Versicherungsaktien. Langfristig orientierte und an attraktiv hohen Renditen interessierte Anleger werden vorübergehende Kursrückschläge möglicherweise aber verkraften...

+++

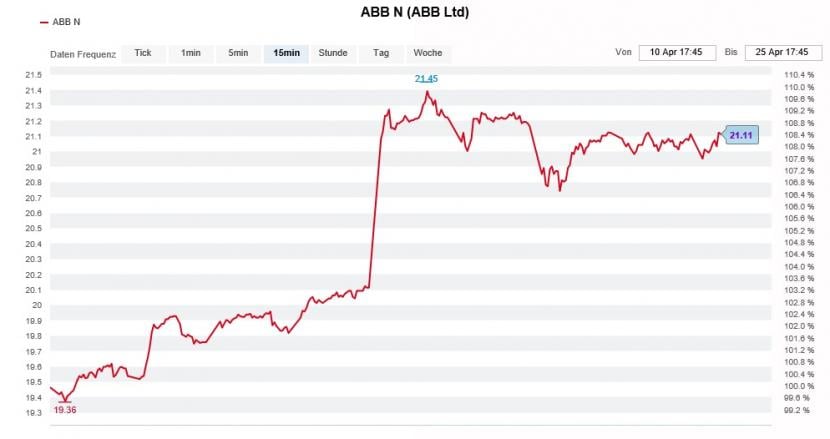

Seit vergangener Woche ist bekannt, dass der langjährige Konzernchef Ulrich Spiesshofer den schweizerisch-schwedischen Industriekonzern ABB verlässt - und das per sofort. Während die Nachricht in den Medien wie eine Bombe einschlug, wurde sie an der Börse frenetisch gefeiert.

Bei den Leerverkäufern dürfte sich die Feierlaune an diesem Tag allerdings in Grenzen gehalten haben, zog der Aktienkurs doch kräftig an. Denn wie schon seinem Vorgänger Joe Hogan blieb es auch Spiesshofer in all den Jahren vergönnt, den Papieren seines Arbeitgebers neues Leben einzuhauchen.

Die ABB-Aktien reagierten mit einem Kurssprung auf den Rücktritt des Konzernchefs. (Quelle: cash.ch)

Zu sehr haben sich die Leerverkäufer rückblickend an diesen Dauerzustand gewöhnt, zu sicher waren sie sich zuletzt bei ihren Wetten gegen die in New York gehandelten American Deposit Receipts (ADRs) von ABB. Wir sprechen hier immerhin von fast fünf Millionen Titeln. Das sind fast doppelt so viele wie noch vor wenigen Wochen.

Ich selber sehe keine Eile, mich bei ABB wieder einzukaufen. Vermutlich verkürzt der sofortige Rücktritt Spiesshofers die Übergangszeit nicht, er verlängert sie noch. Wer immer sich auch an die Nachfolge heranwagt, den erwartet eine ganze Menge Arbeit. Die strategische Planlosigkeit der letzten Jahre lässt sich nicht über Nacht ungeschehen machen - dessen ist man sich wohl auch im Lager der Leerverkäufer bewusst.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |