Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

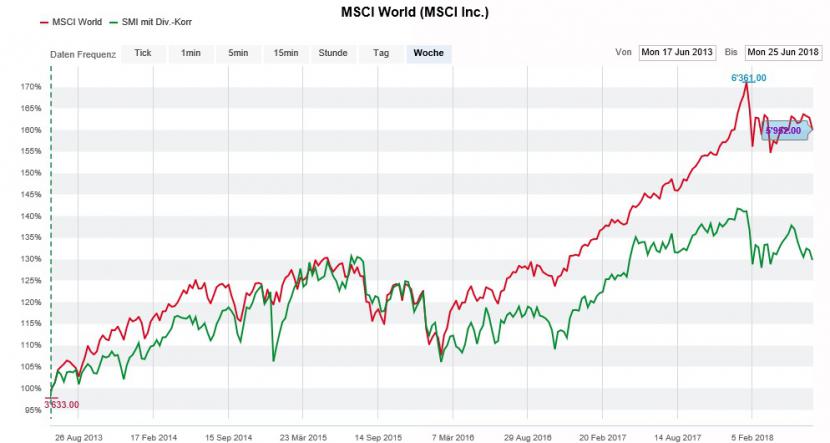

Auf den ersten Blick trennen den dividendenbereinigten Swiss Market Index (SMIC) keine 10 Prozent vom Rekordhoch von Ende Januar. Allerdings ist das nur die halbe Wahrheit. Denn seit geschlagenen drei Jahren "kosten" Schweizer Aktien den versierten Anleger unter dem Strich sogar Geld. Oder anders gesagt: Mit dem Weltaktienindex liess sich in dieser Zeit sehr viel mehr verdienen als mit dem hiesigen Börsenbarometer (siehe "«Schweizer Aktien sind im freien Fall»" vom 11. Juni).

Die Schuld den drei defensiven Schwergewichten Nestlé, Roche und Novartis in die Schuhe zu schieben, wäre etwas gar verwegen. Es mag stimmen, dass die letzten Kursrekorde von Roche und Novartis in die Jahre 2014/15 zurückgehen. Seither sind die Valoren der beiden Pharmahersteller aus Basel um nahezu 30 Prozent im Kurs zurückgefallen.

Der Weltaktienindex von MSCI (rot) lässt den dividendenbereinigten SMIC (grün) über 5 Jahre weit hinter sich zurück (Quelle: www.cash.ch)

Gleichzeitig profitierte der Weltaktienindex von der Dominanz der Leitbörse in New York. Sie ist mittlerweile für nicht weniger als zwei Drittel der Gesamtkapitalisierung verantwortlich. Deshalb liess der Höhenflug dortiger Technologieaktien wie Netflix oder Amazon den Weltaktienindex in den letzten Jahren kräftig steigen.

Das war schon im Januar der Fall, als die Strategen um Karen Olney von der UBS ihrer Anlagekundschaft Aktien aus der Schweiz zum Kauf anpriesen. Die Dividendenrendite liege im internationalen Vergleich auf dem höchsten Stand seit drei Jahrzehnten und das Gewinnmomentum hiesiger Unternehmen sei Dank dem schwachen Franken so gut wie nirgendwo sonst, so hiess es damals.

Angesichts des seither enttäuschenden Abschneidens geben sich dieselben Strategen neuerdings kleinlaut und knüpfen ihre ursprüngliche Empfehlung gleich an zwei Bedingungen. Ein Aufbäumen des Schweizer Aktienmarktes erachten sie erst dann als realistisch, wenn die bis zuletzt beliebten amerikanischen Technologieaktien in der Anlegergunst fallen und sich die Gewinnaussichten der drei Schwergewichte Nestlé, Roche und Novartis wieder aufhellen. Und das könnte dauern...

Eine Alternative zum Schweizer Aktienmarkt sehen die Strategen der UBS in einer Auswahl von 30 stark zurückgebliebenen Qualitätsaktien. Mit den Genussscheinen von Roche sowie den Aktien von Swisscom, Nestlé und Kühne+Nagel stösst man jedoch auf gerademal vier Vertreter aus der Schweiz. Und als ob das aus Schweizer Sicht nicht schon Schmach genug wäre, lautet das offizielle Anlageurteil der Grossbank bei sämtlichen vier Valoren "Neutral".

Zumindest eines muss man der UBS zugute halten: Anders als die Erzrivalin Credit Suisse verwirrt sie wenigstens nicht mit widersprüchlichen Strategieempfehlungen aus den unterschiedlichen Geschäftseinheiten (siehe "Credit Suisse gegen Credit Suisse" vom 18. Juni).

+++

Die Aktien von Aryzta geraten am Dienstag unter starken Verkaufsdruck, nachdem die Credit Suisse die Papiere des hochverschuldeten Backwarenherstellers von "Neutral" auf "Underperform" herunterstufte. Alleine schon das Kursziel von gerademal 12 (zuvor 25) Franken lässt aufhorchen.

Für die kleinere der beiden Schweizer Grossbanken steht fest: Aryzta muss sich früher oder später auch von einigen der attraktivsten Geschäftsbereiche trennen, soll der Verstoss gegen Kreditrichtlinien verhindert werden.

Allerdings gibt es einen weiteren triftigen Grund für den Kursrutsch von gestern und heute: Angeblich wurde der Backwarenhersteller über das Wochenende von der irischen Revisions- und Buchhaltungsaufsichtsbehörde IAASA gerügt.

Aryzta sei den technischen Buchführungsanforderungen rund um die Wertberichtigung von Vermögenswerten sowie Offenlegungen im Zusammenhang mit Preisnachlässen an die Kundschaft und dem Verstoss gegen Kreditrichtlinien nicht vollumfänglich nachgekommen, so hält die Behörde fest.

Nach einem kurzen Aufflackern stehen die Aryzta-Aktien seit wenigen Tagen wieder unter Verkaufsdruck (Quelle: www.cash.ch)

Der Zeitpunkt für die Verkaufsempfehlung der Credit Suisse scheint deshalb klug gewählt, wie auch ein Blick auf die heutige Kursreaktion verrät. Interessant ist: Die Fondstochter der Credit Suisse zog sich schon vor Monaten aus den Aktien von Aryzta zurück (siehe "Aryzta-Wette der Credit Suisse macht sich nicht bezahlt" vom 4. April).

Mir ist bewusst, dass Konzernchef Kevin Toland und Verwaltungsratspräsident Gary McMann von Beginn weg ein schweres Erbe antraten. Dennoch müssen sie sich den Vorwurf gefallen lassen, zu lange auf Zeit gespielt zu haben. Nun holt die Vergangenheit ihren Arbeitgeber Aryzta mit voller Wucht wieder ein.

Ich bleibe bei meiner bisherigen Einschätzung: Die Aktien bieten sich frühestens dann zum Einstieg an, wenn der Backwarenhersteller in den sauren Apfel einer Kapitalerhöhung beisst.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |