Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

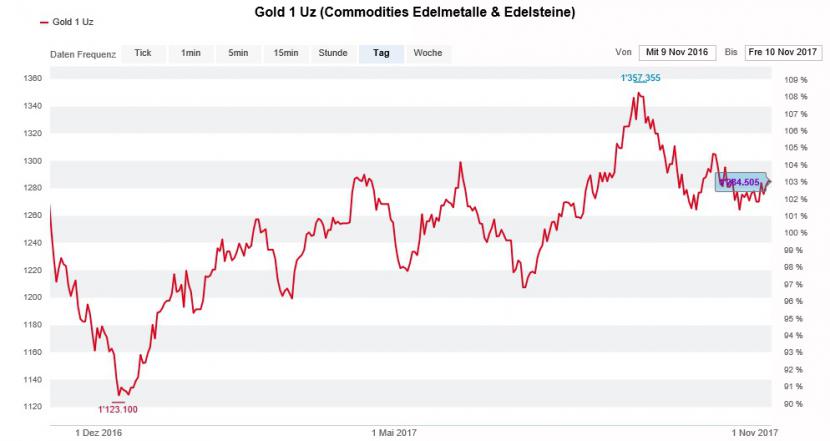

Mindestens einmal wöchentlich meldet sich die für die UBS tätige Joni Teves zu Wort - und das schon seit einer gefühlten Ewigkeit. Dabei fand die in London stationierte Edelmetallstrategin immer wieder neue Gründe, weshalb der Preis für eine Unze Gold in die Nähe der letztjährigen Höchststände bei 1'375 Dollar vorstossen sollte.

Nun folgt die überraschende Kehrtwende: Ausgerechnet im Ausblick auf das nächste Jahr gibt sich Teves auf einmal kleinlaut.

Das Marktumfeld bleibe zwar von moderaten Realzinsen geprägt. Darüber hinaus rechne sie mit einem nochmals schwächeren Dollar, so lässt die Edelmetallstrategin in Andeutung an die Wechselwirkung zwischen dem Gold und dem Greenback wissen. Allerdings schliesst sie nicht länger aus, dass die amerikanische Notenbank aufgrund fiskalpolitischer Impulse zu weiteren Leitzinserhöhungen gezwungen sein wird.

Die Gold-Unze notiert weiterhin über dem Stand von Anfang Januar (Quelle: www.cash.ch)

Und auch die wirtschaftliche Wachstumsbelebung rund um den Globus spricht immer mehr gegen einen kräftig steigenden Goldpreis. Mit einem Einbruch rechnet Teves beim Edelmetall dennoch nicht. Der Grund: Anleger halten geringere Goldbestände als in der Vergangenheit.

Von den Statistiken der Rohstoffbörse Comex lässt sich auf einen Goldanteil von gerademal 0,3 Prozent an den weltweiten Anlagevermögen schliessen. Bankeigenen Berechnungen der UBS zufolge entfallen hohe 47 Prozent auf Aktien und weitere 22 Prozent auf Anleihen.

Für die Edelmetallstrategin hat das Gold gerade als Depotbeimischung denn auch weiterhin eine Daseinsberechtigung. Damit widerspricht sie den Berufskollegen von Julius Bär.

Rückblickend bediente sich Teves der Zwiebel-Taktik. Wöchentlich trug sie eine neue Schicht ab, um im Kern dennoch optimistisch für das Gold zu bleiben - bis zur heutigen Kapitulation...

+++

Da ist sie wieder, die Euphorie unter den Aktienanalysten. Schneller, höher, weiter - so lautet die Direktive.

Gehör verschafft sich nur noch, wer am lautesten schreit - alle übrigen gehen im Grundlärm der Medien und des Marktgeschehens unter. Je aggressiver die Kaufempfehlungen und je aufsehenerregender die Kursziele, desto besser.

Alleine am heutigen Tag werfen zwei Unternehmensstudien hohe Wellen.

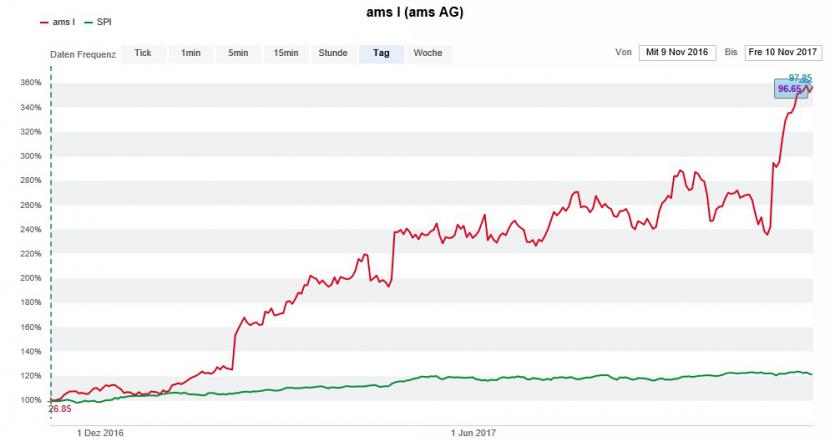

In einer Studie zum Sensorenhersteller AMS erhöht der für Vontobel tätige Michael Foeth seine Gewinnschätzungen für die kommenden zwei Jahre um bis zu 22 Prozent. Darauf abgestützt errechnet er neu ein Kursziel von 115 (bisher 94) Franken für die höchst beliebten Aktien. Zum Vergleich: Noch Anfang Januar wurden Kurse von weniger als 30 Franken bezahlt.

Der Vontobel-Analyst argumentiert einerseits mit dem soliden Auftragsbestand, welcher nicht zuletzt auch im Zusammenhang mit dem erfolgreichen Verkaufsstart des iPhone X steht. Durch die Übernahme von Heptagon im letzten Jahr dürfte sich die Abhängigkeit vom amerikanischen Grosskunden Apple noch verstärkt haben.

Die Aktien von AMS (rot) lassen den SPI (grün) weit hinter sich zurück (Quelle: www.cash.ch)

Andererseits berichtet Foeth von deutlich besseren Aussichten für den Sensorenhersteller auf dem chinesischen Markt. Er hält die Mittelfristziele - AMS selber geht von einem jährlichen Umsatzwachstum von 40 Prozent aus - deshalb für ziemlich konservativ und die Aktien weiterhin für kaufenswert.

Nicht weniger euphorisch liest sich die von Philip Saliba von der HSBC verfasste Studie zu Dormakaba. Darin nimmt der Autor die Erstabdeckung der Aktien mit einer Kaufempfehlung auf.

Mit 1'170 Franken übertrifft das Kursziel das bisweilen höchste um Längen. Rekordhalter war zuvor der für die Société Générale tätige Berufskollege mit 1'050 Franken.

Wie vieles andere auch spricht die Häufung aggressiver Kaufempfehlungen und aufsehenerregend hoher Kursziele für eine weit fortgeschrittene Aufwärtsbewegung an den Aktienmärkten. Das gilt insbesondere für die gut gelaufenen Nebenwerte (siehe Kolumne vom Mittwoch).

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |