Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

***

Die Flut hebt alle Boote, so lautet eine alte Börsenweisheit. Wenn das für eine Aktie aus dem Swiss Market Index (SMI) gilt, dann für jene von Givaudan. Obwohl nicht übertrieben viele Wetten gegen den Aromen- und Riechstoffhersteller aus Genf laufen, sieht sich der für Alliance Bernstein tätige Analyst deswegen in Erklärungsnot.

Seit September letzten Jahres empfiehlt er die dividendenstarken Valoren mit "Underperform" zum Verkauf (siehe Kolumne vom 21. September). Damals galten diese noch gut 2000 Franken.

Heute meldet sich der Analyst einmal mehr zu Wort und bleibt dabei: Entgegen den anders lautenden Erwartungen vieler seiner Berufskollegen werde die Bruttomarge bei Givaudan im Jahresverlauf um 150 Basispunkte schmelzen, so lässt er seine Anlagekunden wissen. Und um dieser Prognose den nötigen Nachdruck zu verleihen, setzt der Analyst seine Schätzung für den freien Cash Flow rund 20 Prozent unter den gängigen Markterwartungen an.

Dass ein derart stark rückläufiger freier Cash Flow die Dividendenaussichten eintrüben würde, liegt auf der Hand. Gerade bei einer Dividendenperle wie Givaudan wäre das von Brisanz kaum zu überbieten. Bei Alliance Bernstein werden die Aktien deshalb als "Leerverkauf aus Überzeugung" bezeichnet.

+++

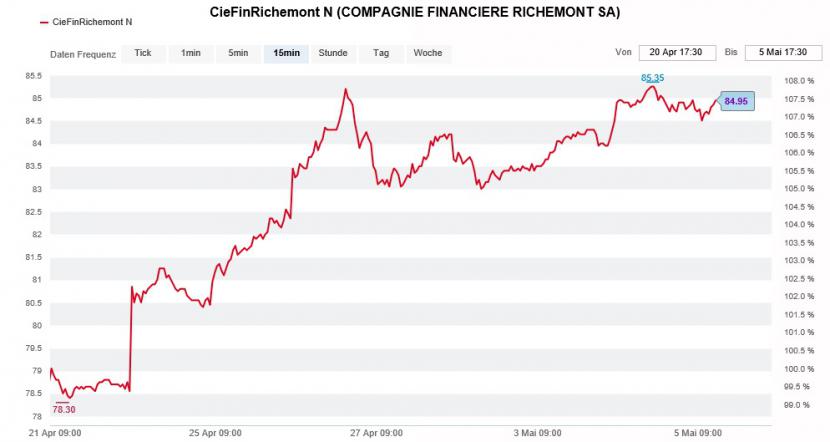

Für die Leerverkäufer werden ihre Wetten gegen den Genfer Luxusgüterkonzern Richemont immer mehr zum persönlichen "Waterloo". In Erwartung einer weiteren Wachstumsbelebung kletterten die Aktien in den letzten Tagen auf den höchsten Stand seit November vor zwei Jahren.

Damals gab eine einschneidende Gewinnwarnung den Startschuss für eine mehrmonatige Talfahrt, welche rund 40 Prozent des Börsenwerts ausradieren und den Leerverkäufern zu viel Geld verhelfen sollte - vorausgesetzt man fuhr die Ernte rechtzeitig ein.

Heute in einer Woche wird sich zeigen, ob die Vorschusslorbeeren der letzten Wochen gerechtfertigt sind. Dann nämlich legt das traditionsreiche Unternehmen das Jahresergebnis vor. Auf das Schlussquartal bezogen rechnen Analysten mit einem organischen Umsatzwachstum von 8 Prozent sowie mit Margenverbesserungen, womit die Messlatte ordentlich hoch gesteckt sein dürfte.

Die Richemont-Aktien sind im Vorfeld der Ergebnisveräffentlichung gefragt (Quelle: www.cash.ch)

Ähnliches gilt für die vom Luxusgüteranalysten von Kepler Cheuvreux losgetretenen Spekulationen rund um eine mögliche Sonderdividende in Form von Aktien des Online-Händlers Yoox. Wie er schreibt, ist erst kürzlich die Sperrfrist auf dem Beteiligungspaket abgelaufen.

Auch diesbezüglich muss Richemont in einer Woche liefern. Ansonsten droht zumindest ein Teil des alleine seit Jahresbeginn bei gut 25 Prozent liegenden Kursplus verloren zu gehen.

+++

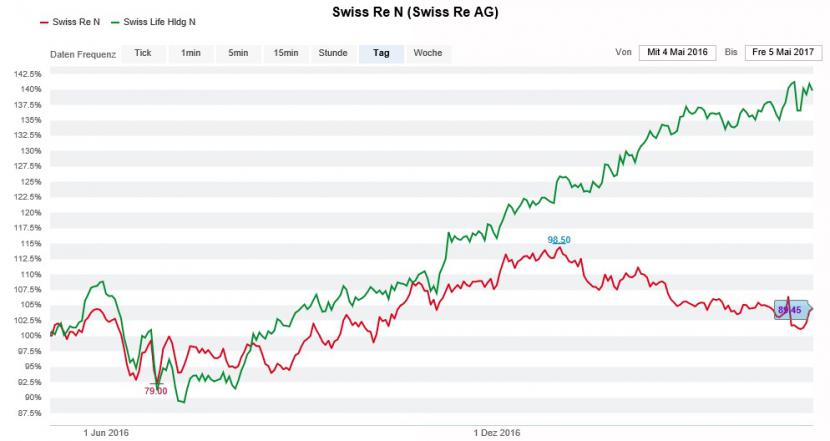

Einst galt in unseren Landen Swiss Life als Substanzperle. Strategische Fehlentscheide früherer Jahre - darunter das nicht gerade ruhmreiche Kapitel AWD - führten dazu, dass die Aktien des Lebensversicherungskonzerns zeitweise mit einem Abschlag von bis zu 40 Prozent gegenüber ihrem rechnerischen Buchwert gehandelt wurden.

Im Zuge rigoroser Sparmassnahmen und einem Goodwill-Abschreiber auf dem masslos überzahlten Finanzdienstleister AWD kehrte das Vertrauen nach und nach zurück. Und mit dem rückkehrenden Vertrauen schmolz der Abschlag zum Buchwert.

Darf man den Berechnungen des für Helvea tätigen Versicherungsanalysten Glauben schenken, dann haben die Aktien die Lücke zum Buchwert nach Abzug nichtrealisierter Wertschriftengewinne mittlerweile geschlossen. Auf die einzelne Aktie heruntergebrochen beziffert er diesen Wert nämlich auf 335 Franken.

Das wiederum macht Swiss Re zur vermutlich letzten Substanzperle unter den zwanzig im SMI vertretenen Grossunternehmen - die Credit Suisse mit ihren hausgemachten Problemen jetzt mal beiseite gelassen.

Zwischen den Aktien von Swiss Life (grün) und jenen von Swiss Re (rot) öffnet sich eine riesige Kursschere (Quelle: www.cash.ch)

Gestern legte der traditionsreiche Rückversicherungskonzern aus Zürich den Zahlenkranz vor. Mit 656 Millionen Dollar blieb in den ersten drei Monaten unter dem Strich zwar weniger Geld hängen als im Jahr zuvor. Trotz hoher Kosten im Zusammenhang mit dem Tropensturm "Debbie" übertraf der Reingewinn die von Analysten erwarteten 639 Millionen Dollar jedoch.

René Locher von der MainFirst Bank - er gilt bei uns in der Schweiz als Koryphäe auf seinem Gebiet - kommt bei Swiss Re auf einen Buchwert von umgerechnet 110 Franken je Aktie. Alleine schon aufgrund des Bewertungsabschlags von knapp 20 Prozent zum Buchwert empfiehlt der bekannte Analyst die Aktien mit "Outperform" und einem Kursziel von immerhin 105 Franken zum Kauf.

In Erwartung, dass die Gewinnentwicklung beim Rückversicherungskonzern in den nächsten Monaten die Talsohle durchschreiten wird, schichte ich im Rahmen meiner Schweizer Aktienfavoriten für das Börsenjahr 2017 von den Valoren der Zurich Insurance Group in jene von Swiss Re um - selbstverständlich immer in der Hoffnung, dass grössere Naturkatastrophen ausbleiben.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |