Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Schon im vorbörslichen Handel spielten sich am Morgen des 9. März 2009 dramatische Szenen ab. Die Angst vor einem Kollaps des Finanzsystems und einer wirtschaftlichen Kontraktion liess Anleger auch hierzulande aus Aktien flüchten - egal zu welchem Preis.

Was an diesem Morgen noch kaum jemand ahnte: Nur wenige Stunden später sollte der Swiss Market Index (SMI) bei 4235 Punkten Boden finden. Das ist jetzt fast auf den Tag genau zehn Jahre her. Rückblickend hatte das Nachsehen, wen damals die Panik übermannte.

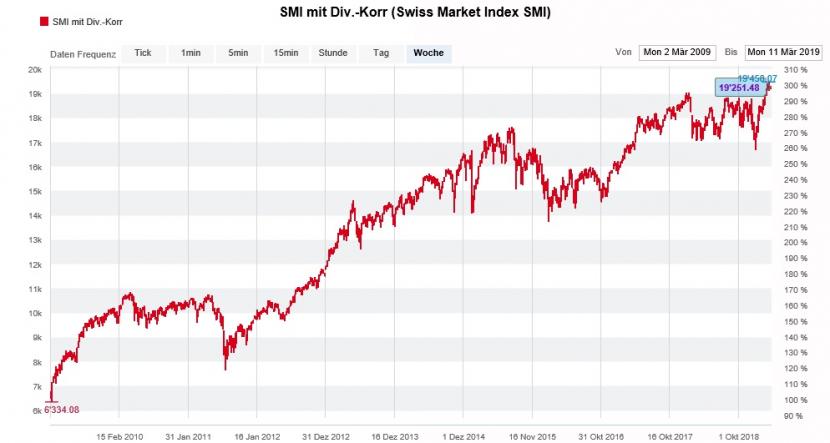

Denn mittlerweile liegt der SMI wieder bei gut 9300 Punkten. Der SMI mit Dividenden-Korrektur (SMIC) schrieb vergangene Woche gar neue Rekorde. Am SMIC gemessen hat sich der Schweizer Aktienmarkt in den letzten zehn Jahren ziemlich genau verdreifacht.

Das spiegelt sich auch in der Bewertung wider. Lag das nach vorn gerichtete Kurs-Gewinn-Verhältnis (KGV) damals bei knapp 10, beträgt es heute etwas mehr als 18. Zudem weisen die im SMI vertretenen Unternehmen mit 3,3 Prozent eine deutlich tiefere Dividendenrendite als vor zehn Jahren auf. Zum Vergleich: Noch im März 2009 errechnete sich eine Rendite von fast 5 Prozent. Allerdings waren zu diesem Zeitpunkt einschneidende Dividendenkürzungen nicht auszuschliessen.

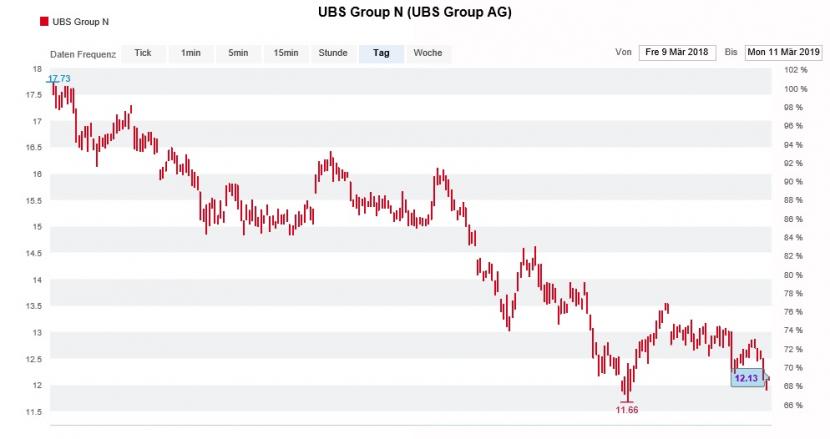

Interessant ist, dass zwar die Aktien der UBS, nicht aber jene der Credit Suisse höher notieren. Damals kosteten die Papiere der kleineren der beiden Schweizer Grossbanken mit 23 Franken fast doppelt so viel wie heute. Doch so richtig Geld liess sich rückblickend auch mit den Aktien der UBS nicht verdienen. Zumindest an der Börse sind UBS und Credit Suisse nur noch ein Schatten ihrer selbst.

Beeindruckende Entwicklung des SMI mit Dividenden-Korrektur über die letzten zehn Jahre. (Quelle: cash.ch)

Auch sonst hat sich in den vergangenen zehn Jahren so einiges verändert. Anders als heute steckte der Programmhandel im März 2009 noch in den Kinderschuhen. Schätzungen zufolge werden heute nicht weniger als 60 bis 80 Prozent der weltweiten Handelsaktivitäten von Algorithmen gelenkt.

Man solle Aktien kaufen, wenn die Kanonen donnern und dann wieder verkaufen, wenn die Violinen spielen. Das wusste schon Carl Mayer von Rothschild stets zu sagen.

Regelmässige Leserinnen und Leser meiner Kolumne wissen, dass ich den Schweizer Aktienmarkt nach dem Traumstart ins neue Jahr für überhitzt halte. Die Kombination aus rückläufigen Gewinnerwartungen und tieferen Zinsen auf der einen und höheren Aktienkursen auf der anderen Seite kann nicht von Dauer sein. Nicht zum ersten Mal würde der Anleihenmarkt richtig und der Aktienmarkt falsch liegen - wobei ich mir bewusst bin, dass die Notenbanken mit ihrer "Politik des billigen Geldes" das Geschehen am Anleihenmarkt verzerren.

Dennoch habe ich mich in den letzten Wochen bei meinen Schweizer Aktienfavoriten für das Börsenjahr 2019 von einigen der risikobehafteteren Aktien getrennt und ein taktisches Barmittelpolster von fast 40 Prozent aufgebaut.

+++

Die Tage von Sergio Ermotti an der Spitze der UBS scheinen gezählt. Das zumindest lässt die öffentliche Debatte rund um die Nachfolgefrage vermuten.

Wer auch immer auf Ermotti folgt, der tritt kein einfaches Erbe an. Nach der milliardenschweren Watsche wegen des Vorwurfs der Steuerhinterziehung und Geldwäscherei streben andere europäische Nachbarländer ähnliche Prozesse an. Und selbst wenn in Frankreich das letzte Wort noch nicht gesprochen ist, so könnte es für die grösste Schweizer Bank teuer werden - politisch motiviertes Urteil hin oder her.

Kurszerfall der UBS-Aktien in den letzten zwölf Monaten. (Quelle: cash.ch)

Hinzu kommt, dass sich im Wealth Management - der Paradedisziplin der UBS - seit Jahren eine Enttäuschung an die nächste reiht.

Für Analyst Kian Abouhossein von J.P. Morgan steht deshalb fest: Die Zeit für einschneidende Kosteneinsparungen ist gekommen. Der profunde Branchenkenner verweist dabei sowohl auf die weiterhin schwierige Ertragssituation als auch auf die zuletzt wieder gestiegenen Rechtsrisiken.

Noch gibt Abouhossein die Aktien der UBS jedoch nicht auf. Trotz einer erneuten Reduktion seiner Gewinnschätzungen um bis zu 9 Prozent empfiehlt er die Papiere wie bis anhin mit "Overweight" zum Kauf.

Auch wenn ich die Zuversicht des für J.P. Morgan tätigen Analysten nicht uneingeschränkt teile, so bin ich zumindest in einem Punkt mit ihm einig: Die UBS muss sich endlich der Kostenseite annehmen...

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |