Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Die Familie von Andy Rihs und der Hörgerätehersteller Sonova haben sich schon vor Jahren auseinandergelebt. Nach dem Ableben des Firmenmitgründers trennte sich dessen Sohn Tobias gestern vom verbleibenden 2,7-Prozent-Paket.

So fanden 1,78 Millionen Aktien mit Hilfe der Credit Suisse neue Hände. Die Weichen für einen Rückzug aus dem Aktionariat stellte Andy Rihs noch selbst - und das schon vor langer Zeit.

Der Zeitpunkt für den Ausstieg scheint gut gewählt. Schliesslich schrieben die Aktien von Sonova noch bis vor wenigen Wochen fast täglich neue Kursrekorde. Selbst nach dem gestrigen Taucher errechnet sich seit Jahresbeginn noch immer ein Plus von fast 20 Prozent, die Dividendenzahlung von Mitte Juni miteinberechnet.

Tobias #Rihs, Sohn des verstorbenen Firmengründers Andy #Rihs trennt sich bei der @SonovaGroup von 1,78 Millionen Aktien. @CreditSuisse ist mit der Platzierung des 2,7-Prozent-Pakets beauftragt. $SOON

— cashInsider (@cashInsider) August 29, 2018

Einst unangefochtener Technologieführer, haben andere grosse Rivalen wie William Demant oder GN Resound gegenüber dem Weltmarktführer längst Boden gutgemacht. Der Wettbewerb unter den führenden Hörgeräteherstellern ist so intensiv wie noch nie.

Wenn Sonova in acht Wochen das Halbjahresergebnis vorlegt, wird sich zeigen, ob das Unternehmen überhaupt imstande ist, die sich selbst gesteckten Zielvorgaben zu erfüllen. Einige Analysten hegen jedenfalls ernsthafte Zweifel.

Es gibt am Schweizer Aktienmarkt weitere Unternehmen, bei welchen sich bedeutende Aktionäre über eine Platzierung von ihren Beteiligungen - oder zumindest von Teilen davon - trennen könnten.

Insbesondere der Überflieger Temenos lädt ein, die aufgelaufenen Kursgewinne ins Trockene zu fahren. Die Bankensoftwareschmiede aus Genf bringt heute an der Börse 13-mal mehr Gewicht auf die Waage als noch vor sechs Jahren. Stets mit an Bord: Der bekannte Financier Martin Ebner und seine Frau Rosmarie. Über ihre Beteiligungsgesellschaft Patinex halten die beiden gut 10 Prozent der Stimmen.

Neben der Aufnahme in den Swiss Leaders Index (SLI) gaben den Valoren von Temenos in den letzten Wochen wenig fundierte Übernahmespekulationen kräftig Auftrieb. Dass sich mehrere Geschäftsleitungsmitglieder seit Ende April von eigenen Aktien in Höhe von 165 Millionen Franken trennten, dürfte den Ebners nicht entgangen sein.

Beeindruckender Höhenflug der Temenos-Aktien über die letzten sechs Jahre. (Quelle: www.cash.ch)

Auch bei Vifor Pharma bewies das Ehepaar eine gute Nase. Mit einem Kursplus von 45 Prozent seit Jahresbeginn stehen die Aktien des Pharmaherstellers hierzulande weit oben auf der Gewinnerliste.

Zwar nutzte Vifor Pharma vor wenigen Wochen die Veröffentlichung des Halbjahresergebnisses, um die diesjährigen Wachstums- und Gewinnvorgaben zu erhöhen. Einige Analysten hatten allerdings mit einer kräftigeren Erhöhung der Vorgaben gerechnet (siehe Hohe Erwartungen an Vifor Pharma vom 6. August und Vifor mit «hochkomplexen Zahlen» - Aktie fällt vom 8. August).

Enttäuschend ist auch der Umsatzbeitrag des teuer erkauften Kaliumbinders Veltassa. Rückblickend könnte Vifor Pharma die milliardenschwere Übernahme von Relypsa - dem eigentlichen Entwickler von Veltassa - gar überzahlt haben.

Die Ebners sowie die ihnen nahestehende BZ Bank halten gemeinsam gut 20 Prozent am Pharmahersteller aus Bern. Weitere 11 Prozent kontrolliert der umtriebige Immobilier Remo Stoffel über ein Firmengeflecht. Die genannten Grossaktionäre könnten versucht sein, die seit Jahresbeginn beobachtete Kursstärke zu einer Reduktion ihrer Aktienpakete zu nutzen.

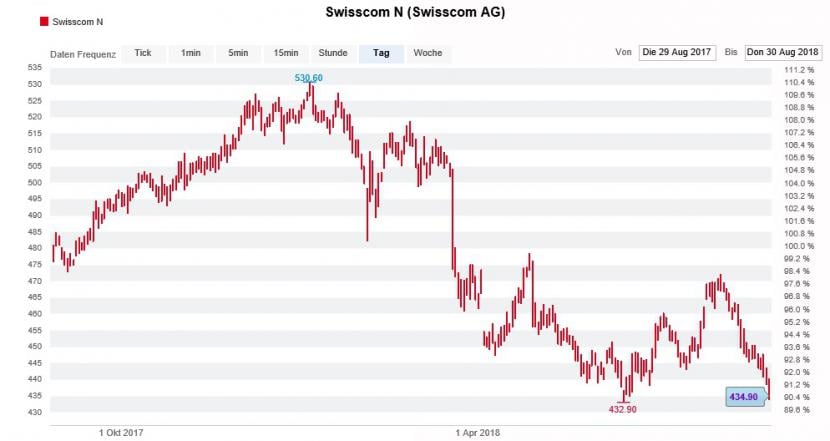

Bereits etwas länger im Raum steht ein Ausstieg der Schweizerischen Eidgenossenschaft bei Swisscom. Der Grund: Aus wettbewerbsrechtlichen Gründen fordert die OECD eine Privatisierung des einstigen Monopolisten.

Die Aktien von Swisscom flirten wieder mit den Jahrestiefstkursen. (Quelle: www.cash.ch)

Mit einer Nacht-und-Nebel-Aktion ist allerdings nicht zu rechnen, setzt eine Privatisierung doch eine Gesetzesänderung voraus. Ausserdem scheint der beste Zeitpunkt für einen solchen Befreiuungsschlag aus Sicht der Mehrheitsaktionärin wohl verpasst.

Beim Sensorenhersteller AMS könnten hingegen die Altaktionäre von Heptagon eines Tages Kasse machen, unter ihnen der Staatsfonds Temasek aus Singapur. Alleine schon der durchschnittliche Einstandspreis von gut 99 Franken lässt vorerst aber keinen unmittelbaren Rückzug aus dem Aktionariat vermuten.

Am Dienstag wurde bekannt, dass sich mit Zhang Lei und seinem Hedgefonds Hillhouse Capital ein öffentlichkeitsscheuer Star-Investor bei AMS eingekauft hat - wobei die Umstände rund um den Einstieg merkwürdig sind (siehe Öffentlichkeitsscheuer Star-Investor steigt bei AMS ein von gestern).

Ebenfalls noch nicht akut ist die Gefahr eines Rückzugs bedeutender Aktionäre bei Börsendebütanten wie etwa Ceva Logistics oder Polyphor. Meist werden die Altaktionäre mit einer Sperrfrist von 12 bis 18 Monaten auf ihren Titeln belegt. Der Fall der VAT Group zeigt aber, dass nach Ablauf dieser Sperrfrist nichts in Stein gemeisselt ist.

Die wohl offensichtlichste Aktienplatzierung ist aber die der sechs Millionen Aktien, die der Winterthurer Pumpenhersteller Sulzer dem russischen Milliardär Viktor Vekselberg im Zuge von Russland-Sanktionen abkaufen musste. Die Platzierung dieses Pakets könnte unmittelbar bevorstehen und der Aktienkursentwicklung vorübergehend zusetzen.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |