Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Die Aktien von ABB werden bei J.P. Morgan durch Andreas Willi abgedeckt. Der Analyst sitzt zwar in einem Grossraumbüro in London, ist allerdings - wie es schon der Name erahnen lässt - gebürtiger Schweizer.

Nachdem gestern knapp eine Stunde vor Börsenschluss Spekulationen rund um eine Abspaltung des Stromnetzgeschäfts die Runde machten (siehe ABB-Aktien im Zuge von Spekulationen gesucht von gestern), war für Willi wohl klar: Er muss Überstunden machen und einen Kommentar zu diesem Thema verfassen.

Wie der bekannte Branchenkenner nun im mir vorliegenden Kommentar schreibt, liegt die Diskussion rund um eine Abspaltung des Stromnetzgeschäfts Jahre zurück. Nach einer langwierigen strategischen Überprüfung entschied sich ABB im 2016, an diesem Geschäftszweig festzuhalten.

Damals argumentierte Willi als einer der wenigen seiner Berufsgruppe, dass das Stromnetzgeschäft unter dem Dach des schweizerisch-schwedischen Industriekonzerns wertvoller sei wie als eigenständiges Unternehmen.

Die anfängliche Euphorie ist bei den Aktien von ABB bereits wieder verflogen. (Quelle: www.cash.ch)

Lag die operative Marge (EBITA) im Jahr 2015 noch bei 7,2 Prozent, so dürfte diese im laufenden Jahr auf rund 10 Prozent steigen. Gleichzeitig schmolz der Umsatz in diesem Geschäftszweig jedoch um 15 Prozent, was der für J.P. Morgan tätige Analyst mit der Abkehr von risikoreichen Grossprojekten begründet.

Aus Sicht von Willi liesse sich heute ein höherer Verkaufspreis von bis zu 12 Milliarden Dollar für das Stromnetzgeschäft erzielen. Seinen Berechnungen zufolge würde ABB danach mit einem Verhältnis vom Unternehmenswert (Enterprise Value) zum operativen Gewinn (EBIT) von 13 bewertet - während die beiden nächsten Rivalen Siemens und Schneider Electric auf bankeigenen Schätzungen sogar ein Verhältnis von nur 11 aufweisen.

Mit anderen Worten: Selbst bei einem satten Erlös von 12 Milliarden Dollar liessen sich mit einem Verkauf des Stromnetzgeschäfts auf die Schnelle keine zusätzlichen Aktionärswerte freisetzen. Ausserdem fragt sich, was ABB - angesichts des eher mageren Leistungsausweises bei milliardenschweren Grossübernahmen (siehe Steht ABB vor der nächsten Milliardenübernahme? vom 14. August) - wohl mit dem Erlös anstellen würde...

+++

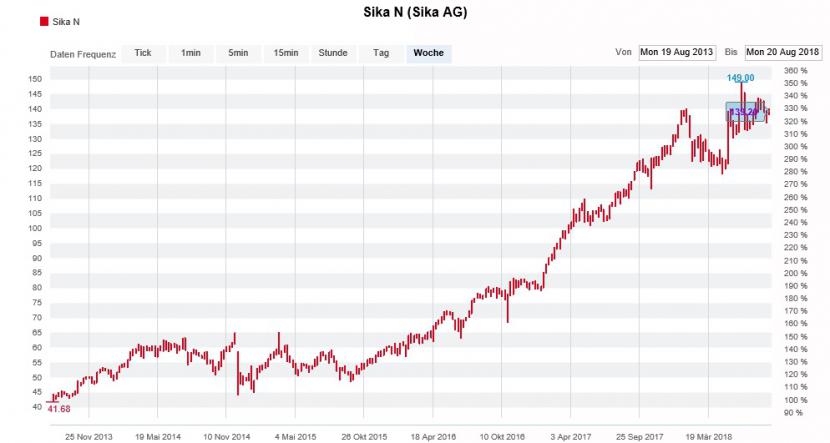

Der Bauchemiehersteller Sika ist eine Erfolgsgeschichte, die bei uns in der Schweiz ihresgleichen sucht. Zu meiner Überraschung konnte selbst der langwierige Streit rund um den Verkauf des Mehrheitspakets nach Frankreich dem Tagesgeschäft nichts anhaben.

Im Zuge der Einigung unter den Streitparteien und der längst überfälligen Einführung der Einheitsnamenaktie schrieben letztere im Frühsommer bei 149 Franken neue Kursrekorde - obwohl die Publikumsaktionäre die Zeche für die gütliche Einigung zu bezahlen hatten.

Seither befinden sich die Aktien von Sika in Lauerstellung, begleitet von mehreren ausserbörslichen Blocktransaktionen. Alleine in den letzten Tagen wechselten einmal rund 121'000 Titel im Gegenwert von 17 Millionen Franken und einmal gut 79'000 Titel im Gegenwert von 11 Millionen Franken die Hand.

Beeindruckende Kursentwicklung der Sika-Aktien über fünf Jahre. (Quelle: www.cash.ch)

Diese Blocktransaktionen lassen auf grössere Verschiebungen im Aktionariat schliessen. Darüber, ob bedeutende Aktionäre wie der weltgrösste Vermögensverwalter Blackrock (6,8 Prozent) oder die Bill & Melinda Gates Foundation (5,3 Prozent) involviert sind, lässt sich bloss spekulieren. Zumindest aus den Beständen von Saint Gobain stammen die Titel nicht, haben sich die Franzosen doch für mindestens zwei Jahre verpflichtet.

Im Hinblick auf die zweite Jahreshälfte steht Sika unter einem ziemlichen Erfolgsdruck. Um die Erwartungen der Analysten erfüllen zu können, muss der Baustoffhersteller zwischen Juli und Dezember einen um mindestens 18 Prozent höheren operativen Halbjahresgewinn als im Vorjahr einfahren.

Das macht auch Sika zu einem der Unternehmen, die achtgeben müssen, wollen sie nicht dem eigenen Erfolg zum Opfer fallen (siehe Wie gefährdet sind die «Aktien der Stunde»? vom 26. Juli).

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |