Die raschen und grossen Zinsschritte der Notenbanken im laufenden Jahr haben viele Investoren überrascht. Besonders schmerzhaft: Sowohl Aktien- als auch Bondmärkte sind deutlich abgesackt. Doch für 2023 stehen die Zeichen deutlich besser.

1. Renaissance des Multi-Asset-Portfolios

Die Zinswende kehrt die Vorteile des Obligationen-Anteils in einem Multi-Asset-Portfolio endlich wieder stärker hervor. Zum einen ist mit deutlich mehr Renditebeitrag von den Obligationen zu rechnen als in den Jahren zuvor. Derzeit liegt die Gesamtmarktrendite für den Schweizer Markt (Swiss Bond Index) bei rund 2 Prozent.

Während der Negativzins-Periode ging ein Obligationen-Portfolio nicht nur mit fallenden Renditen einher, sondern auch mit steigenden Zinsrisken, d.h. einer höheren Duration. Dies hat sich nun gekehrt. Höhere Renditen an den Obligationenmärken gehen wieder mit weniger Zinsrisiken einher.

Duration ist ein Mass für die Sensitivität einer Obligation im Falle von Zinsänderungen. Es gilt: Je höher die Duration einer Obligation, desto stärker fällt der Preis der Obligation bei steigenden Zinsen und vice versa.

Zum anderen kommt endlich auch der Diversifikationseffekt, den Obligationen traditionsgemäss in einem Multi-Asset-Portfolio bieten, wieder zum Tragen. Inflationsraten über 6 Prozent haben auch in der Vergangenheit die Korrelation von Aktien und Obligationen erhöht und so den Diversifikationseffekt eingeschränkt. Da wir nun aber einen Rückgang der Inflation erwarten, dürfte der Diversifikationseffekt wieder stärker greifen.

Im nächsten Jahr dürften Obligationen daher mit einer höheren Gewichtung im Portfolio sichtbar sein. Der Investitionsfokus richtet sich vor allem auf Staatsanleihen. Zudem bevorzugen wir Schwellenländeranleihen in einer Mischung aus Hard- und Lokalwährungen. Besonders interessant: Schwellenländeranleihen generieren eine deutlich höhere reale Rendite, da der Inflationshöhepunkt bereits überschritten wurde und die dortigen Notenbanken die Zinsen frühzeitig erhöht haben.

2. Milde Rezession erwartet

Rezessionen, insbesondere wenn sie heftig ausfallen, sind Gift für Aktienmärkte und andere risikobehaftete Anlagen. Wir erwarten zwar eine Rezession, aber nur eine milde. Die Gründe:

- Der US-amerikanische Arbeitsmarkt ist nach wie vor robust.

- Die Konsumentenverschuldung hält sich in Grenzen.

- Die Banken sind mehrheitlich solide aufgestellt und die Unternehmen zeigen eine robuste Tragfähigkeit hinsichtlich der Schulden.

- Einen überbordender Investitionsboom wie in den 2000er-Jahren oder eine massive Überbewertung bei den Immobilien wie zuletzt 2008 ist nicht feststellbar.

Der Tiefpunkt der Konjunktur dürfte gegen Mitte 2023 eintreten. Der Aktienmarkt gilt erfahrungsgemäss als einer der besten Frühindikatoren für die künftige Konjunkturentwicklung. Unter den Voraussetzungen, dass die Inflation ihren Höhepunkt überschritten hat und die Bewertungen noch ein wenig fallen, ist mit einem Ende der Börsenbaisse und mit einer anschliessenden Erholung bereits im ersten Quartal 2023 zu rechnen.

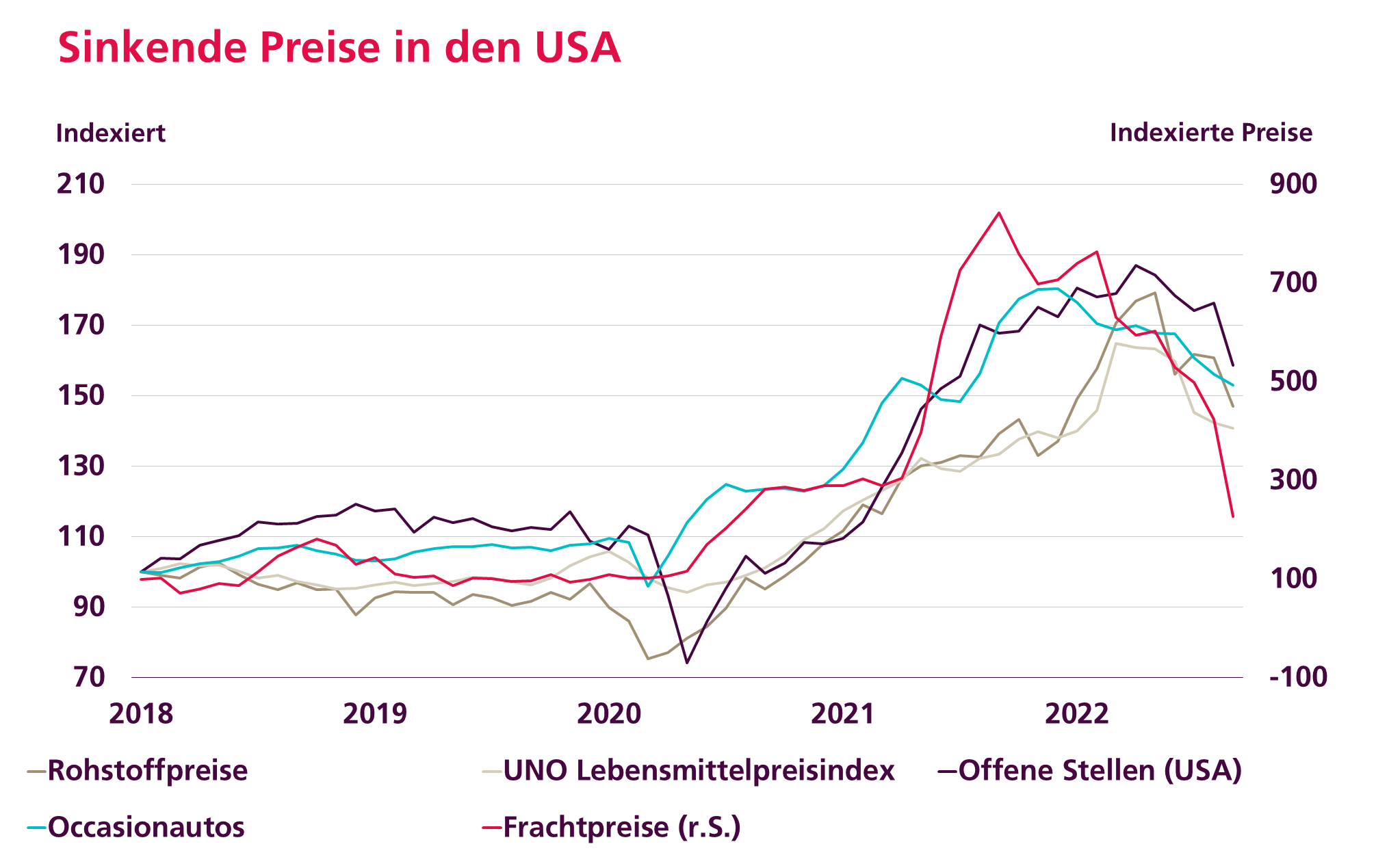

Die aktuelle Entwicklung der Teuerung unterstützt diesen vorsichtigen Optimismus. In den USA ist der Inflations-Zenit bereits überschritten. Preistreibende Güter wie etwa Rohstoffe, Lebensmittelpreise, Preise für Occasionsautos und insbesondere Frachtpreise haben sich allesamt verbilligt. Überraschend: Selbst die Mietpreise für Immobilien in den USA sinken seit vergangenem Oktober.

Die Teuerung wird im kommenden Jahr weiter abflauen, aber weiterhin ausserhalb des Zielbandes von 2 Prozent bleiben.

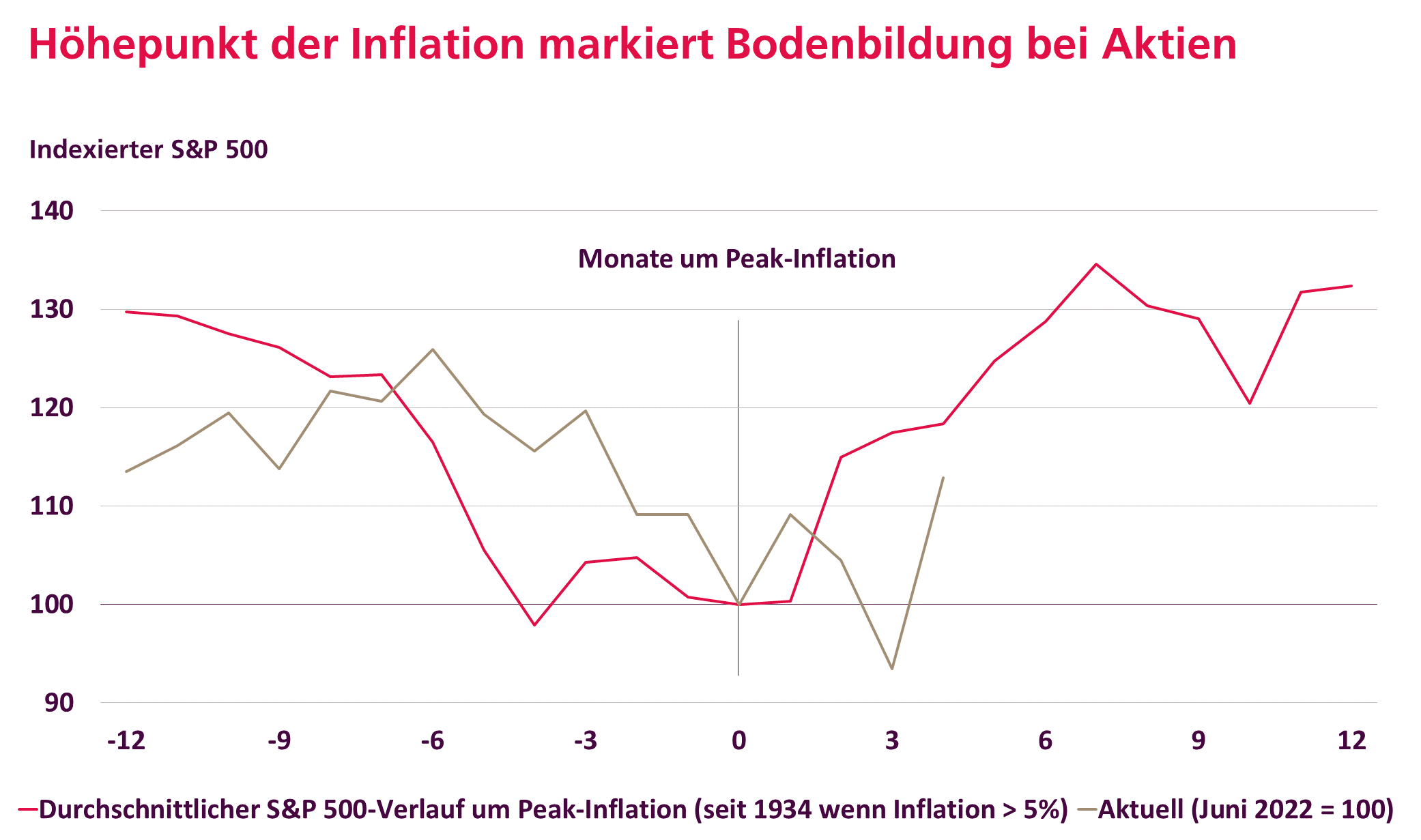

Ist der Inflationshöhepunkt einst überschritten, war dies in der Vergangenheit positiv für Aktien. Das zeigt unsere bis 1934 zurückreichende Analyse, die Aktienmarktbewegungen während Perioden von Inflationswerten von über 5 Prozent untersuchte. In den Monaten vor dem Erreichen des Teuerungshöhepunktes ist der S&P 500, der die Aktien der 500 grössten börsennotierten US-amerikanischen Unternehmen umfasst, um jeweils 30 Prozent gefallen. Ist der Zenit indes überschritten, haben Aktien in den Monaten danach die Verluste mehr als wettgemacht.

Auf der Sektorenseite dürften «Old Economy»-Titel den «New Economy»-Aktien den Rang ablaufen. Die Gründe:

- Der «Old Economy»-Sektor innerhalb des S&P 500 ist historisch günstig bewertet. So notiert das Kurs-Gewinn-Verhältnis (KGV) im Energiesektor bei unter 10 bei einem Gesamtmarkt-KGV von 16. Im S&P 500 machen solche Unternehmen noch rund 15 Prozent der Marktkapitalisierung aus. Binnen zehn Jahren hat sich dieser Anteil halbiert. Im selben Zeitraum hat sich die Marktkapitalisierung des «New Economy»-Sektors (primär IT und zyklische Konsumgüter) auf fast 50 Prozent verdoppelt.

- Die Dividenden der «Old Economy»-Titel sind in der Regel höher und stabiler als bei «New Economy»-Titeln.

- Aktienrückkäufe werden neu aufgrund des im vergangenen Sommer in Kraft getretenen Gesetzes «Inflation Reduction Act» besteuert, was «Old Economy»-Firmen dazu motivieren könnte, mehr Spezialdividenden auszuschütten.

Und Immobilien?

Vom Zinsanstieg sind auch Immobilienanlagen betroffen. Steigende Zinsen drücken auf die Agios von Immobilienanlagen und belasten Aktienkurse von Immobilienentwicklern. Gleichwohl bleiben Immobilienanlagen attraktiv, vor allem deswegen, weil eine rückläufige Bautätigkeit bei Wohnungen auf ein anhaltend hohes Bevölkerungswachstum, mehrheitlich durch Migration, trifft.

Hinzu kommt der Inflationsschutz: Mietzinsen im Wohnbereich sind an den hypothekarischen Referenzzinssatz, Mieten im Gewerbebereich an die Entwicklung des Landesindex der Konsumentenpreise gekoppelt. Mieterträge steigen deshalb mit der Inflation. Über die Zeit bewähren sich Immobilien somit im gemischten Portfolio als stabiler Renditeanker. Vor diesem Hintergrund und nach dem erfolgten Bewertungsabschlag gewichten wir Schweizer Immobilien über.

3. Systemische Risiken

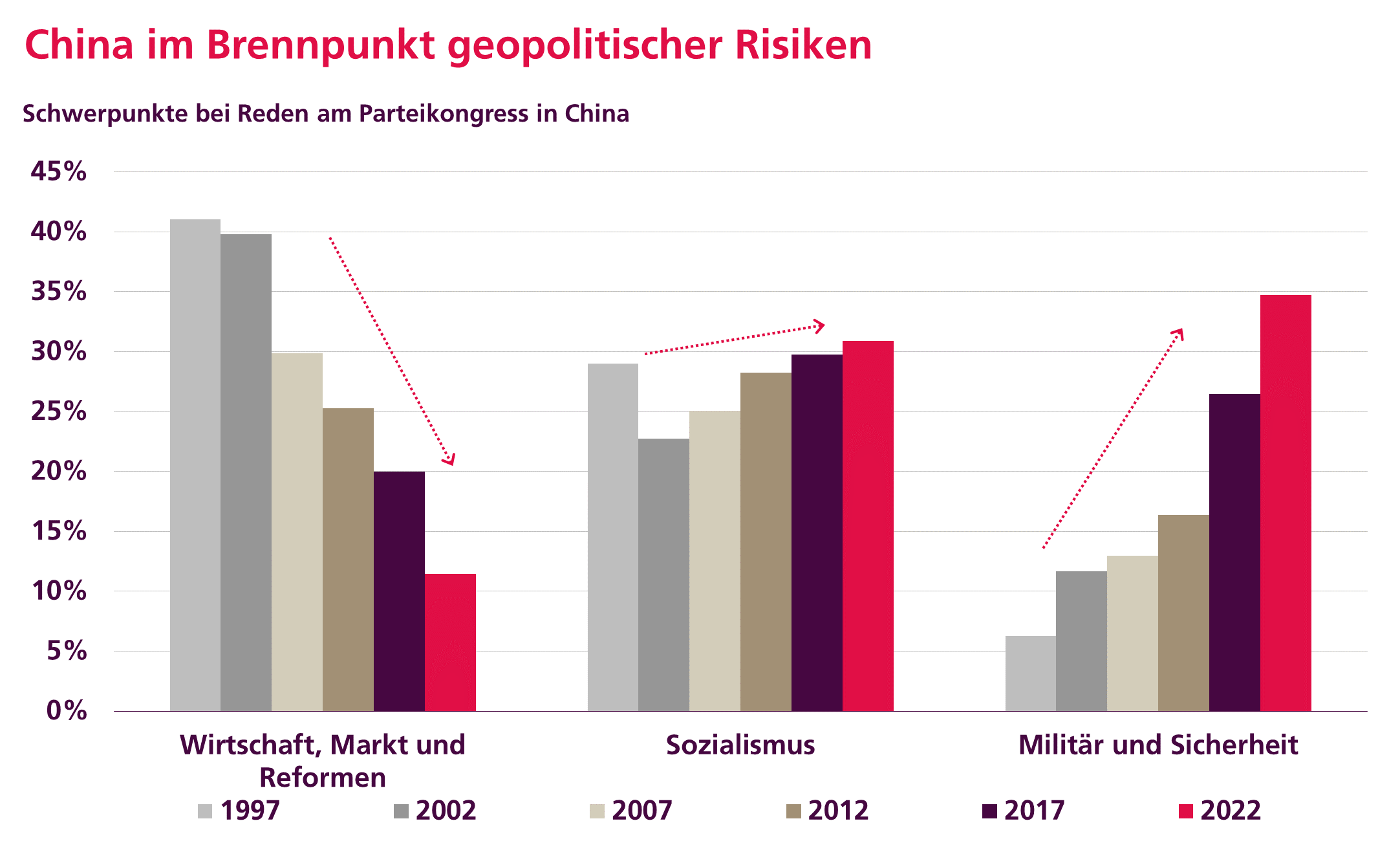

Mit zunehmender Länge und Intensität des Konjunkturzyklus steigen nicht nur zyklische Risiken. Wir sehen auch systemische Risiken wieder auf dem Vormarsch. Neben der anhaltenden Ukraine-Krise zählen die geopolitischen Ambitionen Chinas zu den grössten derzeitigen Gefahren. Ein Indiz hierfür ist die Analyse der Schwerpunkte bei Reden während des alle fünf Jahre stattfindenden Kongresses der Kommunistischen Partei. Der Schwerpunkt hat sich seit 1997 von «Öffnung der Wirtschaft» deutlich in Richtung «Militär und Sicherheit» verlagert.

Aber auch innenpolitisch steigen die Risiken und bergen die Gefahr von Politikfehlern. Steigende Arbeitslosigkeit und hohe Inflation öffnen Populismus auf der geld- oder fiskalpolitischen Seite Tür und Tor – Grossbritannien ist ein Beispiel hierfür.

Diversifikation und das Investieren in sichere Häfen können jedoch Portfolio-Verluste, sollten sich die erwähnten Risiken materialisieren, eingrenzen.

Asset Allokation 2023

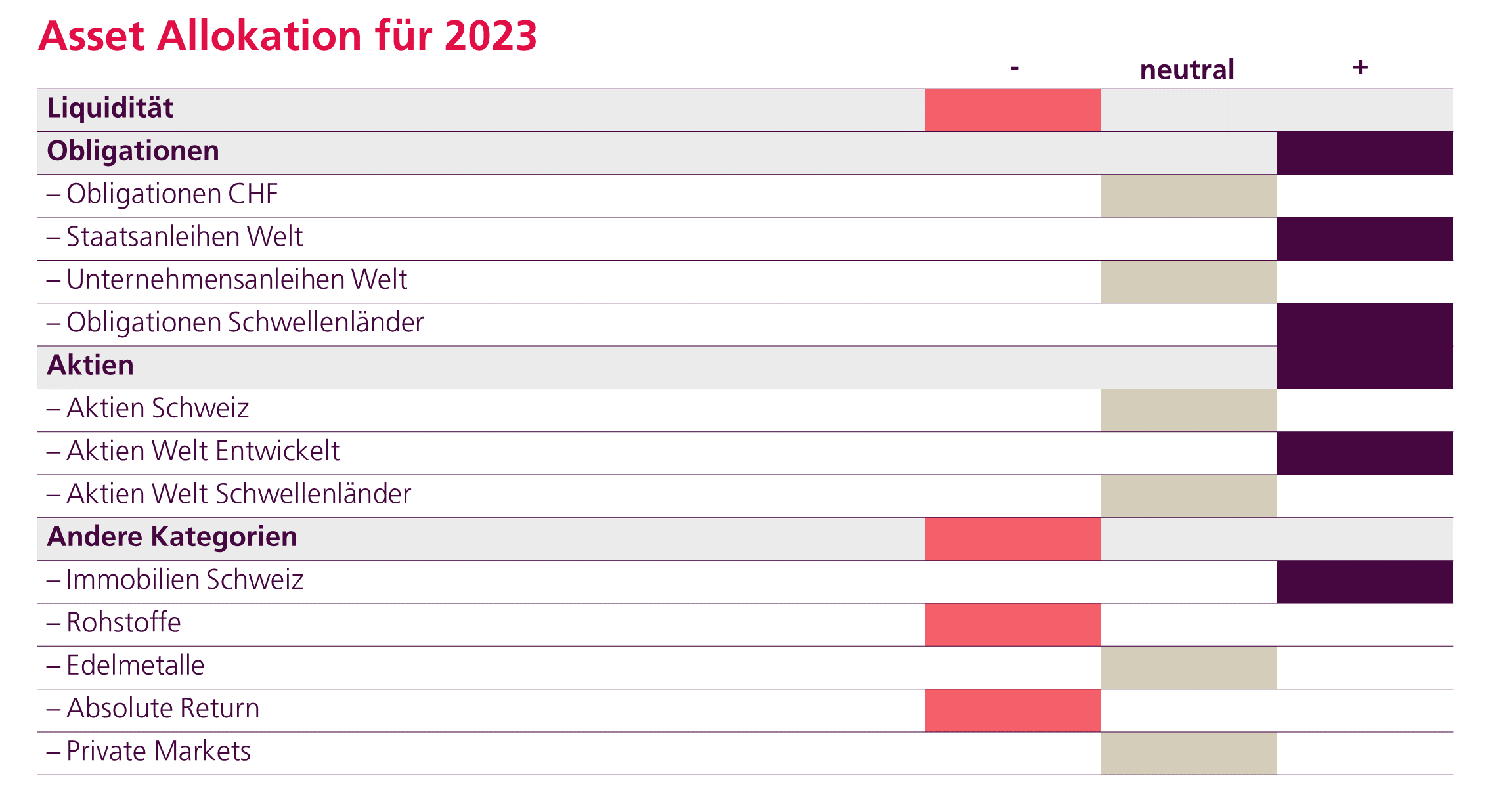

Unsere Asset Allokation für das kommende Jahr spiegelt konsequenterweise unsere These der Rückkehr des Multi-Asset-Portfolios wider. Folgerichtig haben wir Obligationen und Aktien auf Kosten der Liquidität übergewichtet. Bei den Obligationen favorisieren wir globale Staatsanleihen und Obligationen aus Schwellenländern. Aktienseitig sehen wir vor allem Opportunitäten in entwickelten Märkten. Positiv sind wir für Immobilien Schweiz.

Seit drei Jahren leitet Dr. Anja Hochberg den Geschäftsbereich Multi-Asset Solutions im Asset Management der Zürcher Kantonalbank mit rund CHF 40 Mrd. Davor war sie mehrere Jahre für die Credit Suisse in Führungspositionen, etwa als Leiterin der volkswirtschaftlichen Abteilung oder als Chief Investment Officer Europa inkl. Schweiz, tätig. Anja Hochberg studierte Wirtschaftsgeschichte und Volkswirtschaftslehre in Berlin, absolvierte erfolgreich ein Aufbaustudium im Bereich "European Economic Studies" am Collège d`Europe in Brügge und promovierte in "Economics and Management Science" an der University of Wales.