Wir haben kürzlich einen Artikel darüber veröffentlicht, was der erwartete Rückgang des Inflationsdrucks für die Wertentwicklung der verschiedenen Bereiche des Aktienmarktes bedeutet. Wenn sich die US-Inflation dem 2-Prozent-Ziel der US-Notenbank Fed nähert, haben sich in der Vergangenheit Momentum- und Technologiewerte besser entwickelt.

Es ist jedoch wichtig zu beachten, dass dies nur ein Aspekt des Gesamtbildes ist. Der Rückgang der Inflation bietet der Zentralbank Spielraum für Zinssenkungen. Ein Jahr nach der ersten Zinssenkung durch die Fed haben US-Aktien in der Regel zweistellige Renditen erzielt. Gleichzeitig spielt das Wachstumsumfeld eine Rolle, insbesondere wenn Rezessionen zu einem aggressiveren Zinslockerungszyklus führen. Da die Zinssätze in den kommenden Monaten wahrscheinlich sinken werden, stellt sich die Frage, welche Sektoren und Stile des Aktienmarktes nach der ersten Zinssenkung in der Regel gut abschneiden.

Nach der ersten Zinssenkung neigen defensive Sektoren dazu, ihre zyklischen Pendants zu übertreffen

Für die Analyse der Sektoren haben wir sie auf der Grundlage ihrer Sensitivität gegenüber dem Gesamtmarkt in zyklische und defensive Werte eingeteilt. So schneiden zyklische Sektoren wie der Technologiesektor in der Regel noch besser ab, wenn der Markt steigt, geben aber auch stärker nach, wenn der Markt fällt.

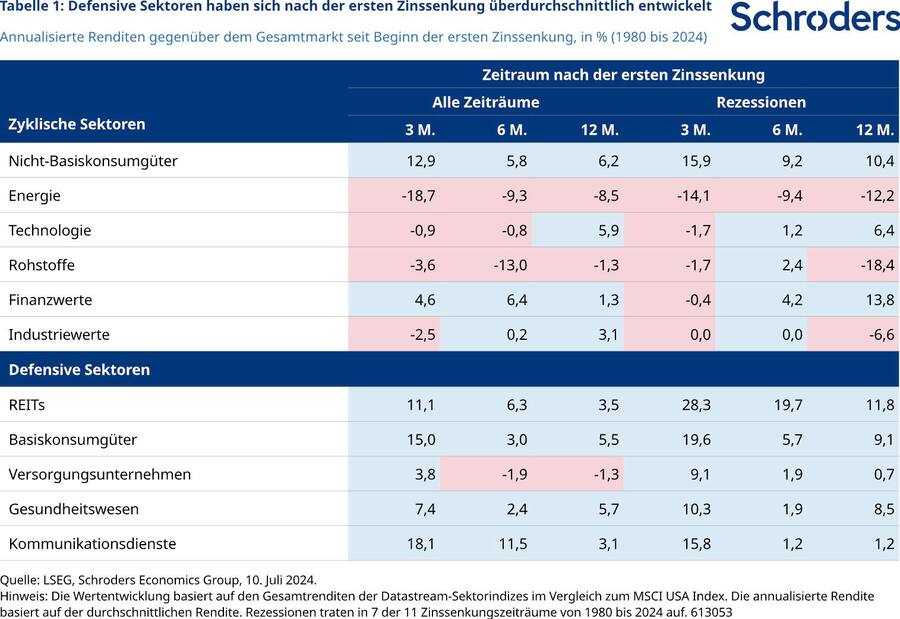

Tabelle 1 zeigt, dass defensive Sektoren nach der ersten Zinssenkung der Fed tendenziell besser abgeschnitten haben als ihre zyklischen Pendants. Dies ist besonders in Rezessionen zu beobachten, was wahrscheinlich darauf zurückzuführen ist, dass Anleger nach Marktbereichen suchen, die dem schwächeren Wachstumsumfeld am ehesten standhalten und von aggressiveren Zinssenkungen profitieren.

Dagegen schneiden die meisten zyklischen Sektoren in den ersten drei Monaten nach der ersten Zinssenkung in der Regel schlecht ab, insbesondere wenn die Zinssenkung während einer US-Rezession erfolgt. Doch ein Jahr nach Beginn des Lockerungszyklus liefern zyklische Sektoren in der Regel höhere Renditen.

Zunächst findet bei zyklischen Werten aufgrund der Zinssenkung ein Abverkauf statt, was wahrscheinlich eine Reaktion auf das schwächere Wachstum und die Inflation ist. Aber irgendwann werden diese Bereiche des Marktes attraktiv, da die Bewertungen dieser Titel günstiger werden und die Anleger davon ausgehen, dass die Zinssenkungen die Wirtschaftstätigkeit und die Unternehmensgewinne ankurbeln werden. Eine Ausnahme bilden Finanzwerte und zyklische Konsumgüter, da sie sich in den ersten Monaten nach der ersten Zinssenkung im Allgemeinen gut entwickelt haben.

Interessanterweise schneidet der Technologiesektor in den ersten Monaten nach der Zinssenkung schlechter ab als der breitere Markt. Jedoch wurde seine Wertentwicklung durch den großen Ausverkauf während der Rezession nach dem Platzen der Technologieblase in den frühen 2000er Jahren negativ verzerrt. Ohne diesen Zeitraum erzielen Technologieaktien in der Regel positive Renditen, wenn die Zinsen gesenkt werden.

Wie schneiden Aktienstile in Zinssenkungszyklen ab?

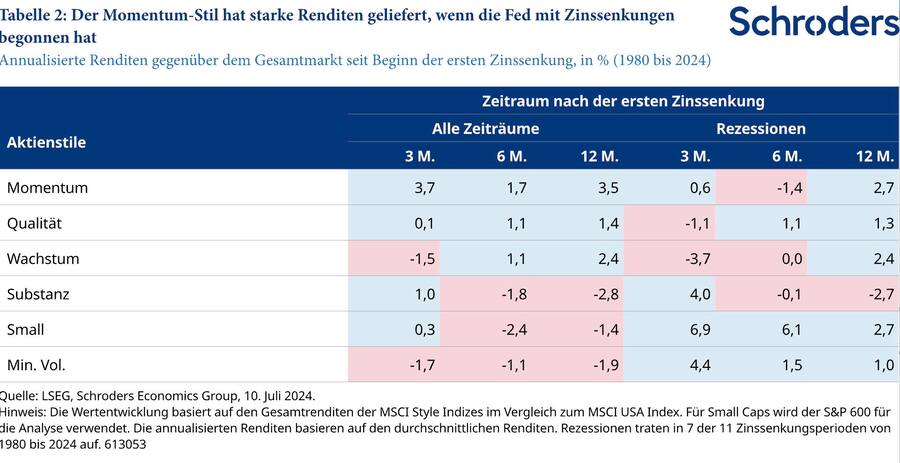

Der Momentum-Stil hat in den vergangenen Zinssenkungszyklen im Durchschnitt die beste Performance am Markt erzielt (Tabelle 2). Diese Aktien hatten sich schon vor dem Zinssenkungszyklus sehr gut entwickelt, und die Belebung der Anlegerstimmung nach der ersten Zinssenkung wird diese Performance nur noch steigern.

In etwas geringerem Maße haben Qualitäts- und Wachstumsaktien in der Regel während der Zinssenkungszyklen positive Renditen erzielt. Dies deckt sich mit unserer früheren Analyse, wonach diese Aktienstile in einem Umfeld mit niedriger Inflation gut abschneiden. Wachstums-, Qualitäts- und Momentum-Aktien schneiden schlechter ab, wenn der Zinslockerungszyklus in Rezessionen auftritt. Dies könnte daran liegen, dass die Anleger in die defensiveren Bereiche des Marktes wechseln, wie z. B. den Stil der minimalen Volatilität (min. Vol.).

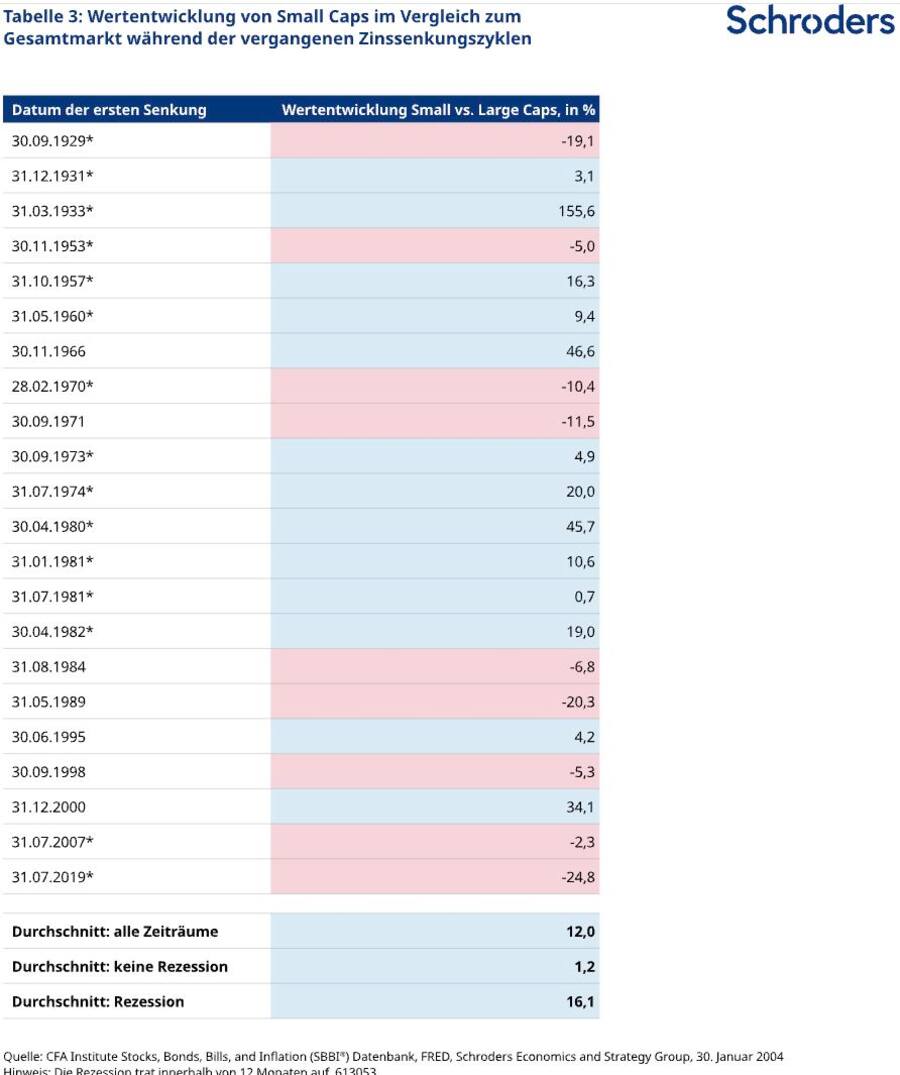

Selbst Small Caps schneiden tendenziell nach der ersten Zinssenkung in Rezessionen gut ab. Es könnte sein, dass Small Caps von den aggressiveren Zinssenkungen in Rezessionen profitieren. Allerdings ist zu bedenken, dass unsere Analyse vom Zeithorizont abhängt. Eine Analyse der Small Caps bis zurück in die 1920er Jahre zeigt beispielsweise, dass sie ein Jahr nach der ersten Zinssenkung in den meisten Fällen besser abgeschnitten haben als der Markt (Tabelle 3).

Seit Mitte der 1980er Jahre jedoch haben Small Caps nach der ersten Zinssenkung in der Regel schlechter abgeschnitten als der breitere Markt (dies ist der Ausgangszeitraum unserer Analyse). Die Differenz ist wahrscheinlich auf Veränderungen in der Zusammensetzung der Sektoren im Small-Cap-Universum zurückzuführen, die den Anteil an Finanz- und Immobilienunternehmen erhöht, aber das Engagement in den Bereichen Technologie und zyklische Konsumgüter reduziert hat. Es liegt auf der Hand, dass die Sektorengagements von Aktienstilen dynamisch sind und die Anlageperformance der Vergangenheit keine Garantie für die zukünftige Wertentwicklung ist.

Fazit

Angesichts unserer Basiseinschätzung, dass es in den USA keine Rezession geben wird, und der erwarteten Zinssenkung durch die Fed im September ist es wahrscheinlich, dass sich Momentum-, Wachstums- und Qualitätsaktien überdurchschnittlich entwickeln werden. Dieses Ergebnis deckt sich mit unserer Analyse dieser Aktienstile vor dem Hintergrund einer niedrigen Inflation. Gleichzeitig dürften defensive Sektoren im Vergleich zu ihren zyklischen Pendants auch in einem Umfeld florieren, in dem die Zinsen gesenkt werden.

Jede Bezugnahme auf Regionen/Länder/Sektoren/Aktien/Wertpapiere dient nur zur Veranschaulichung und stellt keine Empfehlung zum Kauf oder Verkauf von Finanzinstrumenten oder zur Anwendung einer bestimmten Anlagestrategie dar. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftige Wertentwicklung und wiederholt sich möglicherweise nicht.

Unsere neuesten Insights-Artikel informieren Sie über Themen wie Private Assets, Schwellenländer, Unternehmensanleihen, Aktien, Wirtschaft und Märkte.

Wichtige Informationen

Bei dieser Mitteilung handelt es sich um Marketingmaterial. Die Einschätzungen und Meinungen in diesem Dokument geben die Auffassung des Autors bzw. der Autoren auf dieser Seite wieder und stimmen nicht zwangsläufig mit Ansichten überein, die in anderen Veröffentlichungen, Strategien oder Fonds von Schroders zum Ausdruck kommen.

Dieses Material dient ausschliesslich zu Informationszwecken und ist in keiner Hinsicht als Werbematerial gedacht.

Das Dokument stellt weder ein Angebot noch eine Aufforderung zum Kauf oder Verkauf eines Finanzinstruments dar. Es ist weder als Beratung in buchhalterischen, rechtlichen oder steuerlichen Fragen noch als Anlageempfehlung gedacht und sollte nicht für diese Zwecke genutzt werden.

Die Ansichten und Informationen in diesem Dokument sollten nicht als Grundlage für einzelne Anlage- und/oder strategische Entscheidungen dienen. Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für künftige Ergebnisse. Der Wert einer Anlage kann sowohl steigen als auch fallen und ist nicht garantiert. Alle Anlagen sind mit Risiken verbunden. Dazu gehört unter anderem der mögliche Verlust des investierten Kapitals. Die hierin aufgeführten Informationen gelten als zuverlässig. Schroders garantiert jedoch nicht deren Vollständigkeit oder Richtigkeit. Einige der hierin enthaltenen Informationen stammen aus externen Quellen, die von uns als zuverlässig erachtet werden. Für Fehler oder Meinungen Dritter wird keine Verantwortung übernommen.

Darüber hinaus können sich diese Daten im Einklang mit den Marktbedingungen ändern. Dies schliesst jedoch keine Verpflichtung oder Haftung aus, die Schroders gegenüber seinen Kunden gemäss etwaig geltender aufsichtsrechtlicher Vorschriften wahrnimmt. Die aufgeführten Regionen/Sektoren dienen nur zur Veranschaulichung und stellen keine Empfehlung zum Kauf oder Verkauf dar. Die im vorliegenden Dokument geäusserten Meinungen enthalten einige Prognosen. Unseres Erachtens stützen sich unsere Erwartungen und Überzeugungen auf plausible Annahmen, die unserem derzeitigen Wissensstand entsprechen. Es gibt jedoch keine Garantie, dass sich etwaige Prognosen oder Meinungen als richtig erweisen. Diese Einschätzungen oder Meinungen können sich ändern. Herausgeber dieses Dokuments: Schroder Investment Management Limited, 1 London Wall Place, London EC2Y 5AU, Grossbritannien. Registriert in England unter der Nr. 1893220. Zugelassen und beaufsichtigt durch die Financial Conduct Authority.