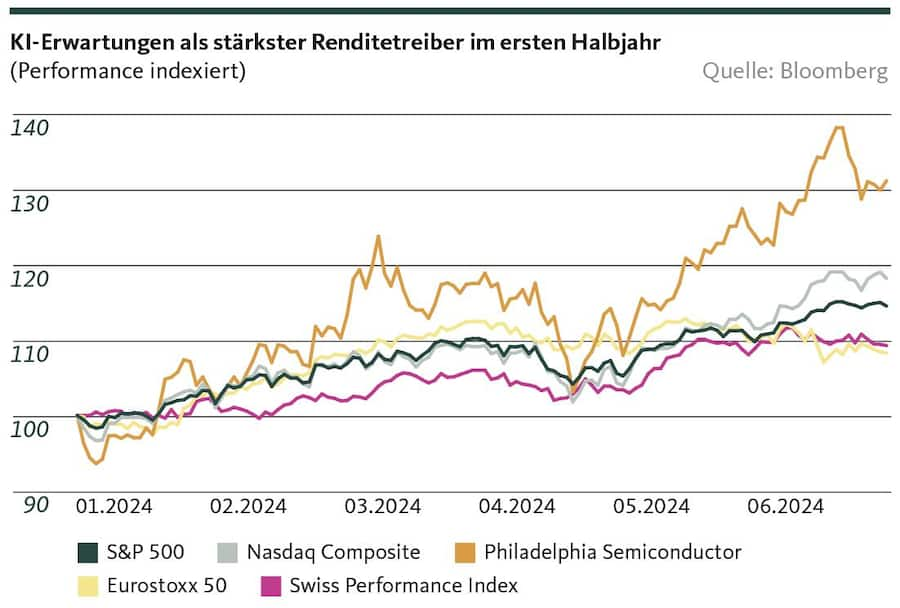

Rund 15 Prozent legte der breite US-Leitindex S&P 500 im ersten Halbjahr zu – im Vergleich zum langjährigen Durchschnitt von knapp 5 Prozent eine fantastische Halbjahresperformance. Noch besser schnitt der US-Technologieindex Nasdaq ab, der sich im gleichen Zeitraum um 20 Prozent verteuerte. Locker getoppt wurde dieser schliesslich vom PHLX Semiconductors Index, welcher die Performance von Halbleiter-Unternehmen abbildet. Er legte im ersten Halbjahr um sage und schreibe 35 Prozent zu. Mit über 150 Prozent stärkster Performancetreiber aller Indizes? Nvidia, seines Zeichens Hersteller der besten - und damit gefragtesten - Chips für KI-Anwendungen.

Die kleine Auflistung zeigt: Das erste Börsenhalbjahr wurde von den grossen Hoffnungen in Bezug auf die Entwicklungen im Bereich der Künstlichen Intelligenz geprägt. Daneben, quasi im Schatten der KI, haben sich aber auch andere Aktiensegmente durchaus erfreulich entwickelt. Europäische Aktien vermochten nach dem Durchschreiten der wirtschaftlichen Talsohle zu Beginn des Jahres und nicht zuletzt infolge der tiefen Bewertungen viel Interesse auf sich zu ziehen und entwickelten sich bis zur Jahreshälfte mit einer Performance von gegen 10 Prozent prächtig. Und selbst der in diesem von Optimismus geprägten Umfeld ob seines defensiven Charakters weniger gesuchte Schweizer Leitindex SMI hielt mit ebenfalls rund 10 Prozent gut mit.

Aktienmarktrenditen

USA: Realitätscheck voraus

Nun stellt sich die Frage: Kann es so weitergehen an den Aktienmärkten? Die Antwort lautet ja, das Momentum ist noch immer intakt. Allerdings tun sich die Anlegerinnen und Anleger gut daran, ihre Renditeerwartungen für das zweite Halbjahr etwas zu drosseln. Gewisse Marktsegmente, insbesondere die KI-Profiteure, sind inzwischen teuer geworden, was das verbleibende Kurspotenzial begrenzt.

Grundsätzlich sind die Aussichten für das zweite Halbjahr aber nicht schlecht, vorausgesetzt, mehrere entscheidende Faktoren spielen zusammen. Erstens müssen die hochgesteckten Gewinnerwartungen, insbesondere für Unternehmen aus dem boomenden KI-Sektor, weitgehend erfüllt werden. Das sollte das Vertrauen der Investoren stärken und die positive Stimmung am Markt aufrechterhalten. Diesbezüglich werden sich insbesondere die KI-Profiteure einem eigentlichen Realitätscheck stellen und beweisen müssen, dass sie die Vorschusslorbeeren auch tatsächlich verdienen.

Zweitens deutet sich an, dass insbesondere kleinere und mittlere Unternehmen vom bevorstehenden Durchschreiten der konjunkturellen Talsohle und den zum Jahresende hin lockereren Finanzierungsbedingungen profitieren werden. Damit sollte der breitere Markt zunehmend in der Lage sein, die Rolle des Renditetreibers von den dominierenden Tech-Konzernen, den «glorreichen Sieben», zu übernehmen. Mit allen positiven Aspekten bezüglich der aktuell historisch geringen Marktbreite und entsprechenden Verwundbarkeit des US-Aktienmarkts infolge der Dominanz der grossen Technologiekonzerne.

Leichter zyklischer Aufwind in Europa

In Europa wie auch der Schweiz sind die KI-Profiteure bedeutend dünner gesät als in den USA. Dafür bietet die potenzielle Wachstumsbeschleunigung - wenn auch vorerst zögerlich - auch hier Potenzial für Unternehmen aus dem Segment der Small- und Midcaps. Sie profitieren traditionell stärker von Konjunkturaufhellungen und Zinssenkungen als Blue Chips. Zudem sind sie nach wie vor günstiger bewertet als ihre grosskapitalisierten Pendants. Insbesondere sollten die europäischen Unternehmen in der zweiten Jahreshälfte von der Belebung des Konsums in der Eurozone profitieren können, der aufgrund der jahrelangen Belastung der Haushaltsbudgets durch die hohe Inflation deutlich unter Druck geraten ist.

Gelingt die Sanfte Landung?

Entscheidend für diese optimistische Perspektive ist jedoch das Gelingen eines «Soft Landing» der Wirtschaft. Dieses Szenario, indem die Inflation erfolgreich eingedämmt wird, ohne eine Rezession auszulösen, ist die Grundvoraussetzung für eine anhaltende Hausse an den Aktienmärkten. Ein sanfter Übergang zu einem stabilen Wirtschaftswachstum schafft ein Umfeld, in dem sowohl etablierte Unternehmen als auch aufstrebende Sektoren gedeihen können.

Bis dato stimmt der Kurs. Die Wirtschaft in der Eurozone und der Schweiz hat die konjunkturelle Talsohle bereits Ende letzten Jahres durchschritten und befindet sich - unterstützt durch vorsichtige Leitzinssenkungen der jeweiligen Zentralbanken - auf einem sanften, aber noch fragilen Wachstumskurs. Anders sieht es in den USA aus. Nach einem hervorragenden konjunkturellen Vorjahr steuert die US-Wirtschaft im laufenden Jahr auf eine deutliche Wachstumsverlangsamung zu.

Hält der US-Konsum?

Entscheidend für das Gelingen der angestrebten Sanften Landung sind zwei Faktoren, die sich gegenseitig stark beeinflussen: Der Privatkonsum und der Arbeitsmarkt. Nur wenn sich beide weiterhin graduell abkühlen, ohne einzubrechen, gelingt die sanfte Landung. Bricht der Konsum unter der Last der hohen Zinsen und angesichts der aufgebrauchten Pandemie-Ersparnisse ein, dürfte eine Rezession kaum zu vermeiden sein.

Davon gehen wir jedoch nicht aus. Zwar schwächelt der lange gegenüber den hohen Zinsen resiliente Konsum in den USA inzwischen spürbar. Die US Konsumenten schnallen den Gürtel enger. Solange aber das Reallohnwachstum vor dem Hintergrund des nach wie vor angespannten Arbeitsmarkts auf erhöhtem Niveau bleibt, dürfte sie den US-Konsum stützen und einen eigentlichen

Einbruch verhindern. Die erwarteten Leitzinssenkungen der US-Notenbank Fed dürften schliesslich ab Herbst für eine zusätzliche konjunkturelle Unterstützung sorgen und nicht zuletzt die Risiken für die Finanzstabilität reduzieren. Die US-Wirtschaft ist unserer Meinung nach auf gutem Weg zu einer historisch seltenen sanften Landung - und schafft damit die wirtschaftlichen Voraussetzungen für eine insbesondere im Vorfeld der US-Präsidentschaftswahl zwar etwas schwankungsanfälligere, aber durchaus robuste Entwicklung der Aktienmärkte im kommenden Halbjahr.