"In meinem Portfolio habe ich eine Aktie, die niemand mag: Swatch." Dies sagte der Londoner Fondsmanager Michael Clements im Oktober 2016 in einem Interview mit cash.ch. Der Wert der Aktie hatte sich zu diesem Zeitpunkt innerhalb von drei Jahren halbiert. Clements, der sich auf Investments gegen den Markttrend spezialisierte, empfahl die Aktie mit dem originellen Tickersymbol "UHR" damals mit dem "Contrarian"-Argument.

Der Grund für das damalige Siechtum von Swatch an der Börse war vor allem China. Erst dämpften die Anti-Korruptionskampagnen des Pekinger Regimes die Uhrenverkäufe, dann die wirtschaftliche Abflachung, die Mitte 2015 für Schlagzeilen sorgte. Schliesslich befiel der Hype um Smartwatches den Uhrenkonzern. Apple, Samsung & Co. würden den traditionellen Schweizer Uhren den Garaus machen, hiess es.

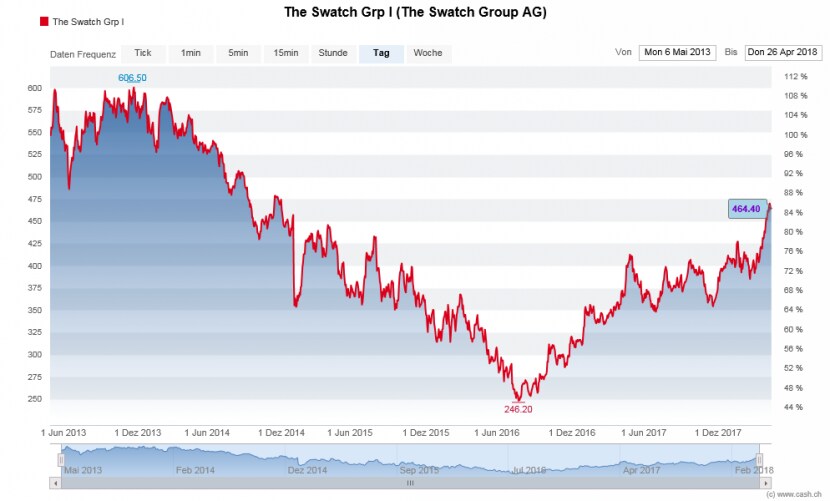

Der Kurs der Swatch-Aktie in den vergangenen fünf Jahren (Grafik: cash.ch)

Gut ein-einhalb Jahre nach dem Interview mit Swatch-Investor Clements sieht das Bild um die Aktie ganz anders aus. Vom Mehrjahres-Tiefst bei 246 Franken im Herbst 2016 hat sich der Kurs auf fast 470 Franken gesteigert. Mit einer Performance seit Jahresanfang von 17 Prozent ist Swatch aktuell die kursstärkste Aktie im SMI. Swatch läuft an der Börse damit deutlich besser als der Uhren- und Schmuckkonzern Richemont, wo die Jahresperformance 6 Prozent beträgt.

Mehrere Faktoren treiben die Swatch-Aktie derzeit an. Mit den Umsatz- und Gewinnzahlen, die der von den Geschwistern Nayla und Nick Hayek geführte Konzern im Januar vorlegte, wurden die Erwartungen übertroffen. Auch die Abschwächung des Franken zum Dollar, aber auch zum Euro, nützt dem Hersteller, der einen grossen Teil der Produktion in der Schweiz hat.

Ein klare Sprache spricht vor allem auch die Statistik. Die Exporte von Uhren ziehen seit längerem wieder an. Im ersten Quartal 2018 erhöhte sich das Volumen um 10 Prozent auf 5 Milliarden Franken. Erfreulich für die Uhrenhersteller ist dies auch deswegen, weil der Absatz im Hauptmarkt Hongkong und den wichtigen asiatischen Märkten Singapur und Japan boomt. An der Uhren- und Schmuckmesse Baselworld, die Ende März stattfand, konnten die grossen Hersteller offenbar grosse Aufträge hereinholen.

Analysten erhöhen die Ratings

Swatch findet wieder das Vertrauen der Analysten: So haben in den vergangenen Monaten beispielsweise Kepler, Barclays und Morgan Stanley das Rating zu einer Kaufempfehlung erhöht. Morgan Stanley hat die Swatch-Aktie vor wenigen Wochen von 'Equal Weight' auf 'Overweight' gesetzt und setzte das Kursziel bei 475 Franken.

Das amerikanische Finanzimperium trifft eine interessante Prognose für die Schweizer Uhrenhersteller, welche die positiven Kursprognosen stützen soll: Der Absatzanteil des DCT-Geschäfts – direct-to-customer, also Direktverkauf – werde in den nächsten fünf Jahren von 9 auf 27 Prozent steigen.

Damit würden Swatch, Richemont und andere Hersteller dem Graumarkt im Internet den Kampf ansagen und mehr Kontrolle über die Verkaufskanäle erlangen. Unter Umgehung der Zwischenhändler könne der Gewinn mit dem Verkauf von Uhren verdreifacht werden. Des weiteren entfalle so die bisweilen teure Verpflichtung, Uhren von Zwischenhändlern zurückkaufen zu müssen, schreibt Morgan Stanley.

Würde die Betriebsmarge auf 23 Prozent steigen, errechnet die Bank ein Kurspotential nach oben von 40 Prozent. 2017 lag die Betriebsmarge bei 12,6 Prozent, wobei sie vor dem Absatzeinbruch 2014 über 20 Prozent gelegen hatte. Damals war die Aktie aber auch noch über 500 Franken wert.

Positive Aussichten

Wo blieben dann die Risiken? Eine erneute wirtschaftliche Abkühlung in China bleibt ein zentrales Negativ-Szenario für Swatch. Auch eine Abwertung des Yuan würde Swatch zu spüren bekommen. Auch ein Handelskrieg USA-China würde den Konsum dämpfen, zuletzt sah es allerdings danach aus, dass es in diesem Punkt nicht zur Eskalation kommt. Swatch ist mit zahlreichen Uhren im günstigen Sortiment – Uhren, die weniger als 200 Franken kosten – der direkten Konkurrenz von Smartwatches und Wearables stärker ausgesetzt als Richemont mit ausschliesslich Luxusuhren.

Alles in allem stehen die massgeblichen Faktoren für Swatch derzeit gut. Mit einem erwarteten Kurs-Gewinn-Verhältnis von 26 Prozent für 2018 ist die Bewertung nicht tief. Zudem müssen sich Anleger bewusst sein, dass von den Good News schon einiges eingepreist ist. Ein weiterer Kursanstieg - selbst wenn das von Morgan Stanley entworfene Szenario nicht so glanzvoll eintritt - in Richtung 500 Franken und noch etwas darüber hinaus ist dennoch realistisch.