Anders als die Weltbevölkerung hat die Weltwirtschaft im ersten Halbjahr die Coronapandemie hinter sich gelassen. Die Konjunkturerholung hat einen starken Einfluss auf den Schweizer Aktienmarkt gezeigt und exportabhängige, zyklisch geprägte Firmen an der Börse zum Teil massiv nach oben getrieben.

Rendite liess sich mit Aktien relativ leicht erzielen. Der Swiss Performance Index (SPI) hat seit Anfang Jahr 15,4 Prozent Kursgewinn verzeichnet. Der Leitindex Swiss Market Index (SMI) kommt auf knapp 12 Prozent Kursplus. Er stieg wegen des hohen Gewichts defensiver Aktien etwas weniger stark als der Gesamtmarkt. Zuletzt haben aber auch defensive Aktien aufgeholt. Zur Jahresmitte wird der Schweizer Aktienmarkt wieder unübersichtlicher.

Auf die Konjunktur kommt's an: Luxusgüter im Hoch

Im SMI dominieren bisher die Zykliker. Der entscheidende Grund dafür, dass der Schmuck- und Uhrenkonzern Richemont (+42,4 Prozent) an der SMI-Spitze und Swatch (+32,7 Prozent) aus derselben Branche an dritter Stelle rangiert, ist die Erholung der Weltwirtschaft und vor allem das wieder starke Wachstum in China. Die Schweizer Uhrenexporte übertreffen das Vor-Corona-Niveau inzwischen. Der Einbruch von Februar und März 2020 hatte die Luxusgüterbranche stark belastet.

Die 20 SMI-Aktien im ersten Halbjahr (Grafiken: Bloomberg).

Die Konjunkturerholung wird unweigerlich abflachen und damit Fantasien aus deutlich konjunkturabhängigen Aktien zu nehmen. Die Aussichten für die beiden grosskapitalisierten Schweizer Luxusgüter-Überflieger sind dennoch unterschiedlich. Richemont ist, obwohl Analysten munter die Kursziele erhöhen, ein Kandidat für Gewinnmitnahmen (cash berichtete). Bei Swatch dürfte die Erholung noch nicht ganz ausgereizt sein. Diese ging allerdings auch von einem deutlich tieferen Niveau aus als bei der insgesamt diversifizierteren und mehr im Luxussegment positionierten Richemont.

Banken: Spezialisierung ist entscheidend

Nummer Zwei im SMI-Ranking ist die Partners Group (+35,1 Prozent). Dank ihrer Ausrichtung auf die lukrativen Privatmärkte hat die Zuger Vermögensverwalterin immer wieder gepunktet. Die Jahreszahlen vom März sorgten für neue Zuversicht beim Finanztitel. Mit dem Preis, dass die Aktie relativ teurer geworden ist. Im Kurs steckt derzeit das 40-fache des Gewinns.

Bei der Credit Suisse (-12,8 Prozent), der einzigen SMI-Aktie im Minus, trübt nach den Greensill- und Archegos-Affären noch immer zu viel Unruhe die Kursaussichten. Die von Affären verschonte UBS wiederum hat wie viele Grossbanken auf der Welt vom steigenden Zinsniveau profitiert, bietet sonst aber zu wenig fundamentale Gründe für eine steigende Kursrendite. Die hohe Dividendenauszahlung wurde gekappt und mit einem Versprechen von mehr Aktienrückkäufen ersetzt. So gesehen ist die hoch bewertete Partners-Group-Aktie immer noch die interessanteste der SMI-Bank-Aktien.

Bei den defensiven SMI-Aktien klemmt es weiter

Die bestperformende SMI-Aktie, denen man mehr oder weniger defensive Qualitäten attestieren kann, ist Swiss Life (+12 Prozent) auf Platz 11. Nestlé (+11 Prozent), Roche (+10,7 Prozent) und Swisscom (+10,4 Prozent) zeigen ebenfalls noch eine einigermassen ansprechende Performance, aber bei Swiss Re (+1,7 Prozent), Novartis (+1 Prozent) und Zurich (0,4 Prozent) haben sich Anlegerinnen und Anleger kaum über Kursgewinne freuen können.

Zumindest bei Roche, Nestlé sowie Swisscom und zu einem geringen Grad auch Novartis ist im zweiten Quartal die Kursperformance wieder steiler angestiegen. Experten erwarten eine wieder grössere Zuwendung zu defensiven Werten, wenn der zyklische Aufschwung abflacht. Dies könnte Anfang 2022 der Fall sein. Somit bleiben die Kursaussichten bei den Defensiven gedämpft, deren grundsätzliche Eignung fürs Portfolio aber erhalten.

Für die Versicherer sprechen besonders die hohen Dividendenrenditen, die, vor allem wenn sie reinvestiert werden, diese Aktien weiterhin zu langfristigen renditeträchtigen Portfolio-Grundsteinen machen. Aber Rennpferde sind sie nicht.

Zykliker profitieren: Wie lange noch?

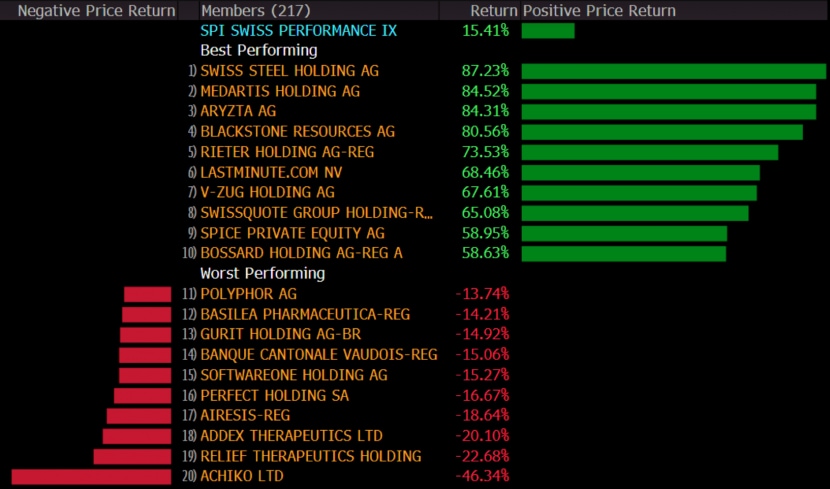

Bei den Infrastruktur-Aktien ABB (+27,7 Prozent), Sika (+26,9 Prozent), Geberit (+26,1 Prozent) und LafargeHolcim (+17,4 Prozent) hat das Wiederhochfahren der Wirtschaft die Performance befeuert. Der Auftrieb der Märkte durch die weltwirtschaftliche Erholung zeigt sich aber noch stärker im breiten Markt. Mit Swiss Steel (+87,2 Prozent), Aryzta (+84,3 Prozent), Rieter (+73,5 Prozent), V-Zug (+67,6 Prozent) und Bossard (+58,6 Prozent) gehören fünf der zehn bestperformenden SPI-Aktien zu den stärker konjunktivsensitiven Segmenten der Schweizer Börse.

Eine alles in allem sehr gute Berichtsaison, die bis in den August reichen wird, gibt diesen Titeln noch eine Weile Auftrieb. Doch Vorsicht: Mehr und mehr sind die positiven Erwartungen eingepreist. Lässt die Konjunkturdynamik wieder etwas nach, müssen sich Anlegerinnen und Anleger auch da und dort Gewinnmitnahmen überlegen.

Die 10 besten und schlechtesten Aktien im SPI seit Anfang Jahr.

Die SPI-Top-Performer Swiss Steel und Aryzta sind beides Krisenunternehmen und "penny stocks" (wobei die Aryzta-Aktie seit Mai nach über einem Jahr wieder über 1 Franken wert ist). Wenn sich bei beiden die Turnaround-Tendenzen weiter verfestigen, bleiben diese Titel individuell interessant. Die Arbeit des sich neu formierenden neuen Managements von Aryzta kommt gut an. Die Drittquartalszahlen von Anfang Juni verdeutlichten, dass das Unternehmen wieder wächst. Der Backwarenhersteller könnte gar mit inflationsbedingt steigenden Rohstoffpreisen ganz gut zurechtkommen.

Geldpolitik und Zinsen bleiben ein Grundthema

Ein Teil der Aktienmärkte hat im ersten Halbjahr die anziehenden Anleihenzinsen der USA gespürt. Die Renditen 10-jähriger "Treasuries" der amerikanischen Regierung erreichten im März den Jahreshöchststand bei 1,745 Prozent und sind seitdem kaum unter 1,5 Prozent gefallen. Wachstumstitel, wie sie vor allem an der US-Tech-Börse Nasdaq kotiert sind, spürten dies empfindlich. Auch der Kurs des Schweizer Tech-Titels par excellence, Logitech, brach zwischenzeitlich ein und ist trotz Kurserholung im Sommer und einer Jahresperformance von 30 Prozent nicht unter den Top Ten der Aktien am breiten Markt.

Auch die Inflationsraten werden über den Sommer und Herbst weiter stark beobachtet werden. Behält die US-Notenbank recht und bleibt die Inflation nur eine Zeit lang auf dem zuletzt im Mai gemessenen Level von 5 Prozent, rückt auch die Aktienmarkt-Furcht vor Zinserhöhungen in den Hintergrund. In jedem Fall dürften aber die Kursgewinne im zweiten Halbjahr tiefer sein als im ersten. Zumindest im Gesamtmarkt. "Stock picking", also die Jagd nach gut laufenden und noch zu wenig entdeckten Renditebringern wird im zweiten Halbjahr wichtiger.