Ursprünglich wollte Stadler Rail den Zahlenkranz für 2019 erst am 5. März veröffentlichen. Nachdem in den vergangenen Wochen immer mal wieder über eine mögliche Ergebnisenttäuschung spekuliert wurde, ergreift der Schienenfahrzeughersteller nun aber die Flucht nach vorn und gibt die vorläufigen Kennzahlen bekannt.

Der Jahresumsatz wächst zwar um stolze 60 Prozent auf 3,2 Milliarden Franken. Damit verfehlt das erst im April letzten Jahres an die Börse gebrachte Unternehmen das sich selbst gesteckte Ziel eines Umsatzes von 3,5 Milliarden Franken.

Enttäuschendes 2019 trotz randvollen Auftragsbüchern

Nicht viel besser steht es um die operative Marge (EBIT). Mit rund 6 Prozent liegt auch diese hinter dem Zielwert von 7 Prozent zurück. Zum Zeitpunkt des Börsengangs war seitens des Schienenfahrzeugherstellers für 2019 ursprünglich gar von einer operativen Marge von 7,5 Prozent die Rede. Doch schon anlässlich der Jahresergebnispräsentation von Anfang September war klar, dass dieser Zielwert nicht erreicht würde.

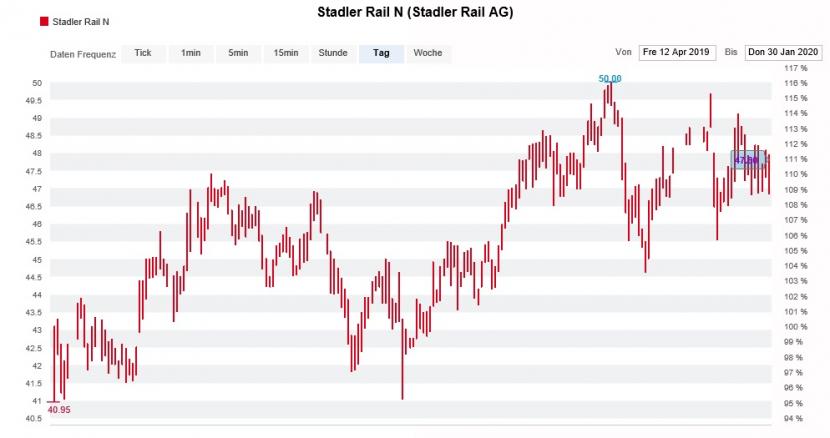

Beobachtern zufolge sitzt der Vertrauensverlust nach der zweiten Ergebnisenttäuschung seit dem Börsengang vom April letzten Jahres tief. Nach einem frühen Rücksetzer auf 44,72 Franken wird die Stadler-Rail-Aktie zur Stunde noch mit einem Minus von 3,8 Prozent auf 46 Franken abgestraft. Zur Erinnerung: Der Ausgabepreis lag ursprünglich bei 38 Franken, das bisherige Rekordhoch bei rund 50 Franken.

Der Lead-Managerin @UBS zufolge sind auch die diesjährigen Gewinnerwartungen der Analysten bei #StadlerRail um rund 15 Prozent zu hoch angesetzt. $SRAIL

— cashInsider (@cashInsider) January 31, 2020

Wie die Zürcher Kantonalbank schreibt, verfehlt Stadler Rail die eigenen Jahresvorgaben klar. Da das Unternehmen auch die ursprünglich angepeilten 4 Milliarden Umsatz im laufenden Jahr nicht mehr erwähnt und stattdessen von einem zweistelligen Umsatzwachstum bei einer weiterhin belasteten operativen Marge ausgeht, will die Bank ihre Schätzungen senken. Das Anlageurteil bleibt bei "Marktgewichten".

Auch Julius Bär zeigt sich enttäuscht von den verfehlten Umsatz- und Margenvorgaben. Das Unternehmen müsse nun den Beweis antreten, die randvollen Auftragsbücher abzuarbeiten und in Umsatz und Gewinn umzumünzen, meint die Zürcher Bank. Sie stuft die Aktie vorerst mit "Hold" und einem Kursziel von 44 Franken ein.

Hauptverantwortliche des Börsengangs sah die Enttäuschung kommen

Die Enttäuschung kommen sah die UBS. Sie gilt als Hauptverantwortliche des Börsengangs. Erst vor wenigen Wochen warnte die Grossbank, dass Stadler Rail die eigenen Umsatz- und Margenvorgaben verpassen könnte. Schuld seien einerseits Verzögerungen bei einer Lieferung an East Anglia und andererseits Herausforderungen beim Ausbau der Produktion. Darüber hinaus werde die Rentabilität von ungünstigen Wechselkurseffekten beeinträchtigt, so hiess es damals (cash berichtete).

Die Kursentwicklung der Stadler-Rail-Aktie seit dem Börsengang vom April 2019 (Quelle: www.cash.ch)

Rückblickend erweisen sich nun selbst die eher pessimistischen Schätzungen der UBS als zu hoch. Die Grossbank ging zuletzt von einem Jahresumsatz von 3,32 Milliarden Franken und einer operativen Marge (EBIT) in Höhe von 6,5 Prozent aus. Der UBS bleibt wohl nichts anderes übrig, als ihre operativen Gewinnschätzungen um weitere 10 Prozent zu reduzieren. Andere Banken müssen ihre Prognosen sogar noch viel deutlicher kürzen, zumal auch die Aussagen zum Geschäftsjahr 2020 eher von Vorsicht geprägt sind. Daran ändern selbst die randvollen Auftragsbücher von Stadler Rail nichts.