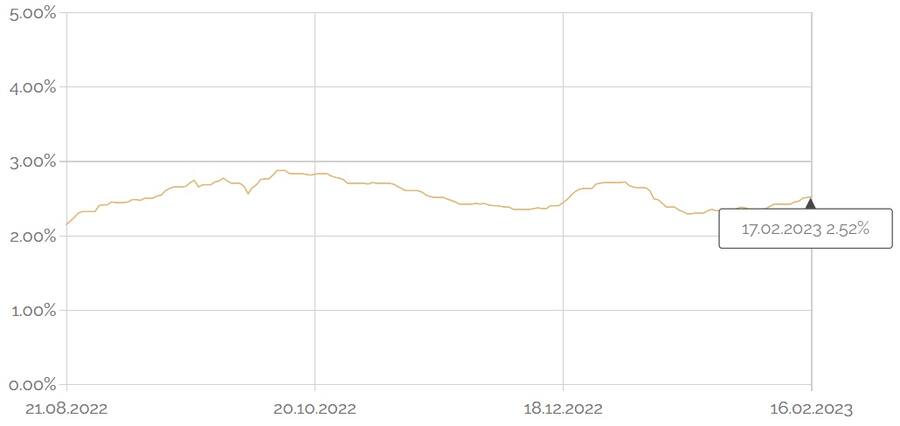

In den ersten Januarwochen gab der Zinsindex für Wohnimmobilien des Vergleichsportals Hypotheke.ch dank der Korrektur bei den Festhypotheken nach. Doch seit Mitte Januar hat der Wind gedreht und der Hypotheke-Zinsindex geht in der Tendenz wieder nach oben und steht aktuell bei 2,51 Prozent, was aber immer noch klar unter dem Zinsniveau von Anfang Jahr liegt. Der Jahreshöchststand vom Oktober bei knapp 2,9 Prozent liegt ebenfalls noch ausser Reichweite.

Zinsindex für Wohnimmobilien auf Halbjahressicht.

Robuste Wirtschaftsdaten und eine hartnäckige Inflation haben die Markthoffnung über ein nahes Ende der Leitzinserhöhungen erodieren lassen. So steigen seit Mitte Januar die Renditen der zehnjährigen Bundesobligationen wieder an. Auch die für die Festhypotheken entscheidenden Refinanzierungssätze (Swaps) sind stark angestiegen. Der Swap-Satz setzt sich dabei aus den Renditen der Bundesobligationen mit gleicher Laufzeit und einem Aufschlag für das Risiko am Swap-Markt zusammen.

Schweizer Inflation steigt deutlich

Die Erwartung steigender Zinsen hat in der letzten Woche zusätzliche Nahrung erhalten: Die Inflation in der Schweiz ist von 2.8 Prozent (Dezember 2022) auf 3.3 Prozent (Januar 2023) deutlich angestiegen. "Dies entspricht einer deutlichen Veränderung von plus 18 Prozent. Andererseits ist die Schweizer Inflation im internationalen Vergleich nach wie vor tief. Unser Zinsausblick hat sich dadurch nicht verändert", sagt Hypothekenexperte und Geschäftsführer von Oxifina, Giampiero Brundia, gegenüber cash.ch.

Doch die Experten sind sich bezüglich der Inflationssituation in der Schweiz nicht einig: "Das Thema Inflation ist noch nicht gegessen und wird uns auch in der Schweiz noch eine Zeitlang beschäftigen", sagt Florian Schubiger von Hypotheke.ch. Man habe Angst vor einer noch grösseren Zunahme bei der Teuerung. Der Hypothekenexperte rechnet im März, dass die Schweizerische Nationalbank SNB die Leitzinsen nochmals deutlich erhöht.

Und Burak Er, Head Research beim Immobilien- und Hypothekendienstleister Avobis, bereitet Sorge, dass es momentan in keinem Segment Anzeichen für deflationäre Entwicklungen gibt. Bestimmte Branchen würden dazu tendieren, die zusätzlichen Kosten verstärkt auf die KonsumentInnen abzuwälzen. "Diese Entwicklung verschärft die Problematik, dass die Inflationserwartungen von Produzenten und Konsumenten vom Inflationsziel der SNB abweichen. Wir erwarten neu, dass die SNB die Leitzinsen in den nächsten beiden Sitzungen um je 50 Basispunkte anhebt", sagt Er auf Anfrage von cash.ch.

«Schaufensterpreise» als günstige Momentaufnahme

Nachdem die US-Notenbank Fed und die Europäische Zentralbank EZB den Leitzins im Februar 2023 erhöht haben, steht die SNB wegen der grösser gewordenen Zinsdifferenz unabhängig von der Teuerungslage unter Druck den Leitzins in der nächsten Zinssitzung im März ebenfalls zu erhöhen. "Der Druck steigt zusätzlich, wenn nun die Fed und vor allem die EZB den Leitzins weiter erhöht. Die SNB müsste den Leitzins erhöhen, um Schritt zu halten, sagt Brundia. Jegliche Erhöhung wird - aus welchen Gründen auch immer - primär Saron-Hypotheken aber auch Festzinshypotheken verteuern.

Die EZB wird im März wohl wie geplant den Leitzins noch einmal um 50 Basispunkte erhöhen. Bei der Fed wird jedoch wegen starker Konjunkturdaten und der hartnäckigen Inflation wieder von einem 50-Basispunkte-Zinsschritt im März gesprochen. Weitere Zinsanstiege und die Unsicherheit über die künftige Inflationsdynamik werden wohl dazu führen, dass die Renditen für amerikanische Staatsanleihen weiter ansteigen. "Aufgrund der Zinsdifferenz kann dies dazu führen, dass die Schweizer Staatanleihen nachziehen", warnt Er. Die langfristigen Zinsen könnten dadurch in der Schweiz auf ein neues Hoch ansteigen.

Die aktuellen "Schaufensterpreise" für Schweizer Hypotheken sind daher wohl eine günstige Momentaufnahme: Festhypotheken mit fünf Jahren Laufzeit fangen auf den bekannten Vergleichsplattformen bei 2,08 Prozent an, bei Wohnkrediten über zehn Jahre lautet das günstigste Angebot auf 2,26 Prozent. Je nach Einkommen, Höhe des Eigenkapitals oder Art der Immobilie können andere Zinssätze ausgehandelt werden. Für Hypothekarnehmerinnen und -nehmer, die keine Top-Bonität mitbringen, können die Zinskosten allerdings auch deutlich höher ausfallen.

Niedrigste Hypothekarzins-Angebote oder Richtwerte auf Vergleichsplattformen:

| Hypotheke.ch* | Moneyland** | Comparis* | |

| Saron (Marge) | 0,53 Pte. | 0,58 Pte. | 0,55 Pte. |

| Festhypothek 5 Jahre | 2,08 Prozent | 2,36 Prozent | 2,17 Prozent |

| Festhypothek 10 Jahre | 2,26 Prozent | 2,53 Prozent | 2,33 Prozent |

*Nur Topkonditionen, allgemeine Angaben - der tatsächliche Zins kann wegen verschiedener Faktoren höher sein. ** Beste Konditionen für eine Neuhypothek über 800'000 Franken bei 1 Millionen Franken Immobilienwert im Kanton Zürich, Richtwerte.

Die tiefste Marge für eine Saron-Hypothek liegt bei den Vergleichsplattformen bei 0,53 Prozentpunkten. Mit einem Saron-Zins von 0,94 Prozent, der sich direkt am Leitzins der SNB orientiert, liegen damit die tiefsten Zinskosten bei 1,47 Prozent. Dieses Niveau wird sich bis zur nächsten geldpolitischen Lagebeurteilung der SNB am 23. März nicht verändern. Liegt aber ER mit seiner SNB-Prognose richtig, werden die Zinskosten für Saron-Hypothekarnehmer 2023 auf knapp 2,5 Prozent steigen.

Brundia rechnet hingegen nur damit, dass sich die Saron-Hypothek in den nächsten zwölf Monaten um 0,5 Prozent verteuert. Die zehnjährige Festzinshypothek sieht er im Schnitt um 0,25 bis 0,50 Prozent höher. Danach prognostiziert er in den anschliessenden ein bis zwei Jahren wegen der nachlassenden Inflationsdynamik rückläufige Zinsen von bis zu 0,5 Prozent.

Folgt ein böses Erwachen?

"In letzter Zeit hat sich die Zinskurve massiv verflacht. Das zeigt, dass der Markt in den nächsten Jahren nicht sehr stark steigende Zinsen erwartet. Aber kurzfristig geht man von höheren Zinsen aus", sagt Schubiger. Daher würden im März die kurzfristigen Zinsen deutlich und die langfristigen Zinsen weniger stark raufgehen.

Zudem haben Leitzinserhöhungen auf die kurzfristigen Hypotheken sowieso einen stärkeren Einfluss. Je kürzer eine Laufzeit, desto stärker sind die Zinsen der SNB ausschlaggebend. Je länger der Zeitrahmen für die Hypothek, desto mehr ist es der Markt, der das Zinsniveau steuert.

"Diejenigen, die bisher im Saron waren, haben jetzt eine Möglichkeit, eine fünfjährige oder sogar zehnjährige Festhypothek mit relativ geringem Aufschlag abzuschliessen", so Schubiger. Abschlüsse mit zehnjährigen Festhypotheken seien trotzdem immer noch viel weniger als früher. Viele gingen in fünfjährige oder dreijährige Festhypotheken oder den Saron. Es werde schlichtweg von fallenden oder gleichbleibenden Zinsen ausgegangen.

Hat Er von Avobis mit seiner Prognose recht, könnte dies für viele teuer werden: "Bei den langfristigen Festhypotheken wird die Inflationssituation wahrscheinlich dazu führen, dass die Zinssätze ein neues Hoch erreichen werden." Wenn die Anleiherenditen für zehnjährige Staatsanleihen über ihren bisherigen Höchststand von 1,60 Prozent steigen sollten, könnten aufgrund der Unsicherheiten auch die Aufschläge für Swap-Sätze steigen. Das wiederum würde dazu führen, dass die Hypothekarzinsen relativ zu den Anleiherenditen noch stärker steigen würden.

Risikofreudigkeit und Risikofähigkeit sind keine leeren Schlagwörter

Die sich bietende Flexibilität und das Argument, dass Geldmarkthypotheken in der Vergangenheit langfristig betrachtet die mit Abstand günstigste Form der Immobilien-Finanzierung waren, überzeugt viele. Wer eine Saron-Hypothek abschliesst, sollte schlussendlich auch wissen: Wenn Zinsen steigen, dann schnell - ein Zinsniveau bei 4 oder 5 Prozent ist keine Fantasie, was die Vergangenheit gezeigt hat. Risikofreudigkeit und Risikofähigkeit sind keine leeren Schlagwörter, sondern bei der Wahl der Hypothek ausschlaggebend. "Wer sich keine höheren Zinsen leisten kann, beisst lieber in den sauren Apfel und macht eine längere Hypothek", rät Schubiger.

Im aktuell sehr volatilen Marktumfeld ist folgendes noch wichtiger: Erstens sind ein Verständnis und die Beobachtung der Risiken erforderlich. Man sollte zweitens immer verschiedene Meinungen und Offerten einholen. Man sollte drittens die Endlaufzeiten der Hypotheken so setzen, dass ein Ausstieg wieder möglich ist. Dies verbessert schlussendlich auch die Verhandlungsposition gegenüber dem Anbieter. Viertens ist es in der Finanzplanung vorteilhaft, immer verschiedene Szenarien zu berücksichtigen.

4 Kommentare

Die Saron-Hypothekenfinanzierung ist ein Auslaufmodell. Im März und Juni wird die SNB die Zinsen je um 0.25 % anheben. Ev. sogar im März um 0.5 %. Zum jetzigen Saron-Satz von 0.94 kommen also ca. 0.5 % dazu im schlimmsten Falle sogar 0.75 %. Damit steigt ev. auch noch der Refinanzierungssatz der Banken auf über 0.60 %.....0.94 % + 0.50 % + 0.54 % ..... dann bezahlt man für eine 1-jährige Saron ca. 1.98 - 2.23 ev. sogar 2.30.....damit ist eine Festhypithek billiger und man kann auch ruhiger schlafen.....

und wenn die Zinsen Ende Jahr wider sinken?

Gehe voll einig mit Markus. Uns versucht man zu suggerieren, dass die Zinsen bald wieder sinken werden, damit man sich langsam daran gewöhnt und niemand in Panik gerät. Meiner Meinung alles Quatsch, da es langfristig gar nicht möglich ist, dass Darlehen tiefere Prozentsätze aufweisen als die Inflation (in der CH mittlerweile auch über 3%). In den USA sind die Hypotheken im letzten Jahr von 3% auf 6-7% gestiegen. Wird bei uns ziemlich sicher nicht passieren, aber ich rechne mittelfristigig bei uns auch mit 2.5 bis 3+%...

@memo: Die Zinsen werden definitiv 2023 nicht mehr gesenkt werden.

Wer den weltweiten Notenbanken zuhört weiss auch, dass die Inflation noch sehr lange hoch bleibt.

Das Mantra einer baldigen Zinssenkung wird diesen Frühling an den Finanzmärkten beerdigt werden.