Wie viel Geld braucht es, um sich im Ruhestand wohl zu fühlen? Zwischen 3 und 5 Millionen Dollar. Dieser Betrag ist zumindest der Wert, den 70 Prozent von 553 professionellen und privaten Anlegerinnen und Anleger weltweit nannten, als sie Mitte Februar 2023 an einer Umfrage von Bloomberg teilnahmen.

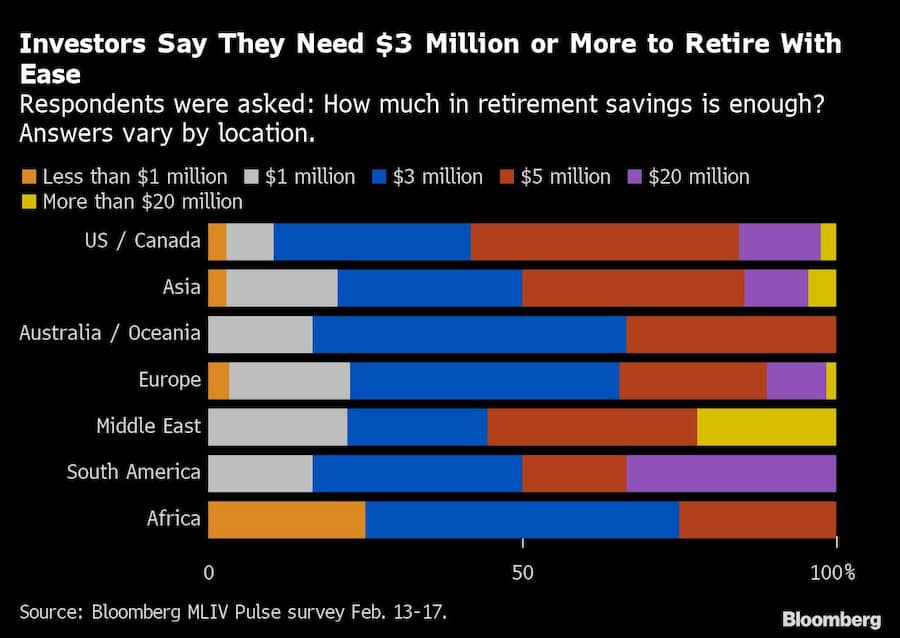

Wieviel Altersvermögen braucht es? Bloomberg-Umfrage nach verschiedenen Weltregionen.

Die Einschätzungen zum Finanzbedarf variieren zwischen den Weltregionen. In Europa etwa ist der Anteil jener, die mit nur einer Million Dollar notwendigem Vermögen rechnen, etwas höher als in den USA. Erklären lässt sich dies zum Teil mit einer weniger starken obligatorischen Sozialversicherungsabdeckung oder höheren individuellen Gesundheitskosten in den USA.

Doch auch in Europa erwartet die grösste Gruppe, dass umgerechnet mindestens drei Millionen Dollar notwendig sind, um im Alter komfortabel leben zu können. Braucht man auch in der Schweiz so viel Geld für das Alter? 3 Millionen Dollar, das sind etwa 2,6 Millionen Franken.

Schweizer Modell: Vermögen in der zweiten und dritten Säule

Auf den ersten Blick erscheint die Zahl hoch. Die Altersfinanzierung speist sich in der Schweiz aus den drei Säulen. Zwei davon beinhalten Vermögen. Bei der ersten Säule AHV verfügen Versicherte lediglich auf einen Anspruch auf Auszahlung.

Der grösste Vermögensteil ist bei vielen Arbeitstätigen in der Schweiz die Pensionskasse, also die zweite Säule. Die Pensionskassen verwalten 1159 Milliarden Franken Vermögen, aufgeteilt auf 4,48 Millionen Versicherte. Im Schnitt entfallen so auf jeden Versicherten und jede Versicherte etwa 260'000 Franken. Bei der Pensionierung verfügen aber viele über einen deutlich höheren Sparbeitrag.

Mit Säule 3a-Sparen wiederum lassen sich durch Einzahlungen und die Verzinsung im Berufsleben nach heutigem Stand theoretisch rund 340'000 Franken ansparen. Mit Säule-3a-Wertschriftensparen kann dieser Betrag, bei der Annahme grundsätzlich steigender Kurse, noch deutlich übertroffen werden.

Zum Vermögen beim Altersantritt gehören auch alle anderen Guthaben und Besitztümer. Zählt dazu eine Erbschaft, eine Immobilie, oder hat jemand dank Wertschriften sein Vermögen deutlich erhöht, kann es gut sein, dass jemand in der Schweiz mit dem jetzigen Äquivalent von 3 Millionen Dollar in den Ruhestand geht.

«1,5 Millionen Vermögen wäre notwendig»

Die Kosten im Alter dürfen nicht unterschätzt werden. Zudem befasst sich immer noch ein beträchtlicher Teil der Bevölkerung recht wenig mti diesem Thema. Doch 3 Millionen Franken Altersguthaben wären im Moment mehr als genug.

Pensionskassenspezialist André Tapernoux vom Beratungsunternehmen Keller Experten rechnet vor: "Bei einem Bedarf von 100'000 Franken im Jahr, bei 30'000 Franken AHV-Beitrag, müssen 70'000 Franken jährlich zur Verfügung stehen." Ziehe man den aktuell realistischen Umwandlungssatz von 5 Prozent heran, wären in also etwa 1,5 Millionen Franken Vermögen - das heisst Pensionskasse und weitere Vermögenswerte - notwendig.

Dass ein grosser Teil der Bevölkerung 3 Millionen Franken Altersguthaben nicht erreichen wird, ist aus Expertensicht auch kein Problem - jedenfalls noch nicht. "Diejenigen, die heute in die Pension gehen, brauchen sicherlich nicht zwingend 3 Millionen Franken für den Erhalt ihres Lebensstils", sagt Finanzplaner Gabor Gaspar vom Beratungsunternehmen ATG Allfinanz und Treuhand Group. "Es lässt sich mit deutlich weniger als 3 Millionen Franken leben."

Ob sich dies für künftige Generationen sagen lasse, sei aber fraglich. Demografischer Wandel, tiefere Zinsen und sinkende Umwandungssätze veränderten die Lage: "Wenn vor allem der Druck auf die zweite Säule zunimmt, dann werden höhere Sparbeträge als heute notwendig", so Gaspar. In diesem Falle könnte auch die Säule 3a nicht mehr ausreichen, um den Lebensstandard zu erhalten. "Somit wird es höhere Altersvermögen für den Ruhestand brauchen, die sich aus zusätzlichen Sparanstrengungen werden bilden müssen."

Börsenkurse verunsichern Vorsorgesparer

Dass vor allem in den USA heute schon mit einem höheren Erfordernis gerechnet wird, hat landesspezifische Gründe. Eine in den USA gängige Alters- und Finanzplanungsform ist der 401k-Plan. Es handelt sich um ein freiwilliges Sparen, wo Sparguthaben mit Zuschüssen des Arbeitgebers angelegt werden.

Die Gelder sind nur unter bestimmten Voraussetzungen vorzeitig beziehbar und die Sparbeiträge bringen einen steuerlichen Vorteil mit sich. Zu einem gewissen Grad lässt sich dies mit dem Wertschriftensparen in der Säule 3a in der Schweiz vergleichen - mit dem grossen Unterschied, dass das Schweizer 3a-Sparen rein privat ist.

In den USA ist Aktiensparen für das Alter in der breiten Bevölkerung schon länger verbreitet als in der Schweiz. Deswegen spiegelt die Einschätzung des künftigen Bedarfs stark aktuelle Börsen- und Konjunkturerwarten. Und die 3-Millionen-Marke dürfte auch deswegen so verbreitet sein, weil professionelle Anleger an der Umfrage teilnahmen und sich diese wohl auf höhere Einkommensklassen mit einem teureren Lebensstandard stützte.

Löst bei Aktiensparern Unruhe aus: Der Kursverlauf des US-Index S&P 500 in den vergangenen drei Jahren (Chart: cash.ch).

Viele 401k-Pläne in den USA basieren auf Anlageprodukten, die sich am Aktienindex S&P 500 orientieren, respektive Fondsvehikel, die auf im S&P 500 stark gewichtete Aktien fokussieren. Die Kursrückgänge an den Aktienmärkten 2022, die mit der massiv anziehenden Inflation und damit höheren Notenbankzinsen im direkten Zusammenhang stehen, haben den Portfolios zugesetzt. Verschärft wurde die Lage, weil auch die Kurse von Anleihen gefallen sind. Das klassische Depot mit 60 Prozent Aktien und 40 Prozent Anleihen hat zu Verlusten um 20 Prozent geführt.

Der Rebound seit Oktober verfehlt aber die Wirkung nicht. In diesem Jahr erwarten professionelle und private Anleger, dass Aktien und Anleihen wieder im traditionellen Verhältnis zueinander stehen werden, das heisst, dass sich mit Anleihen die Risiken bei Aktien stabilisieren lassen. Dafür sollten sie sich aber gegensätzlich entwickeln.

Vier von fünf Befragten der MLIV-Pulse-Umfrage sind optimistisch, dass sie ihrem Ruhestandsziel bis zum Ende des Jahres 2023 näher kommen werden. Das Saldo des künftigen Altersguthabens werde Ende 2023 höher liegen. Indessen glaubt nur die Hälfte der Befragten, dass sie ihr Sparziel bis zur Pensionierung erreichen werden.

Bedarf steigt

Das Umfrageergebnis verdeutlicht durchaus Nervosität. "Es ist kein Wunder, dass viele noch nicht Pensionierte die Verlässlichkeit ihres Sparplans anzweifeln", sagt Christine Benz, Leiterin der Finanz- und Vorsorgeplanung bei Morningstar. "Obschon sich die Inflation offenbar abkühlt, erhöht sie das Mass an Mitteln, die eine Person im Ruhestand benötigt." Der Ausblick für die Konjunktur und die Unternehmen sind zwiespältig: Derzeit scheint alles auf Messers Schneide zu stehen. Eine mögliche Rezession und sinkende Gewinne sind neben der Inflation die grossen Themen. Nichtsdestotrotz wollen 56 Prozent der Befragten an ihrem Vorsorgeplan festhalten. 8 Prozent sagten allerdings auch, das sie davon ausgingen, nie in den Ruhestand zu gehen.

Da auch in der Schweiz mehr und mehr Menschen über die Börse vorsorgen, sollten die US-Ergebnisse ernst genommen werden. Jüngere Sparerinnen und Sparer haben in den letzten Jahren stark auf Anlagestrategien gesetzt.

Das soziale Gefüge und die Absicherung der persönlichen Finanzen stellen sich in der Schweiz anders dar als in den USA. Doch auch hierzulande müssen höhere Sparanstrengungen ins Auge gefasst werden. "Der Trend ist aber klar: Schon heute wird in der Regel mehr Geld im Alter benötigt als vor 10 oder 20 Jahren", ruft André Tapernoux in Erinnerung. Real müsse man mit tieferen Verzinsungen des Altersguthabens rechnen. Die Lebenserwartung steige und die Lebenshaltungskosten seien höher geworden. "Zudem scheint es, dass die Ansprüche heutiger und künftiger Generationen beim Lebensstandard auch gestiegen sind", so der Experte.

Mit Material von der Nachrichtenagentur Bloomberg.

Dieser Artikel erschien zuerst im Februar 2023 auf cash.ch.

5 Kommentare

Das ist doch quatsch. Wesentlich ist was jemand braucht und das ist inetwa berechenbar. Dann sollte man noch Reserve einbauen und von daher rechnen nicht von oben runter.

Es kommt auf die Ansprüche an, und die werden bei mir im Alter klar niedriger sein als heute. Ausserdem gibt es andere Möglichkeiten: Lenen in einem anderen Land: Südspanien, Portugal und auch in Übersee ist ein Leben in den gesunden alten Jahren für mich mehr als nur eine Hypothese.

Ansprüche mögen im Alter kleiner sein, aber Kosten deutlich höher, primär Gesundheitskosten. Natürlich kann man Glück haben, aber das lässt sich eben nicht kalkulieren. Komfort ist dann eben vielleicht nicht das billigste Altersheim, oder bei Krankheit ein Medikament, welches nicht mehr von der Krankenkasse übernommen wird.

Pensionist

Wieviel jemand wirklich braucht, hängt sehr von den Lebensumständen ab und kann wahrscheinlich nur in Spannbreiten aufgezeichnet werden.

Es scheint mir hingegen viel wichtiger zu sein, dass sich die Menschen mit dem Thema frühzeitig befassen. Während meiner aktiven Zeit als Finanzberater habe ich viele Kunden erlebt, denen der Wert und die auch oft begrenzten Möglichkeiten von Beträgen im 6 oder 7-stelligen Bereich nicht bewusst war. Viele Träume mussten so nach einer vertieften Analyse ihrer Ausgangslage leider begraben werden. Daher ist es wirklich wichtig, diese Themen, wie es auch Cash macht, immer wieder in Erinnerung zu rufen.

Pensionist

Ich stimme dem Pensionisten zu, aber der Gesundheitszustand und die mögliche Lebenserwartung

von Mann und Frau sind auch zu berücksichtigen. Steigen z. B. die Lebenshaltungskosten und Preise der Immobilien weiterhin wie jetzt, kann nur in die Glaskugel geschaut werden. Eine Berechnung der notwendigen Beträge ist in der heutigen Zeit sehr schwierig, beziehungsweise

unmöglich (bei uns lag der Berater weit daneben und haben deshalb die Beträge auf eine höhere Lebenserwartung berechnet). Vor allem haben viele vor der Pension vergessen, dass die Steuern höher sein werden.