Wenn sich in den letzten Jahrzehnten an den Finanzmärkten eine Geschichte immer wieder von neuem ereignet hat, dann diese: Kursturbulenzen und teils massive Börsen-Rücksetzer vor Zinserhöhungen der Notenbanken. Das ist auch heuer der Fall. Das Kapital verteuert sich, was vor allem diejenigen Firmen spüren, deren Verschuldungsgrad hoch ist und deren Gewinne noch in weiter Ferne liegen. Am Markt findet daher nun noch immer eine Sektorrotation von Wachstums- in Value-Aktien statt.

Hinzu kommen im "Rate-Hike"-Jahr Ausgabe 2022 Inflationszahlen, wie sie seit Jahrzehnten nicht mehr gemessen wurden. Das bringt höhere Rohstoff- und später auch gestiegene Lohnkosten für die Unternehmen. Zwischenresultat dieser Gemengenlage an der Börse: Ein Minus von 11 Prozent beim technologielastigen Nasdaq 100 in den USA seit Jahresbeginn. Leitindizes wie Dow Jones, Swiss Market Index oder Dax kamen bislang mit rund 5 bis 6 Prozent Minus mit einem blauen Auge davon.

Viele Aktien, auch aus der Schweiz, haben in den letzten Wochen und Monaten indes überproportional gelitten und sind auf Niveaus des Jahres 2020 gefallen – teils gar auf Corona-Tiefstände im März dieses Jahres. Klar ist: Da eröffnen sich Kaufgelegenheiten. Ebenso klar ist aber: Die Börsen können in den nächsten Wochen und Monaten weiter nachgeben. Langfristig orientierte Anlegerinnen und Anleger sehen über solche Spekulationen hinweg, sie legen ihr Geld ost gestaffelt an. Hier vier Schweizer Qualitätsaktien und vier Titel mit erhöhtem Risiko als Kaufgelegenheiten auf tieferem Kursniveau.

Vier Schweizer Qualitätsaktien als Kaufchance

1) Givaudan

Ein Kurs wie im Juni 2020, dies nach einem Absturz von 23 Prozent seit Jahresbeginn 2022: Ein derart krasser Rückgang in so kurzer Zeit ist für Givaudan-Aktionärinnen und -Aktionäre gewöhnungsbedürftig. Auslöser waren etwas tiefere Gewinnmargen im Jahresresultat. Der Titel des Aroma- und Riechstoffherstellers war allerdings lange stattlich bewertet, und das Kurs-Gewinn-Verhältnis ist mit rund 40 auch jetzt noch stolz. Givaudan mit Hauptaktionär Bill Gates zählt zu den defensiven Bollwerken am Schweizer Aktienmarkt. Qualität - das heisst bei Givaudan stabile Gewinne und jedes Jahr höhere Umsätze und Dividenden – hat noch immer ihren Preis.

Kursverlauf der Givaudan-Aktie in den letzten drei Jahren (Quelle: cash.ch)

2) Logitech

Die Logitech-Aktie ist in diesem Jahr auf den tiefsten Stand seit September 2020 gefallen. Der Sturz vom Rekordhoch bei 125 Franken im letzten Sommer auf etwas unter 70 Franken derzeit ist beträchtlich. Die Drittquartalszahlen von Ende Januar haben den Markt überzeugt, und Langzeit-Investoren mögen Aussagen von CEO Bracken Darrell: "Die Wachstumsgeschichte von Logitech ist auf vier langfristigen Trends aufgebaut". Dazu gehören Home-Office, Video, E-Sports- und Gaming-Events sowie das Streaming- und Kreativgeschäft.

3) Schindler

Der sofortige Abtritt des langjährigen CEO Thomas Oetterli Ende Januar war ein dramatischer Hinweis darauf, dass der satt gewordene Rolltreppen- und Lifthersteller hinter die Konkurrenz zurückgefallen ist und sich nun einem mehrjährigen Kräftigung- und Leistungssteierungsprogramm unterzieht. Aktie und Partizipationsschein, die in den letzten sechs Monaten über 30 Prozent abgesackt sind, befinden sich nun nahezu auf dem Stand von März 2020, dem Corona-Tiefpunkt an den Börsen. Fortschritte und entsprechende Neuigkeiten zur Schindler-Auffrischkur können dem Aktienkurs in den nächsten zwei bis drei Jahren helfen.

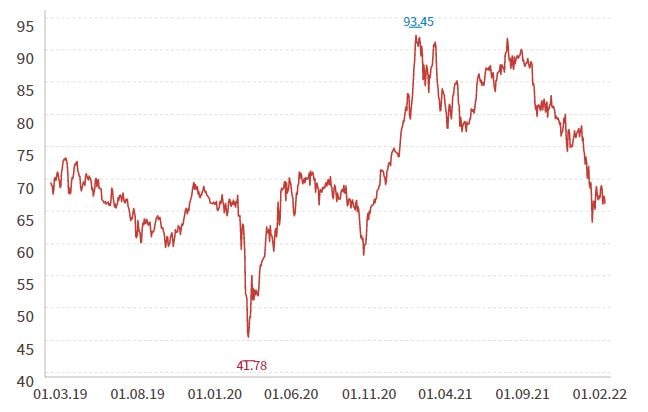

Kursverlauf des Partizipationsscheines von Schindler in den letzten drei Jahren (Quelle: cash.ch)

4) SIG Combibloc

Die Aktie des Getränke-Kartonherstellers SIG hat in diesem Jahr über ein Viertel nachgegeben und ist auf das Niveau von November 2020 zurückgefallen. SIG könnte durchaus zu den Risikoaktien gehören. Denn das Unternehmen schlug mit den Übernahmen von Evergreen in Asien und Scholle IPN in den USA, der grössten Übernahme der Firmengeschichte, einen recht aggressiven Expansionskurs ein. Die Integration von gleich zwei Firmen bringt erhöhte Risiken, dazu werden die Margen belastet. Langfristig werden sich die Übernahmen aber zweifellos positiv auf den Geschäftsgang auswirken.

Vier Schweizer Risikoaktien als Kaufchance

1) Temenos

Der Grund, weshalb Temenos nicht bei den Qualitätsaktien eingeordnet wird, ist der Kursverlauf seit 2019 und die Enttäuschungen, welche Investoren vom Bankensoftwarehersteller aus Genf immer wieder hinnehmen mussten. Jüngstes Beispiel: Die Jahreszahlen 2021, welche der Markt am Dienstag mit einem Aktienkursrückgang von über 10 Prozent quittierte. Der Titel, der sich seit drei Jahren in einem sehr volatilen Verlauf vom Rekordstand bei 184 Franken konstant zurückentwickelt hat, steht nun mit einem Kurs von knapp 100 Franken wieder beim Corona-Tiefstand im März 2020. Die Investoren-Hoffnungen ruhen auf dem Einfluss von Hauptaktionär Martin Ebner, der am Kurstrend kaum Gefallen finden wird. Ein Hoffnungszeichen ist auch, dass ein Verwaltungsrat und ein Top-Manager nach den Jahreszahlen diese Woche Aktien im Wert von über 5 Millionen Franken gekauft haben.

Kursverlauf der Temenos-Aktie in den letzten drei Jahren (Quelle: cash.ch)

2) Zur Rose

Alles wäre letztes Jahr nach dem Fahrplan der Online-Apotheke Zur Rose ausgerichtet gewesen für neue grosse Umsatz-Quellen im Hoffnungsmarkt Deutschland. Doch die deutschen Behörden verschoben im Dezember die obligatorische Einführung von E-Rezepten landesweit auf unbestimmte Zeit. Berichte, wonach die Qualitätskriterien für die Testphase dieser E-Rezepte nach wie vor nicht erfüllt seien, setzen der Aktie immer wieder heftig zu. Das Minus in den letzten zwölf Monaten beträgt über 60 Prozent, die Aktie notiert nun auf dem Stand von Juni 2020. Eigentlich spielt die Zukunft für Zur Rose, aber die Risiken vor allem in Form von heftigen Kurs-Schwankungen bleiben. Immerhin sind die Einstiegskurse wieder erschwinglicher geworden.

3) BB Biotech

Zu den risikoreichen Investments gehören seit jeher Biotech-Aktien. Solche Titel standen im verunsicherten Marktumfeld der letzten Monate kaum auf den Kaufzetteln der Investoren. Nicht erstaunlich, dass sich die Aktien der Beteiligungsgesellschaft BB Biotech seit August über 30 Prozent verbilligt haben. Interessant dabei: Als die US-Notenbank 2015 zum ersten Mal seit neun Jahren die Leitzinsen wieder anhob, kam es bei BB Biotech im Umfeld des Zinsentscheides ebenfalls zu einem mächtigen Kursrückgang. Der dauerte damals rund ein Jahr. Das kann, muss ich so nun nicht wiederholen.

Kursverlauf der BB-Biotech-Aktie in den letzten drei Jahren (Quelle: cash.ch)

4) Softwareone

Schon vor dem Einsetzen der Skepsis gegenüber Wachstumsaktien hatte Softwareone Mühe, den Aktienkurs nachhaltig auf einem höheren Niveau zu halten. Nun notiert der Titel nach einem Rückgang von zeitweise 35 Prozent seit letztem September auf dem Stand vom März 2020 - und auch dem Niveau des Börsenganges im Herbst 2019. Das ist eine herbe Enttäuschung. Das in Stans beheimatete Unternehmen, seines Zeichens weltgrösster Wiederverkäufer von Microsoft-Produkten, ist schnell gewachsen und will pro Jahr bis zehn Übernahmen tätigen. Allein im Februar waren es schon deren zwei. Dieses nach wie vor hoheTempo löst im derzeitigen Marktumfeld nicht überall Investoren-Applaus aus. Softwareone schreibt zwar ordentlich Gewinn, muss die Profitabilität aber deutlich verbessern. Dafür soll auch der neue Finanzchef Rodolfo Savitzky sorgen, der früher in gleicher Funktion bei Lonza tätig war.