Anfang Oktober ging Sandoz an die Börse. Mit Pauken und Trompeten, wie sich das für ein IPO gehört. Spekulationen über den Preis, die Grösse und die Folgen für die Schweizer Indizes gingen dem Börsendebüt voraus. Keine zwei Wochen später tauchte Sandoz erneut am Schweizer Kapitalmarkt auf. Dieses Mal auf dem Bondmarkt und somit weitgehend unbemerkt von der breiten Öffentlichkeit.

Wie das üblich ist, ging die Information über die Emission erst am selben Morgen heraus. Zwei Stunden später waren Sandoz-Bonds im Wert von 750 Millionen Franken verkauft. Selbst in Schweizer Medien ist kaum eine Nachricht über den Deal zu finden.

Genauso still und unbemerkt ist der Markt für Schweizer Obligationen wieder zum Leben erwacht – und das ist kein Nebenschauplatz, sondern eine zentrale Finanzierungsquelle für den Staat, die Kantone und die Privatwirtschaft. Unablässig werden neue Schweizer Obligationen emittiert. Im Oktober holte sich Amag 310 Millionen Franken, Bell Food 270 Millionen und Nestlé in drei Tranchen gleich 580 Millionen ab.

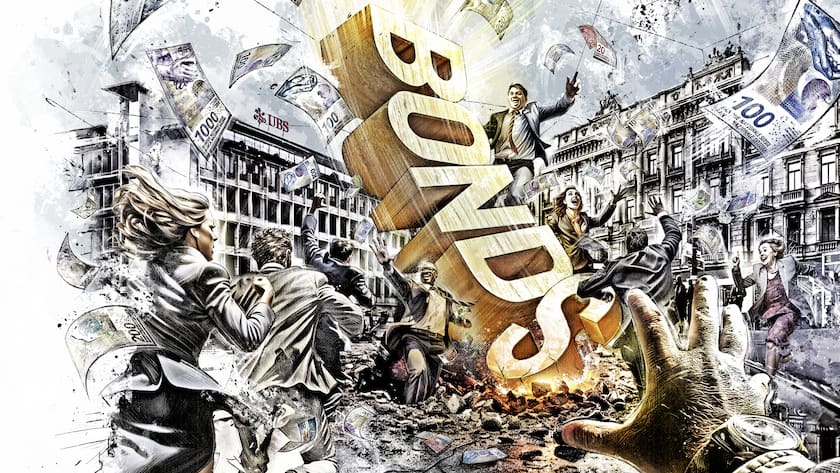

UBS Switzerland stellte in zwei Tranchen ihre ersten Covered Bonds mit einem Gesamtvolumen von 820 Millionen zum Verkauf. "In diesem Jahr ist extrem viel neues Material auf den Markt gekommen", freut sich Markus Thöny, Head of Swiss Fixed Income bei Lombard Odier IM. Mit dem Emissionsreigen wurde das Vorjahresniveau von knapp 70 Milliarden Franken bereits im Oktober übertroffen. Die Bondmärkte blühen auf.

Jahrelang haben die ultratiefen Zinsen Geldgeber ferngehalten und den Schweizer Bondmarkt regelrecht gelähmt. Robert Horat, Direktor der Pfandbriefbank, erinnert sich an den August 2019, als nicht einmal mehr mit einer 30-jährigen Laufzeit eine positive Verfallsrendite zu erzielen war. "Das war eine verrückte Zeit", sagt er heute. Nur wenige Investoren waren noch auf den Bondmärkten aktiv.

Selbst die in der Schweiz dominierende Käuferschicht der Pensionskassen suchte, soweit es das Reglement erlaubte, nach Alternativen.

Risiken werden wieder entschädigt

Mit dem Anstieg der Zinsen von minus 0,75 auf plus 1,75 Prozent kehrte die Normalität an die Bondmärkte zurück. Die Coupons und Verfallsrenditen sind zwar immer noch nicht übertrieben hoch, entschädigen aber zumindest wieder für Risiken. Die jährliche Rendite bei zehnjährigen "Eidgenossen" liegt bei etwas über einem Prozent, jüngst auf den Markt gekommene zehnjährige Pfandbriefe bieten 1,75 Prozent, zwei oder drei Jahre laufende Unternehmensanleihen aus dem Qualitätssegment zwischen 2 und 2,6 Prozent.

Michael Wölfle, Leiter Debt Capital Markets, ZKB: «Bonds gewinnen im Vergleich zu anderen Anlageklassen an Anziehungskraft.»

Die Attraktivität der Festverzinslichen stieg zuletzt im Vergleich zu anderen Anlageklassen. Mit den höheren Kosten für die Finanzierungen und Hypotheken rechnen sich immer weniger Immobilienprojekte. Nach der Erholung im ersten Halbjahr sind die Erwartungen an den Aktienmärkten geschrumpft. Die Konjunktur schwächelt und lastet auf Gewinnen und Dividenden. "Das alles führt dazu, dass die Assetklasse Bonds an Anziehungskraft gewinnt", sagt Michael Wölfle, Leiter Debt Capital Markets bei der ZKB.

So kehren Pensionskassen von den Immobilienoder Private-Equity- an die Obli-Märkte zurück. Nicht von jetzt auf gleich, sondern Schritt für Schritt, da viel Geld in den häufig illiquiden Anlagen gebunden ist. Bonds sind ihr vertrautes Terrain, in das sie nicht zuletzt wegen der guten Planbarkeit der Geldflüsse von jeher investieren. "Pensionskassen und Fixed Income sind ein natürlicher Match", weiss Andreas Tocchio, Head of Swiss Franc Debt Syndicate bei der UBS.

Auch Versicherungen legen sich wieder "Eidgenossen" mit langen Laufzeiten in die Depots, um weit in der Zukunft anfallende Verpflichtungen abzu sichern. Selbst Amateure werden wieder aktiv. "Bei Renditen über zwei Prozent kehren die Privatanleger in den Obligationenmarkt zurück", sagt Alexander Seiler, Leiter Wertschriften bei Raiffeisen.

Für den hiesigen Privatanleger ein vertrautes Terrain. "Schweizer Anleger investieren traditionell gerne in Obligationen. Die Anlage gilt zwar als etwas langweilig, wird aber als sicheres Investment geschätzt", sagt Seiler. Beliebt sind Namen, die Anleger aus dem Alltag kennen, wie Nestlé, Roche oder Amag. Typischerweise lasse sie der Schweizer Anleger nach dem Kauf bis zum Verfall im Depot liegen. In der Fachsprache ist von "Hold to Maturity" die Rede.

Diese Strategie ist nicht nur beim Retailpublikum verbreitet. Pensionskassen oder Vermögensverwalter verkaufen meist nur bei einer Verschlechterung des Ratings und einem Abrutschen in den Ramschbereich. Selbst bei einem Wechsel in der Asset Allocation werden, soweit möglich, keine Bonds verkauft, sondern Neugelder benutzt. "Die Schweiz ist ein klassischer Buy-and-Hold-Markt", weiss Bond-Experte Michael Wölfle von der ZKB.

Institutionelle Anleger wie Pensionskassen oder Fonds decken sich mit Anleihen meist im Zuge der Emission, also am Primärmarkt, ein. Anders als an den Sekundärmärkten lassen sich dort grössere Pakete erstehen. In der Schweiz umfassen die Emissionen mindestens 100 Millionen Franken. Ab diesem Niveau erfolgt die Aufnahme in den Swiss Bond Index (SBI), der von ETFs nachgebildet wird.

Der allergrösste Teil der Emissionen hat in der Schweiz ein Volumen zwischen 150 und 250 Millionen. Um Käuferschaft anzulocken, werden die Papiere mit einer Emissionsprämie angeboten. Binnen Stunden werden sie am Markt platziert. Die Kurzfristigkeit soll Arbitrage-Handel verhindern.

Anteil der CS wird aufgeteilt

Durch den Niedergang der Credit Suisse hat sich das Feld der Akteure, die im Hintergrund als Lead Manager aktiv sind, verändert. "Die CS hat den Schweizer Emissionsmarkt über Dekaden dominiert mit hoher Qualität und grossem Commitment", sagt Alexander Seiler. Gemeinsam mit der UBS wurden 60 Prozent der Transaktionen gestemmt. Die UBS wird den CS-Anteil nicht komplett aufsaugen. Die Emittenten brauchen Sicherheit und wollen nicht nur von einem Bookrunner erzählt bekommen, ob eine Emission funktioniert oder nicht. Laut einem Experten dürfte sich die UBS bei Anleihenemissionen in der Schweiz einen Marktanteil von rund 40 Prozent sichern.

Markus Thöny, Head of Swiss Fixed Income, Lombard Odier IM: «In diesem Jahr ist extrem viel neues Material auf den Markt gekommen.»

Der Rest des Kuchens wird anderweitig verteilt. Die ZKB wird die neue Nummer zwei und im Emissionsgeschäft eine grössere Rolle spielen. Auch die Kantonalbanken von Luzern und Basel treten jüngst aktiver auf. "Es gibt aktuell einige, welche die veränderte Ausgangslage zu ihrem Vorteil nutzen wollen. Auch wir beabsichtigen, das Kapitalmarktgeschäft weiter auszubauen", sagt Micha Peier. Er ist Teil eines erfahrenen zehnköpfigen Anleihenteams, das vor Kurzem von der CS zur Bank J. Safra Sarasin wechselte.

Zu den Profiteuren des Wegfalls der CS werden auch ausländische Banken gezählt. Seit Jahren sind BNP Paribas, Deutsche Bank und Commerzbank am Schweizer Markt aktiv. Fokussiert sind sie auf das Auslandsegment, dem bis 2010 dominierenden Teil des Marktes. Damals wurden von ausländischen Firmen und Organisationen jährlich Bonds mit einem Volumen von rund 70 Milliarden emittiert. 2023 werden es wohl 25 bis 30 Milliarden sein.

Im Oktober war die Autoindustrie mit Toyota und Mercedes prominent vertreten. Auch die Eisenbahngesellschaft Südkoreas lieh sich am Schweizer Markt Geld. Besonders beliebt ist die Schweiz bei kanadischen Banken wie der Toronto Dominion Bank oder der Royal Bank of Canada. Covered Bonds sind ein beliebtes Format. Waren es früher Supranationals wie die Europäische Investitionsbank (EIB), sind nun die kanadischen Finanzinstitute die grössten ausländischen Emittenten.

In die Schweiz kommen Emittenten, weil sie sich hier im Vergleich zu anderen Währungen günstiger finanzieren. Anziehend wirken zudem ein von den Emissionsbanken garantierter Preis und ein fixes Abnahmevolumen. Auch sind die Bondmärkte in der Eurozone gesättigt. "Weil sich die EZB seit einiger Zeit als Käufer zurückhält, steigen dort die Kosten. Europäische Firmen schauen sich wieder vermehrt in der Schweiz um", sagt Raiffeisen-Experte Seiler.

Bei den Emissionen sind Ausländer in der Schweiz aktiv, als Investoren weniger. "Ein Hemmschuh ist die Verrechnungssteuer von 35 Prozent", weiss Michael Wölfle von der ZKB. Für viele ausländische Investoren sei der administrative Aufwand für die Rückforderung dieser Steuer schlicht zu hoch.

Hinzu kommt ein für Grossanleger überschaubares Angebot an den Sekundärmärkten. "Die Liquidität ist auf dem deutlich grösseren europäischen Anleihenmarkt viel höher. Dort können professionelle Grossanleger wie etwa Hedgefonds grosse Blöcke bewegen. Dagegen ist der Schweizer Kapitalmarkt verhältnismässig klein", sagt Micha Peier. Selbst bei Staatsanleihen ist das Angebot in der Schweiz nicht riesig. Durch die geringe Verschuldung ist der Bedarf gering und Schweizer Staatsanleihen somit ein rares Gut. Das im Vergleich zur Nachfrage kleine Angebot drückt auf die Renditen.

Für den Kleinanleger sind "Eidgenossen" mit einer Rendite von rund einem Prozent meist ohnehin nicht das passende Investment. Im als besonders sicher geltenden AAA-Segment sind Schweizer Pfandbriefe mit einem Aufschlag von rund 50 Basispunkten die lukrativere Wahl. Banken refinanzieren über diese Produkte ihr Hypothekargeschäft.

Durch die Pfandbriefzentrale der Kantonalbanken und die Pfandbriefbank der übrigen Banken (Raiffeisen, UBS usw.) kommen monatlich neue, grosse Emissionen auf den Markt. "Die Titel sind nicht nur äusserst sicher, sondern auch in grossen Volumen und in einer hohen Zahl Serien am Kapitalmarkt", sagt Pfandbriefbank-CEO Robert Horat. Dadurch entstehen eine sehr gute Marktliquidität und kleinere Geld-Brief-Spannen. "Sollte ein Anleger also einmal eine Position vor Verfall verkaufen müssen, dann bekommt er wenigstens einen vernünftigen Preis gestellt", so Horat. Grosse Risiken sehen Experten selbst bei einer Korrektur der Immobilienpreise nicht.

"Bei einer massiven Immobilienkrise würden wohl die Spreads leiden, aber durch die Mehrfachsicherung ist das Risiko für einen Zahlungsausfall sehr gering", sagt Christoph Amiet, Anleihenfondsmanager bei der LUKB. Vielsagend ist, dass es selbst bei griechischen Pfandbriefen in der Eurokrise zu keinen Ausfällen kam.Wohl fühlen sich Schweizer Investoren traditionell mit Unternehmensanleihen. Ob aus- oder inländische Emittenten, ist in den Augen von Fondsmanager Thöny für den Erfolg nicht relevant. Entscheidend seien das Zins- und das Kreditrisiko, also im Wesentlichen das Rating. Die Zinsrisiken erhöhen sich mit der Laufzeit. Lange Laufzeiten werden tendenziell nur von sehr soliden Schuldnern begeben.

Alexander Seiler, Leiter Wertschriften, Raiffeisen: «Die EZB hält sich als Käufer zurück. Europäische Firmen schauen sich wieder vermehrt in der Schweiz um.»

Restlaufzeiten zwischen drei und sieben Jahren gelten als ideal. Vom Kreditrisiko sei der spannendste Teil des Marktes für den Anlageprofi der Bereich A bis BBB, also Firmen, die sich im mittleren Teil des Investment-Grade-Bereichs befinden. Interessant findet Thöny dort die Finanztitel. "Gerade im BBB-Bereich haben einige Firmen wesentlich höhere Spreads als andere." Der Aufschlag auf Staatsanleihen liege dort zum Teil bei mehr als 1,2 Prozent. Nachrangige Anleihen gebe es zum Beispiel von der Glarner KB oder der Luzerner KB. Im Schnitt etwas höher sind die Renditen auch bei Immobilienfirmen wie Allreal, Aroundtown, Grand City Properties, Mobimo, Swiss Prime Site oder PSP.

Titel mit denselben Ratings entwickeln sich häufig ähnlich. Bei Anleihen steht die Negativselektion im Vordergrund. "Bei Aktien muss ich die Gewinneraktie finden, bei Obligationen Ausfälle vermeiden", sagt LUKB-Experte Christoph Amiet. Der Ausfall ist der Worst Case, im hochqualitativen Schweizer Markt jedoch eine Seltenheit. 80 Prozent des Marktes sind im Single-A-Bereich oder besser. Im laufenden Jahr kam kein einziger Bond mit einem Junk-Rating, also BB oder schlechter, auf den Markt. Doch je schlechter das Rating, desto grösser die Gefahr eines Abfalls in den Junk-Bereich. Der Bond fällt dann aus dem Index. Grossinvestoren wie passive Fonds sind zu Verkäufen gezwungen. Die Kurse brechen ein. Wer nicht bis zur Endfälligkeit halten kann, hat ein Problem.

Chance für risikobereite Anleger

Anleger, die bereit sind, Risiken einzugehen, können diese Besonderheit des Marktes nutzen und Anleihen im Non-Investment-Grade- oder Crossover-Bereich kaufen. Da viele Grossanleger dort nicht investieren können, sind die Kurse tiefer und die Coupons höher. Schwächelt die Konjunktur, können Refinanzierung und Rückzahlung von laufenden Anleihen in diesem Segment jedoch schwierig werden.

Kommt ein Emittent in Schieflage, kostet das Nerven. Solange die Anleihe nicht ausfällt, kann es dem Buy-and-Hold-Investor im Prinzip aber egal sein, wohin der Kurs der Anleihe in der Zwischenzeit geht. "Mit dem Kaufpreis ist die Rendite auf Endfälligkeit eingeloggt. Ich weiss, was ich bekomme. Wenn ich die Anleihe bis zum Schluss halte, ist jedoch auch mein Upside-Potenzial bei null", sagt Christoph Amiet.

Wenn es einen günstigen Zeitpunkt gibt, um in Anleihen zu investieren, ist es der, bevor die Zinsen sinken – genauer gesagt, bevor der Markt von Zinssenkungen ausgeht und diese einpreist. "Kommen die Zinsen zurück, ist grundsätzlich ein guter Moment, um in Obligationen zu investieren, sie steigen im Wert", so Amiet. Doch bestehe das Risiko, dass die Inflation doch nicht so stark zurückkomme, die Zinsen entgegen allen Erwartungen doch nicht sänken und die Kurse fielen. Laut der SNB gebe es angesichts der grossen Unsicherheit über die wirtschaftliche Lage keinen klar vorgezeichneten Weg für die Geldpolitik.

Michael Wölfle sieht mit Blick auf die Entwicklung am Swap-Markt in der Schweiz jedoch nur wenig Raum für signifikant höhere Zinsen. "Höchstwahrscheinlich bleiben die Zinsen auf dem Niveau, bevor sie 2024 sinken." Die Meinung des ZKB-Experten ist am Markt Konsens. Je schwächer die Konjunktur, desto mehr werden fallende Zinsen eingepreist, und die Kurse bereits emittierter Anleihen steigen. Wölfle sieht derzeit "attraktive Spreads und angesichts der kalkulierbaren Risiken ein sehr gutes Einstiegslevel". Der Run auf Bonds kann weitergehen.

Dieser Artikel erschien zuerst im Digitalangebot der Bilanz unter dem Titel: "Der Bond-Run"

1 Kommentar

Investoren die in CHF Anleihen Emissionen investieren müssen sich bewusst sein, dass mit der Zeit praktisch kein professioneller Handel mehr in diesen Produkten stattfindet. Einzig die ZKB stellt noch mit vernünftigem Size in gewissen Titel ausserbörslich Preise seit es die CS nicht mehr gibt, die ebenfalls aktiv war im Gegensatz zur UBS. Die Spreads sind jedoch vielfach unattraktiv zwischen Geld / Brief, weil zu groß, manchmal fast ein ganzer Jahreszins. Man investiert also in ein mit der Zeit praktisch illiquides Instrument an der Börse, das sicher erst am Endverfall zurückbezahlt wird.