- Die weltweit nachlassende Nachfrage nach Waren, die schwächeren Aussichten für die Rohstoffpreise und eine straffere inländische Wirtschaftspolitik dürften das Wirtschaftswachstum 2023 verlangsamen.

- Das Abklingen der Inflation könnte die Voraussetzungen für eine Konjunkturerholung im Jahr 2024 schaffen.

- Eine Abkehr von der Null-Covid-Politik in China, globale Disinflation, Stabilisierung oder Abwertung des US-Dollars sowie das Kursniveau könnten die Aktienmärkte der Schwellenländer 2023 unterstützen.

Volkswirtschaften der Schwellenländer

David Rees, Senior Emerging Markets Economist:

Es gibt mindestens drei Gründe, die dafür sprechen, dass sich das Wirtschaftswachstum in den Schwellenländern 2023 abschwächen wird.

Erstens gehen wir davon aus, dass die USA der Eurozone und Grossbritannien in die Rezession folgen werden, was bedeutet, dass die weltweite Güternachfrage wahrscheinlich sinken wird. Das ist insbesondere für kleine, offene Volkswirtschaften in Asien, Mittel- und Osteuropa sowie Mexiko eine Gefahr, da sie für das Wachstum auf Exporte angewiesen sind.

Zweitens könnte durch die Wiedereröffnung von Chinas Volkswirtschaft die Nachfrage nach Bodenschätzen zwar zunehmen, aber das langsamere globale Wachstum dürfte die Rohstoffpreise belasten. Dies deutet zumindest darauf hin, dass sich die Handelsbedingungen in den rohstoffexportierenden Schwellenländern nicht in dem Masse verbessern werden, wie es für die Ankurbelung des Wachstums allgemein erforderlich ist. Und es besteht das Risiko, dass sich diese Entwicklung gegenteilig auswirkt.

Drittens wird die strengere Wirtschaftspolitik im Inland das Wachstum zunehmend belasten. Durch eine Straffung der Fiskalpolitik versuchen die Regierungen, den Schaden zu beheben, der den Staatshaushalten während des Ausbruchs von Covid-19 zugefügt wurde. Währenddessen wird die zeitverzögerte Wirkung früherer grosser Zinserhöhungen die Nachfrage dämpfen. Zudem ist es möglich, dass die Zinsen in Teilen Asiens, Mittel- und Osteuropas aufgrund schlechterer Zahlungsbilanzpositionen steigen, wenn die Finanzlage weltweit härter wird.

Die gute Nachricht ist jedoch, dass die Inflation in den Schwellenländern ihren Höhepunkt bald erreicht haben und im Laufe des Jahres 2023 zurückgehen dürfte. Als Folge des Einmarsches Russlands in die Ukraine Anfang 2022 stiegen die Rohstoffpreise an. Sie werden jedoch fallen, wenn sich die Basiseffekte der Nahrungsmittel- und Energieinflation verbessern. Die Kombination aus einer strafferen Wirtschaftspolitik und langsameren Wachstum wird letztlich den Druck auf die Kerninflation verringern.

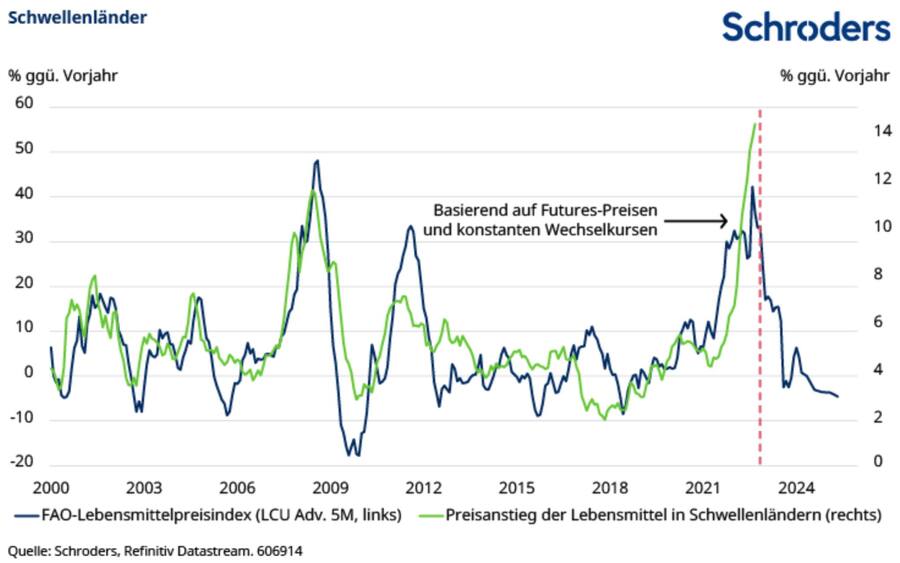

Abbildung 1: Preisbeschleunigung in Schwellenländern wird 2023 abgebremst

Die nachlassende Inflation reduziert den Druck auf die Realeinkommen. Voraussichtlich ermöglicht dies einigen Zentralbanken, insbesondere in Lateinamerika, die Zinssätze in der zweiten Jahreshälfte wieder zu senken. Dies sollte den Weg für eine Konjunkturerholung im Jahr 2024 ebenen.

Aktien von Schwellenländern

Tom Wilson, Leiter Emerging Market Equities:

Die potenzielle Unterstützung der Aktienmärkte in den Schwellenmärkten im Jahr 2023 beruht auf vier Faktoren:

- Eine Abkehr von der Null-Covid-Politik in China

- Globale Disinflation

- Stabilisierung oder Abwertung des US-Dollars

- Bewertungen, die inzwischen schwache kurzfristige Ertragserwartungen einpreisen

China: Potenzial für Wirtschaftserholung

In China könnte es zu einer Konjunkturerholung kommen. Infolge der Null-Covid-Politik und den Schwierigkeiten des Immobiliensektors geriet Chinas Volkswirtschaft unter Druck. Vor allem Ersteres hat sich auf die Wirtschaftstätigkeit ausgewirkt und die Wirkung der geldpolitischen Unterstützung beeinträchtigt. China scheint nun zu einem endemischen Ansatz im Umgang mit dem Virus überzugehen. Durch neue, im Inland hergestellte Impfstoffe soll die Impfrate einen Schub erhalten. Der Übergang von der Pandemie zur Endemie wird eine Infektionswelle auslösen, aber das Risiko eines anhaltenden Makrodrucks erheblich verringern.

Was den Immobiliensektor betrifft, so führten die bisherige harte Gangart gegen Covid und die strengen Vorschriften bezüglich der Verschuldung von Bauträgern zu einer Vertrauenskrise und einem deutlichen Rückgang der Verkäufe im Jahr 2022. Das Problem lässt sich nicht einfach lösen, aber die Behörden erhöhen schrittweise die politische Unterstützung.

Unverändert Gegenwind: Das schwache globale Wachstum wird sich 2023 auf die Exportzahlen niederschlagen. Gleichzeitig wird der Übergang von Covid zu einer endemischen Krankheit Infektionswellen auslösen, bis die Herdenimmunität erreicht wird. Konsum und Immobilien befinden sich mittlerweile auf einem niedrigen Niveau. Zudem gibt die Abkehr von der Null-Covid-Politik dem Markt mehr Vertrauen in eine Konjunkturerholung.

Disinflation könnte Greenback abschwächen

Wir gehen im Verlauf von 2023 von einer Disinflation aus (Verringerung des Anstiegs der Inflationsrate). Wenn steigende Zinsen in den Schwellenländern auf diese Disinflation treffen, wird das die Währungen der Schwellenländer unterstützen, die im Grossen und Ganzen günstig erscheinen. Der reale effektive Wechselkurs des US-Dollars, d. h. sein Wert verglichen mit einem gewichteten Durchschnitt mehrerer anderer Währungen, ist historisch gesehen hoch. Er könnte noch weiter nachgeben, wenn die Überzeugung wächst, dass die US-Notenbank die Inflation erfolgreich bekämpft und die erwarteten Zinsanhebungen ihren Höhepunkt erreicht haben. Ein schwächerer US-Dollar dürfte den Währungen der Schwellenländer zugute kommen und den Druck auf deren Zentralbanken und Finanzierungsbedingungen verringern.

Relativ günstige Bewertungen

Die Wachstumsaussichten weltweit für 2023 sind schlecht, und die Entwicklung von Inflation und Zinssätzen bleibt fraglich. Die Bewertungen spiegeln jedoch schwache Ertragsaussichten wider. Ungewissheit und kurzfristiger Druck auf die Unternehmensgewinne können Anlagechancen eröffnen. Wir haben damit begonnen, Barmittel in Aktien umzuschichten, die unserer Meinung nach jetzt attraktive Einstiegspunkte bieten. Insbesondere haben wir unsere Positionen in Technologieunternehmen in Südkorea und Taiwan aufgestockt, die ein gutes strukturelles Wachstum aufweisen. Im historischen Vergleich sind die Aktienbewertungen weitgehend günstig. Eine Erholung der Schwellenländerwährung würdezudem die Renditen für US-Dollar-Anleger verbessern.

Mögliche Anlagechancen in den kommenden Monaten

Aufgrund der schwachen und unsicheren Wirtschaftsaussichten für 2023 dürfte die Volatilität in nächster Zeit erhöht bleiben. Zumal auch eine Reihe von Risiken weiterhin bestehen, nicht zuletzt die geopolitischen Spannungen zwischen den USA und China. Doch die Marktteilnehmer blicken auch nach vorne. Die Bewertungen haben sich verbessert, die Gewinnerwartungen wurden angepasst und auch die Währungen sind allgemein günstig. Das Jahr 2023 könnte den Höhepunkt des geldpolitischen Zyklus bilden und 2024 könnten sich die wirtschaftlichen Bedingungen verbessern. In letzter Zeit haben die Märkte bereits wieder angezogen, doch Anleger sollten weiter Ausschau nach Möglichkeiten halten, um in den kommenden Monaten ihre Positionen zu erhöhen.

Wichtige Informationen: Bei dieser Mitteilung handelt es sich um Marketingmaterial. Die Einschätzungen und Meinungen in diesem Dokument geben die Auffassung des Autors bzw. der Autoren auf dieser Seite wieder und stimmen nicht zwangsläufig mit Ansichten überein, die in anderen Veröffentlichungen, Strategien oder Fonds von Schroders zum Ausdruck kommen. Dieses Material dient ausschliesslich zu Informationszwecken und ist in keiner Hinsicht als Werbematerial gedacht. Das Dokument stellt weder ein Angebot noch eine Aufforderung zum Kauf oder Verkauf eines Finanzinstruments dar. Es ist weder als Beratung in buchhalterischen, rechtlichen oder steuerlichen Fragen noch als Anlageempfehlung gedacht und sollte nicht für diese Zwecke genutzt werden. Die Ansichten und Informationen in diesem Dokument sollten nicht als Grundlage für einzelne Anlage- und/oder strategische Entscheidungen dienen. Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für künftige Ergebnisse. Der Wert einer Anlage kann sowohl steigen als auch fallen und ist nicht garantiert. Alle Anlagen sind mit Risiken verbunden. Dazu gehört unter anderem der mögliche Verlust des investierten Kapitals. Die hierin aufgeführten Informationen gelten als zuverlässig. Schroders garantiert jedoch nicht deren Vollständigkeit oder Richtigkeit. Einige der hierin enthaltenen Informationen stammen aus externen Quellen, die von uns als zuverlässig erachtet werden. Für Fehler oder Meinungen Dritter wird keine Verantwortung übernommen. Darüber hinaus können sich diese Daten im Einklang mit den Marktbedingungen ändern. Dies schliesst jedoch keine Verpflichtung oder Haftung aus, die Schroders gegenüber seinen Kunden gemäss etwaig geltender aufsichtsrechtlicher Vorschriften wahrnimmt. Die aufgeführten Regionen/Sektoren dienen nur zur Veranschaulichung und stellen keine Empfehlung zum Kauf oder Verkauf dar. Die im vorliegenden Dokument geäusserten Meinungen enthalten einige Prognosen. Unseres Erachtens stützen sich unsere Erwartungen und Überzeugungen auf plausible Annahmen, die unserem derzeitigen Wissensstand entsprechen. Es gibt jedoch keine Garantie, dass sich etwaige Prognosen oder Meinungen als richtig erweisen. Diese Einschätzungen oder Meinungen können sich ändern. Herausgeber dieses Dokuments: Schroder Investment Management Limited, 1 London Wall Place, London EC2Y 5AU, Grossbritannien. Registriert in England unter der Nr. 1893220. Zugelassen und beaufsichtigt durch die Financial Conduct Authority.