Zu Beginn des neuen Jahres – und nach der jüngsten Erholung an den Aktienmärkten – ist die Frage berechtigt, ob wir die Aktienmärkte positiver sehen können. Haben wir gerade einen Bärenmarkt innerhalb eines Bullenmarkts erlebt? Oder befinden wir uns in einem längeren Bärenmarkt mit einigen zwischenzeitlichen Bullenphasen?

Unserer Meinung nach ist Letzteres der Fall. Wir sollten uns nicht von den jüngsten Verbesserungen der Wirtschaftsdaten täuschen lassen, die Aktien einen gewissen Auftrieb verliehen. Zwar waren die jüngsten Inflationswerte niedriger, jedoch sind sie immer noch erhöht und machen eine weitere geldpolitische Straffung erforderlich. Die Zinskurve in den USA hat sich invertiert, was – wenn dieser Trend anhält – im Allgemeinen eine verlässliche Prognose für eine Rezession ist. Tatsächlich erwarten die meisten Ökonomen, dass die grossen westlichen Volkswirtschaften in eine Rezession abrutschen werden: Europa Anfang 2023 und die USA etwa Mitte des Jahres.

Aus dieser Sicht ist es also zu früh, das Aktienengagement zu erhöhen. Die Aktienmärkte erreichen in der Regel zu Beginn einer Rezession ihren Tiefpunkt, wenn die Wirtschaftsdaten am schlechtesten sind. Geduldige Anleger sollten daher auf eine bessere Kaufgelegenheit warten. Auch wenn die aktuelle Aktienmarkterholung, die im Oktober begonnen hat, noch etwas länger andauern könnte (da die Märkte zum Jahresende meist besser gestimmt sind), würden wir Anlageportfolios etwas defensiver positionieren.

Attraktivität von Schweizer Aktien

Der Schweizer Aktienmarkt weist defensive Eigenschaften auf. Dies gilt aus Top-down-Perspektive angesichts des hohen Gewichts der Gesundheits- und Basiskonsumgütersektoren in Schweizer Indizes. Aber auch aus Bottom-up-Perspektive ist dies der Fall: Wir gehen davon aus, dass rund 13 der 20 Titel im Swiss Market Index im Jahr 2023 den Sturm gut überstehen und einen Gewinn pro Aktie erzielen werden, der in etwa auf oder über dem Vorjahresniveau liegt.

Wir können dies sogar noch ausweiten und einen ähnlichen Anteil von Unternehmen im 30 Titel umfassenden Mid-Cap-Massstab, dem SMI Mid Index (SMIM), identifizieren, der das Vorjahresniveau des Gewinns pro Aktie halten oder steigern sollte.

Natürlich gibt es keine Garantie dafür, dass jede Aktie erfolgreich ist. Wir haben im Jahr 2022 genug Gewinnwarnungen gesehen, um vorsichtig zu bleiben, was die Fähigkeit der einzelnen Unternehmen betrifft, steigende Kosten weiterzugeben. Aus heutiger Sicht und mit Blick auf die Geschäftskatalysatoren wäre dieser Ausblick jedoch nur in einer scharfen, tiefen Rezession gefährdet. In einem milden rezessiven Umfeld dürften Schweizer Unternehmen im Grossen und Ganzen eine gewisse Widerstandsfähigkeit aufweisen.

An Schweizer Unternehmen gefällt uns nicht nur die Defensivität. Wir erwarten auch, dass sie dank ihrer Führungspositionen und ihrer internationalen geografischen Diversifizierung langfristig besser abschneiden werden.

Zu Schweizer börsennotierten Unternehmen zählen relativ viele internationale Marktführer. Das prominenteste Beispiel ist Nestlé, der weltgrösste Lebensmittelhersteller, der in vielen Unterkategorien des Ernährungsmarktes eine führende Position einnimmt.

Unter den börsennotierten Schweizer Unternehmen gibt es viele kleine und mittlere "Nestlé-Äquivalente" – beispielsweise in typischeren Schweizer Sektoren wie Uhren (Swatch und Richemont), Schokolade (Lindt & Sprüngli und Barry Callebaut) und Banken (UBS). Aber es gibt sie auch in weniger offensichtlichen Bereichen wie Computergeräten (Logitech), Bauzusatzstoffen (Sika) oder Frachtlogistik (Kühne & Nagel), um nur einige zu nennen.

Wie Nestlé haben diese Firmen meist nur einen kleinen Heimatmarkt. Sie hätten die Verkaufszahlen, die sie heute generieren, nicht, wenn sie sich nur auf ihre inländischen Chancen konzentriert hätten. Dies hat zwei Implikationen. Erstens müssen sie wettbewerbsfähig sein, um international erfolgreich zu sein. Zweitens sind ihre Einnahmen und Gewinne normalerweise über viele Regionen verteilt. Diese beiden Aspekte sind vielversprechend, was die zukünftige Rentabilität und Widerstandsfähigkeit dieser Unternehmen betrifft.

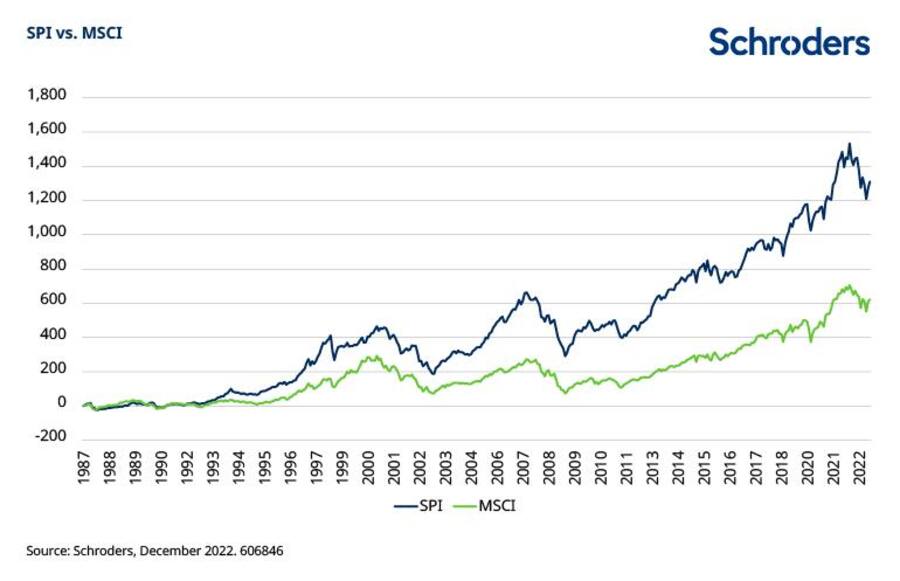

Seit Mai 1987 haben Schweizer Aktien, gemessen an der Gesamtrendite des Swiss Performance Index (SPI), eine jährliche Wertentwicklung von 7,72 % erzielt. Internationale Aktien hingegen sind, gemessen an der Gesamtrendite des MSCI World, um 5,71 % gestiegen. Dies bedeutet eine bessere Rendite für Schweizer Aktien von rund 2 Prozentpunkten (beide Renditen werden in Schweizer Franken berechnet).

Wichtige Informationen: Bei dieser Mitteilung handelt es sich um Marketingmaterial. Die Einschätzungen und Meinungen in diesem Dokument geben die Auffassung des Autors bzw. der Autoren auf dieser Seite wieder und stimmen nicht zwangsläufig mit Ansichten überein, die in anderen Veröffentlichungen, Strategien oder Fonds von Schroders zum Ausdruck kommen. Dieses Material dient ausschliesslich zu Informationszwecken und ist in keiner Hinsicht als Werbematerial gedacht. Das Dokument stellt weder ein Angebot noch eine Aufforderung zum Kauf oder Verkauf eines Finanzinstruments dar. Es ist weder als Beratung in buchhalterischen, rechtlichen oder steuerlichen Fragen noch als Anlageempfehlung gedacht und sollte nicht für diese Zwecke genutzt werden. Die Ansichten und Informationen in diesem Dokument sollten nicht als Grundlage für einzelne Anlage- und/oder strategische Entscheidungen dienen. Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für künftige Ergebnisse. Der Wert einer Anlage kann sowohl steigen als auch fallen und ist nicht garantiert. Alle Anlagen sind mit Risiken verbunden. Dazu gehört unter anderem der mögliche Verlust des investierten Kapitals. Die hierin aufgeführten Informationen gelten als zuverlässig. Schroders garantiert jedoch nicht deren Vollständigkeit oder Richtigkeit. Einige der hierin enthaltenen Informationen stammen aus externen Quellen, die von uns als zuverlässig erachtet werden. Für Fehler oder Meinungen Dritter wird keine Verantwortung übernommen. Darüber hinaus können sich diese Daten im Einklang mit den Marktbedingungen ändern. Dies schliesst jedoch keine Verpflichtung oder Haftung aus, die Schroders gegenüber seinen Kunden gemäss etwaig geltender aufsichtsrechtlicher Vorschriften wahrnimmt. Die aufgeführten Regionen/Sektoren dienen nur zur Veranschaulichung und stellen keine Empfehlung zum Kauf oder Verkauf dar. Die im vorliegenden Dokument geäusserten Meinungen enthalten einige Prognosen. Unseres Erachtens stützen sich unsere Erwartungen und Überzeugungen auf plausible Annahmen, die unserem derzeitigen Wissensstand entsprechen. Es gibt jedoch keine Garantie, dass sich etwaige Prognosen oder Meinungen als richtig erweisen. Diese Einschätzungen oder Meinungen können sich ändern. Herausgeber dieses Dokuments: Schroder Investment Management Limited, 1 London Wall Place, London EC2Y 5AU, Grossbritannien. Registriert in England unter der Nr. 1893220. Zugelassen und beaufsichtigt durch die Financial Conduct Authority.