Die US-Wirtschaft bleibt stark, gestützt von einem soliden Arbeitsmarkt, steigenden Unternehmensinvestitionen und starkem Gewinnwachstum. Die US Federal Reserve (Fed) und andere wichtige Zentralbanken haben Zinssenkungszyklen gestartet, was Finanz-Assets zusätzlichen Auftrieb gibt.

Vor diesem Hintergrund starten die Märkte 2025 inmitten einer Erholungsphase nach den Wahlen in den USA, da sich die Anleger auf unternehmensfreundliche Initiativen der neuen Trump-Regierung konzentrieren. Und während die Schlagzeilen voller guter Nachrichten über KI-Unternehmen sind, hat sich die Marktrallye still und heimlich auf andere Sektoren ausgeweitet, darunter Versorger, Gesundheitsanbieter, aber auch Small Caps.

«Die Bewertungen sind insgesamt recht hoch», sagt Aktienportfoliomanager Julian Abdey. «Deshalb habe ich versucht, die Portfolios ausgewogen zu positionieren und mich vor allem auf Marktführer in anerkannten Bereichen wie KI konzentriert, aber auch Chancen in weniger beachteten Sektoren ausgewählt.»

Chancen und Risiken

Die hohen Bewertungen sind nicht die einzigen Risiken, die Investoren 2025 beachten sollten. Die schwache Konjunktur in Europa und China könnten die Aussichten mancher Unternehmen belasten, und die anhaltenden Kriege in der Ukraine und im Nahen Osten könnten die Märkte verunsichern.

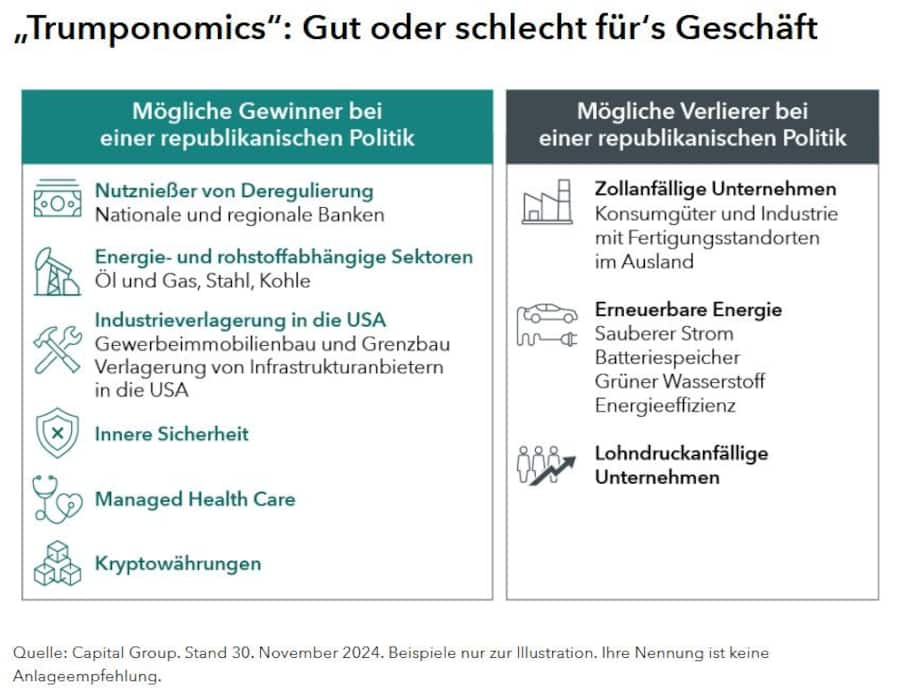

Die Politik des designierten Präsidenten Trump könnte Chancen und Risiken mit sich bringen. Günstig sind die geplanten Steuersenkungen, die steigenden Verteidigungsausgaben und die Deregulierung in einer Reihe von Sektoren wie Banken, Energie, Luftfahrt und Gesundheit.

Quelle: Capital Group. Stand 30. November 2024. Beispiele nur zur Illustration. Ihre Nennung ist keine Anlageempfehlung.

Andere Vorhaben Trumps könnten bestimmte Branchen unter Druck setzen. Die in Aussicht gestellten Zölle könnten zu ausgedehnten Handelskriegen mit den wichtigsten Handelspartnern des Landes führen und vielleicht die Inflation erneut anfachen. Ausserdem wird die neue Regierung versuchen, Subventionen für erneuerbare Energie und Elektrofahrzeuge abzuschaffen oder zu senken. Ausweisungen und Einwanderungsbeschränkungen könnten die Arbeitskosten in die Höhe treiben, was die Gewinnmargen belasten würde.

«Es wird Gewinner und Verlierer geben, aber viele seiner politischen Pläne sind komplex, und ihre Auswirkungen unklar», sagt Abdey. «Die Politik wird ja immer von Menschen gemacht. Deshalb kommt es darauf an, wer welches Amt erhält. Unterdessen konzentriere ich mich auf Trends, durch die Wachstumschancen entstehen und halte Ausschau nach Unternehmen die davon am meisten profitieren können, darunter wachstumsstarke Technologieunternehmen aber auch traditionelle Firmen aus zyklischen oder Value-Sektoren wie Versorger.»

KI könnte überschätzt, aber trotzdem grösser sein als man denkt

Die Begeisterung über das disruptive Potenzial der KI und die Technologieinvestitionen sind noch immer gross und hoch. Schätzungen zufolge werden die Tech-Riesen Amazon, Alphabet, Meta und Microsoft im Zuge ihres Kampfes um die Marktführung in den nächsten drei Jahren zusammen 500 Milliarden US-Dollar investieren. Dies erinnert an die extrem hohen

Internetinvestitionen in den späten 1990ern, während zugleich Befürchtungen aufkommen, dass das Ende des KI-Aufschwung naht.

Sowohl die Begeisterung als auch die Bedenken sind gerechtfertigt. Wir neigen nämlich dazu, Mega Trends kurzfristig zu überschätzen und langfristig zu unterschätzen. Denken Sie nur daran, dass die künftige Grösse der Märkte für PCs, Mobiltelephone, das Internet und Cloud Computing um durchschnittlich 38% unterschätzt wurden. Könnte es beim KI-Markt noch extremer sein?

«Besonders bemerkenswert an der KI ist die Breite ihrer Anwendungsmöglichkeiten», sagt Aktienportfoliomanager Mark Casey. «Weil sie so viele unterschiedliche menschliche Aufgaben übernehmen kann, halte ich den KI-Markt für unfassbar gross.»

Kurzfristig wird es vermutlich Überkapazitäten geben und Ausschweifungen, wenn Unternehmen mit KI experimentieren, um herauszufinden, ob sie ihnen einen Wettbewerbsvorteil verschaffen kann. «Wichtiger ist aber, dass vielleicht nicht genug Strom, Grundstoffe oder Anlagen für die schnelle Verbreitung der KI zur Verfügung stehen könnten, die viele Marktteilnehmer erwarten», meint Aktienportfoliomanagerin Cheryl Frank.

«Ich denke, es wird zwei KI-Zyklen geben“, fügt sie hinzu. «Zurzeit stehen wir in der Mitte eines Verbraucher-KI-Zyklus, der vermutlich nachlassen wird. Der Unternehmens-KI-Zyklus wird sich langsamer aufbauen und länger anhalten.»

Wann und wie werden sich die Multi-Millionen-Dollar-Investitionen in KI für Investoren auszahlen?

Die Antwort steckt in dem 4-stufigen «KI-Paket», das die Technologie möglich macht, sowie in der Lieferkette für KI-Infrastruktur. Das KI-Paket besteht aus Halbleitern, Cloud-Infrastruktur, grossen Sprachmodellen wie ChatGPT und Nutzeranwendungen. Chiphersteller wie NVIDIA und ASML sind auf einer der vier Stufen tätig, während Technologieriesen wie Alphabet, Microsoft und Amazon, die Marktführerschaft in mehreren Stufen anstreben.

«Auf jeder Stufe wird es Gewinner geben. Einige Unternehmen versuchen, auf zwei oder sogar drei Stufen erfolgreich zu sein», sagt Casey. «Die Frage ist, welche Unternehmen die Marktführerschaft übernehmen – und welche scheitern. Darauf konzentriere ich mich.»

Aber die neue Technologie braucht auch klassische Ressourcen wie Kupfer, Ausrüstungen und Strom. Die enorme Nachfrage nach ihnen war ein Segen für Versorger, Industrieunternehmen und Bergbaugesellschaften. «Die vier sogenannten Hyper-Scaler Alphabet, Amazon, Meta und Microsoft stecken etwa die Hälfte ihres Investitionsbudgets in Technologie und die andere Hälfte in den Kauf und den Bau möglichst vieler Datenzentren in der Nähe von verlässlichen Energiequellen und schliessen langfristige Verträge mit Energieanbietern», sagt Casey. «Das könnte auf Jahre hinaus für Investmentchancen sorgen.»

Vergessene Segmente des Aktienmarktes melden sich zu Wort

Tatsächlich sind der Ausbau der KI und andere wichtige Trends wie die Verbreitung von Elektrofahrzeugen und die Rückverlagerung von Fertigungskapazitäten in die USA Unternehmen zugutegekommen, die quasi nichts mit dem Technologiesektor zu tun haben. Und dieses Potenzial wird erkannt. In der zweiten Hälfte des Jahres 2024 weitete sich die Marktbeteiligung über den Technologiesektor hinaus aus, da Dividendenzahler, Substanzwerte und Small Caps den breiteren S&P 500 übertrafen.

Die Bedingungen für eine Fortsetzung dieser Marktverbreiterung sind gut. Die Fed lockert ihre Geldpolitik, und es besteht Aussicht auf Deregulierung für Banken, Energie- und Gesundheitsunternehmen. Hinzu kommt der zu erwartende Anstieg der Verteidigungsausgaben unter der Trump-Administration. Beispielsweise bestellte das US-Handelsministerium im November bei dem internationale Rüstungsunternehmen BAE Systems Halbleiter für den Einsatz in Flugzeugen und Satelliten.

Weniger Regulierung und möglicherweise niedrigere Steuern könnten bei mehreren Dividendenzahlern Cashflows freisetzen, sodass sie mehr ausschütten können. Hinzu kommen langfristige Trends wie die Rückführung von Fertigungskapazitäten in die USA und der Bau von KI-Datenzentren. Sie werden die Stromnachfrage in die Höhe treiben. Beispielsweise prognostiziert CenterPoint Energy eine starkes Gewinnwachstum im Jahr 2025, weil die Nachfrage nach Strom und Gas in Texas so enorm hoch ist.

«Ich halte Ausschau nach Anlagen in Dividendenzahler, die vom Markt abgehängt wurden», sagt Frank. «Dazu zählen vergessene Pharmaunternehmen oder Arzneimittelhersteller, die keine Abnehmpillen anbieten, Versorger, ausgewählte Banken und Verteidigungsunternehmen.»

Starke Markttrends kommen auch Small Caps zugute

Einige Trends, von denen die grossen Konzerne profitieren, sind auch günstig für Small Caps, also für Unternehmen mit höchstens 6 Milliarden Marktkapitalisierung. Beispiele sind Comfort Systems, ein Hersteller von Heizungs- und Lüftungssystemen und Modine, das Kühlsysteme vor allem für Datenzentren produziert. Beide verzeichneten einen enormen Nachfrageanstieg.

Während die Markterträge in den letzten Jahren vornehmlich auf Technologieriesen entfielen, waren die Bewertungen von Small Caps im Vergleich zu Large Caps fast so niedrig wie seit 20 Jahren nicht mehr.

«Die Bewertungsverzerrungen zwischen Small Caps und Large Caps sind so stark wie noch nie», sagt Abdey. «Viele innovative Unternehmen, die von weithin bekannten Themen profitieren, sind im Vergleich zu grösseren Unternehmen sehr vernünftig bewertet. Ich gehe davon aus, dass bestimmte Small Caps ein Comeback feiern werden.»

Investitions-Superzyklus nicht nur in den USA

Die Masse an Trends, die einem Investitions-Superzyklus in den USA Tür und Tor öffnet, kommt auch klugen europäischen Industrieunternehmen zugute.

Die Zahl der Flugpassagiere ist mittlerweile höher als vor COVID, sodass die Nachfrage nach kommerziellen Flugzeugen steigt. Die Aufträge von Airbus, das zu den beiden wichtigsten Flugzeugherstellern weltweit zählt beschäftigen das Unternehmen auf Jahre hinaus.

Die Umsätze des in seiner Branche führenden französischen Unternehmens Schneider Electric sind im 3. Quartal 2024 zweistellig gestiegen. Die meisten Aufträge standen im Zusammenhang mit dem Bau von Datenzentren auf der ganzen Welt, der die Nachfrage nach Spezialausrüstung in die Höhe treibt.

In der Baubranche werden zunehmend nachhaltige Materialien gewünscht, die für mehr Energieeffizienz sorgen und Kosten senken. Davon profitiert der Chemikalienhersteller Sika aus der Schweiz. Das Unternehmen ist ein einem fragmentierten Markt tätig und versucht durch Grössenvorteile Marktanteile zu gewinnen.

«Diese Trends sorgen auf Jahrzehnte für Investmentchancen, und wir stehen erst am Anfang», sagte Portfoliomanagerin Lara Pellini. «In Europa haben leistungsfähige Industrieunternehmen ihren Sitz, die in Bereichen Fuss fassen, die weltweit langfristiges Wachstum in Aussicht stellen.»

Im kommenden Jahr ist Ausgewogenheit Pflicht

Es gibt gute Gründe, für 2025 eine gute Aktienentwicklung zu erwarten. Die Verbreitung der künstlichen Intelligenz, die Fortschritte bei bahnbrechenden Therapien im Gesundheitssektor und ein weltweiter Investitions-Superzyklus sind nur einige der Trends, von denen gut geführte Unternehmen auf der ganzen Welt profitieren können. Aber es gibt auch Risiken, darunter die hohen Bewertungen vieler Aktien und die Gefahr von belastenden Handelskonflikten.

«Ganz wichtig für Investoren ist, langfristig zu denken, seine Aktien sorgfältig auszuwählen und darauf zu achten, dass die Portfolios ausgewogen sind“, sagt Frank abschliessend. «Ich denke, dass man voll investiert bleiben muss, aber ich setze auf Diversifikation und versuche, keinen Trend zu stark zu gewichten.»

Julian Abdey ist Aktienportfoliomanager und hat 28 Jahre Investmenterfahrung (Stand 31. Dezember 2023). Er hat einen MBA von der Stanford Graduate School of Business und einen Bachelor in Volkswirtschaft von der Universität Cambridge.

Mark L. Casey ist Aktienportfoliomanager und hat 23 Jahre Investmenterfahrung (Stand 31. Dezember 2023). Er hat einen MBA von der Harvard University und einen Bachelor von der Yale University.

Cheryl E. Frank ist Aktienportfoliomanagerin und hat 26 Jahre Investmenterfahrung (Stand 31. Dezember 2023). Sie hat einen MBA von der Stanford University und einen Bachelor von der Harvard University.