Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv. Schauen Sie sich doch auch das Tracker Zertifikat auf die Schweizer Aktienfavoriten des cash Insider an.

+++

Auch bei uns am Schweizer Aktienmarkt steht jeweils der dritte Freitag im Monat im Zeichen des Derivatverfalls. Alle drei Monate – nämlich im März, Juni, September und Dezember – verfallen sowohl Aktien- und Indexoptionen als auch Index-Futures. Weil stärkere Kursausschläge an der Tagesordnung sind, spricht man dann in Börsenkreisen auch vom "grossen Hexensabbat".

Neben starken Kursausschlägen und der teils völlig willkürlichen Preisfindung zeichnet den grossen Derivatverfall eine weitere Eigenschaft aus: In den Tagen davor und danach wechseln ausserbörslich millionenschwere Aktienpakete den Besitzer. Dieses Phänomen war auch diese Woche wieder zu beobachten – etwa bei den drei Schwergewichten Nestlé, Roche und Novartis oder Richemont. Beim diesjährigen SMI-Überflieger ging am Dienstag ausserbörslich ein knapp 800'000 Aktien starker Block um. Und das in bloss einer Transaktion, wohlverstanden.

| Börsenexzesse am Laufmeter: Diese drei Aktien bringen die Überhitzung auf den Punkt |

Mit anderen Worten: Mächtige Grossinvestoren mischen rund um den "grossen Hexensabbat" ihre Karten neu. Es überrascht deshalb nicht, stand dieses Ereignis schon oft am Anfang eines Stimmungsumschwungs.

Wie mir aus den Handelsräumen hiesiger Banken berichtet wird, waren eben diese Grossinvestoren auf den grossen Derivatverfall hin bei den Valoren von Nestlé, Roche und Novartis zu Titelkäufen gezwungen. Steigende Kursnotierungen hätten diesen Leidensdruck über die letzten zwei Wochen sogar noch verstärkt, wie es weiter heisst.

Leidensdruck war es wohl auch, der den bekannten Analysten Jeff Stent von BNP Paribas am Dienstag dazu veranlasste, die Aktien von Nestlé von "Underperform" auf "Neutral" heraufzustufen. Angesichts des starken organischen Umsatzwachstums sei eine pessimistische Haltung für den Nahrungsmittelhersteller aus Vevey nicht mehr länger angebracht, so räumt Stent kleinlaut ein. Er veranschlagt neuerdings denn auch ein Kursziel von 118 (zuvor 106) Franken.

Mit Stent hat nun der letzte pessimistisch gestimmte Analyst das Handtuch geworfen. Ein überwältigendes Gros seiner Berufskollegen preist die Aktien gar zum Kauf an. Gebracht hat das den Papieren bisweilen aber nicht viel.

Ob die drei Indexschwergewichte auch nach dem grossen Derivatverfall noch Rückenwind verspüren, wird sich zeigen müssen...

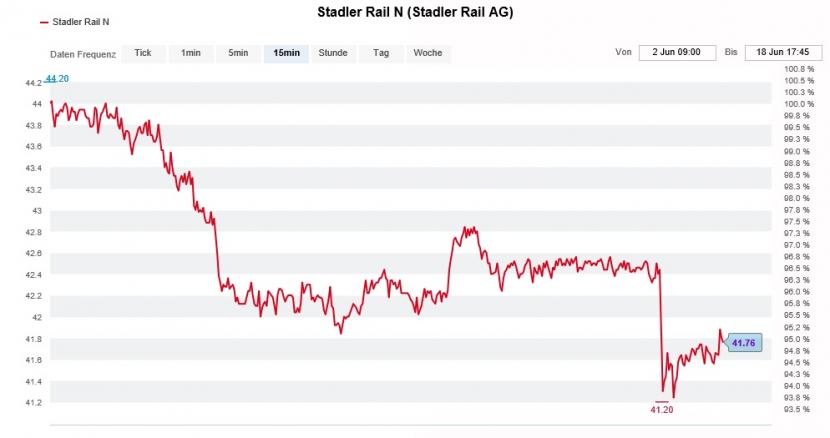

Einen kräftigen Tritt ans Schienbein gab es diese Woche für Stadler-Rail-Patron Peter Spuhler. Merrill Lynch nahm gestern Donnerstag die Erstabdeckung der Aktien des Zugbauers mit "Underperform" und einem geradezu mageren Kursziel von 41 Franken auf.

Die amerikanische Investmentbank begründet ihren Missmut mit dem durchwachsenen Leistungsausweis seit dem Börsengang. Sie spielt damit auf die Abfolge von Ergebnisenttäuschungen der letzten Jahre, ausgelöst durch Projektprobleme, an. Doch auch die schier erdrückende Dominanz des Firmenpatrons als Ankeraktionär mit seinem Stimmenanteil von gut 40 Prozent ist den Analysten von Merrill Lynch ein Dorn im Auge. Man kann auch krampfhaft nach Gründen suchen...

Kursentwicklung der Aktien von Stalder Rail seit Anfang Juni (Quelle: www.cash.ch)

Dass sie auch bei den Aktien des Rivalen Alstom mit "Underperform" und einem Kursziel von 36 Euro zum Verkauf raten, dürfte für Spuhler ein schwacher Trost sein.

Gleichentags berichtete ich von einem eher vorsichtigen Kommentar aus dem Hause Kepler Cheuvreux:

Allmählich beginnt sich der Nebel um den seit Wochen zu beobachtenden Kurszerfall bei Stadler Rail zu lichten...

Einen schweren Stand hatten zuletzt auch die Aktien von Bachem. Innerhalb von gerade mal zwei Handelstagen ging es für die ziemlich beliebten Papiere von etwas mehr als 550 schnurstracks auf 500 Franken runter. Nach klärenden Neuigkeiten suchte man im ersten Moment vergeblich.

Nachforschungen meinerseits ergaben, dass ein grösserer Verkaufsauftrag seitens der MainFirst Bank im Markt war und zeitnah ein strukturiertes Produkt auslief, bei dem sich der Emittent auch von Aktien des Pharmazulieferers trennen musste.

Ein klares Zeichen setzte am Donnerstag Dani Jelovcan von Mirabaud Securities, als der Analyst seine Gewinnschätzungen um bis zu 8 Prozent erhöhte und ein Kursziel von 600 (zuvor 544) Franken veranschlagte. Nach einem Telefongespräch mit Finanzchef Alain Schaffter geht Jelovcan davon aus, dass der Pharmazulieferer auf eine starke erste Jahreshälfte zurückblickt. Das Anlageurteil lautet wie bis anhin "Buy".

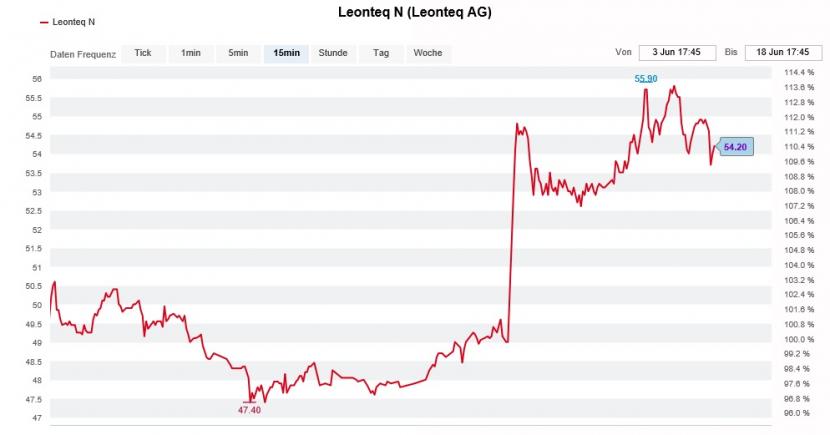

Für die Überraschung der Woche sorgte Leonteq. Der Anbieter von strukturierten Produkten stellt den eigenen Aktionärinnen und Aktionären einen Halbjahresgewinn in Rekordhöhe in Aussicht. Und auch bei der Eigenkapitalbasis sind ihm in den ersten sechs Monaten weitere Fortschritte gelungen. Damit einher geht an der Börse die Hoffnung auf eine grosszügigere Dividende. Dass das Tagesgeschäft wie ein gut geölter Motor schnurrt, dürfte auch den Ankeraktionär Rainer-Marc Frey freuen. Der Hedgefonds-Pionier und ehemalige UBS-Verwaltungsrat ist mit gut 10 Prozent an Leonteq beteiligt.

Der Kurssprung vom Mittwoch dürfte auch Leonteq-Grossaktionär Rainer-Marc Frey freuen (Quelle: www.cash.ch)

Noch ist nicht bekannt, wie viel die Handelserträge zum Halbjahresgewinn beigetragen haben. Diese Erträge gelten als unberechenbar, unterliegen sie doch seit je her starken Schwankungen. So sind die Aussagen zum Halbjahresgewinn zwar erfreulich, die Ergebnisqualität aber noch nicht abschätzbar. Wer die Aktien kauft, kauft damit vorerst "die Katze im Sack".

Doch wenden wir uns nun der zweitschönsten Nebensache der Welt zu: Dem Fussball. Die italienische Nationalmannschaft spielte sich diese Woche in die Herzen der Zuschauer. Am Mittwoch fegte die "Squadra Azzurra" die Schweizer Nati mal eben schnell mit 3 zu 0 vom Platz. Was aus Schweizer Sicht bleibt, ist die Erkenntnis, dass sich mit blond gefärbtem Haupthaar und markigen Worten alleine noch keine Spiele gewinnen lassen. Mal schauen, ob Teamkapitän Granit Xhaka und seine Mannschaftskollegen am Sonntag im Derby gegen die Türkei das Ruder doch noch herumreissen.

Zumindest für die Strategen von Goldman Sachs besteht auch jetzt noch eine Wahrscheinlichkeit von fast 37 Prozent, dass es die Schweizer Nati über die Gruppenspiele hinaus schafft. Die Wahrscheinlichkeit, dass Xhaka und seine Mannschaftskollegen Europameister werden, ist den Amerikanern zufolge hingegen auf Null gefallen. Vor Turnierbeginn lag sie noch bei 1,8 Prozent. Damit kam die Schweiz gleich nach Nachbar Deutschland.

Wie auch die letzten Gruppenspiele ausgehen, wissen wir spätestens am Freitag, wenn es wieder heisst: Die Börsenwoche im Schnelldurchlauf.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |