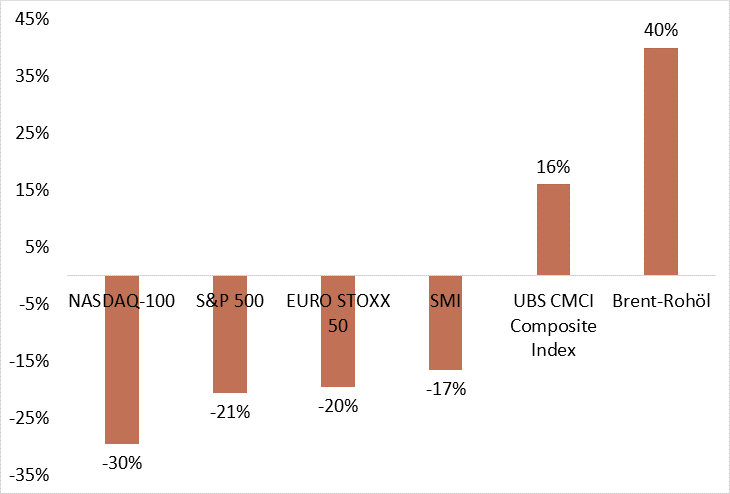

Während sich die Rohstoffe in der ersten Hälfte des Börsenjahres 2022, allen voran Öl, enorm verteuert haben, gerieten SMI & Co. massiv unter Druck (siehe Grafik).* Die Rohstoffrallye spielte beim Ausverkauf an den Aktienmärkten eine Rolle, da stark steigenden Energiepreise die Inflation antreiben. Mit einer Straffung der Geldpolitik haben die Notenbanken auf die Teuerung reagiert. Sie entziehen damit den Börsen eine wesentliche Triebfeder der vergangenen Jahre in Form sehr günstiger Finanzierungsbedingungen.

Dem nicht genug: In den vergangenen Monaten hat sich nach Ansicht von UBS CIO GWM an den Kapitalmärkten das Szenario der "Stagflation" durchgesetzt. Im Mittelpunkt standen Befürchtungen, wonach die US-Notenbank die Zinsen schneller und dauerhaft erhöhen muss, um der Teuerung Herr zu werden.1 Fed-Präsident Jerome Powell selbst hat diese kollektive Gemütslage jetzt untermauert. An einer Konferenz der Europäischen Zentralbank sagte er, man werde die US-Wirtschaft nicht in ein "höheres Inflationsregime" abgleiten lassen. Für diesen Vorsatz wäre das Fed sogar bereit, die Zinsen auf ein Niveau zu erhöhen, welches das Wachstum gefährdet.2

Unterschiedliche Szenarien

Dieses Statement zeigt, wie ernst die Währungshüter das Inflationsgespenst nehmen. Daher wird laut UBS CIO GWM die laufende Entwicklung der Konsumentenpreise in den USA die Börsianer weiter stark beschäftigen und für entsprechend Kursausschläge sorgen. Insofern rechnen die Experten auch für das zweite Semester mit einer erhöhten Volatilität. Schwer einschätzen lässt sich dagegen, welches Narrativ für die Märkte insgesamt bestimmend sein wird. Nach Ansicht der Analysten könnten noch einige Monaten vergehen, bis sich ein übergeordnetes Thema durchsetzt. Daher halten sie es momentan für unangebracht, dezidiert auf ein bestimmtes Szenario zu setzen.

UBS CIO GWM analysiert die weiteren Aussichten und skizziert mit Blick auf das zweite Semester vier Szenarien. Jedes einzelne wurde mit einer Wahrscheinlichkeit für sein Eintreten versehen. Auf 40 Prozent wird die Wahrscheinlichkeit für ein "Soft landing" taxiert. Dabei würde das Fed die Inflation in den Griff bekommen und sich die Unternehmensgewinne gleichzeitig als relativ immun gegen die erschwerten Finanzierungsbedingungen entpuppen. Die Folge wäre eine moderate Erholung der Aktienmärkte. Als ein noch positiveres Szenario zeigt UBS CIO GWM die "Reflation" auf. Die Wahrscheinlichkeit hierfür beträgt allerdings nur ein Zehntel.

Mit einer Wahrscheinlichkeit von 30 Prozent könnte es zum "Slump" kommen. Hierbei unterstellen die Analysten eine aus der strafferen Geldpolitik resultierende Abwärtsrevision bei den Unternehmensgewinnen. Sie würde die Aktienmärkte belasten, obwohl das Fed allmählich über zukünftige Zinssenkungen nachdenken und damit die Anleihen-Kurse anschieben würde. Als viertes Szenario beschreibt UBS CIO GWM eine "Stagflation". Auch in dieser, mit einer Wahrscheinlichkeit von 20 Prozent versehenen Prognose würden die Aktienmärkte weiter nachgeben.1

Kapitalschutz und Partizipation

Angesichts der vielschichtigen und letztlich unsicheren Aussichtslage zählen Kapitalschutz-Zertifikate zu den Profiteuren des jüngsten Renditeanstiegs. Bei dieser Struktur setzen die Emittenten eine Nullkuponanleihe ein. Konkret nutzen sie deren anfänglichen Preisabschlag zum Nominal zur Finanzierung der Optionskomponente. Diese macht die Partizipation an einem Basiswert möglich. Aufgrund der skizzierten Bauweise gilt für die CPN: Je höher die Zinsen in der zugrunde liegenden Währung gerade ausfallen, desto attraktivere Konditionen sind generell möglich – gleiches gilt umgekehrt.

Zum Start in das zweite Semester hat UBS neue 3 Capital Protected Notes, kurz CPNs, auf SMI (Symbol: KMFUDU)**, S&P 500 (Symbol: KMFVDU)** und NASDAQ-100 (Symbol: KMFWDU)** mit Laufzeit 2 Jahre emittiert. Zum Laufzeitende ist das Kapital bei jedem Zertifikat zu 100 Prozent geschützt. Gleichzeitig partizipieren die CPNs bis zur Barriere an steigenden Notierungen des Basiswertes. Bei der auf dem SMI basierenden CPN befindet sich die massgebliche Schwelle bei 134 Prozent. Während die Barriere beim S&P 500 zwei Prozentpunkte tiefer fixiert wird, erhält der NASDAQ-100 eine "Beinfreiheit" bis knapp 143 Prozent des Anfangsniveaus. Selbst wenn der Basiswert während der Laufzeit auf oder über seine Barriere klettert, gehen Anleger nicht leer aus. Als eine Art Entschädigung für die entgangene Partizipation erhalten sie in diesem Fall – neben dem vollen Kapitalschutz – eine "Rebate" in Höhe von fünf Prozent ausbezahlt. Alle drei Produkte sind noch bis zum 13. Juli, 15:00 Uhr in Zeichnung.

Wichtig zu wissen ist, dass der Kapitalschutz erst zum Verfalltermin greift. Während der Laufzeit kann es zu Preisschwankungen kommen. Zudem ist das Ertragspotenzial der CPN aufgrund der integrierten Barriere begrenzt. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswerts – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Kursentwicklung ausgewählter Anlagen, 1. Halbjahr 2022 (Angaben in %)*

Quelle: UBS AG.

Quellen

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest.

1) Quelle: UBS CIO GWM, Monthly Investment Letter: Stagflation, reflation, soft landing, or slump?, 23.06.2022

2) Quelle: Reuters, Medienbericht, 29.06.2022

|

Bitte beachten Sie bei Strukturierten Produkten das Emittentenrisiko. Das eingesetzte Kapital kann – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz des Emittenten verloren gehen. Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest. Vergangene Wertentwicklungen sind keine Indikationen für künftige Wertentwicklungen. |