Eine alte Börsenweisheit lautet: »Politische Börsen haben kurze Beine«. Diese These würde aktuell wohl kein Finanzmarktexperte mehr unterschreiben. Das Jahr 2018 stand voll und ganz im Zeichen der Politik – und ein Ende ist nicht in Sicht. Auf der einen Seite zieht der egozentrische US-Präsident Donald Trump mit einer neuen Handelsmission um die Welt. Auf der anderen Seite giessen Theresa May und Giuseppe Conte in Sachen Brexit sowie italienischer Haushaltspolitik zusätzlich politisches Öl ins Feuer.

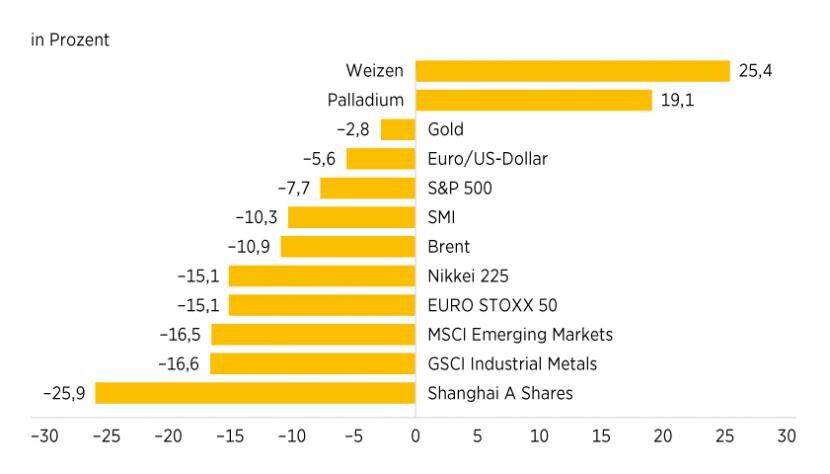

Dies alles blieb nicht ohne Folgen für die Aktienkurse. Ab dem zweiten Halbjahr ging es mit den Notierungen kräftig nach unten. Letztlich tauchten alle grossen Indizes in die Verlustzone ab. Der EURO STOXX 50 sowie die japanische Leitbörse brachen um 15 Prozent ein, der SMI um 10 und die Wall Street um 8 Prozent. Es ist die Sorge um die Konjunktur, die die Kapitalmarktteilnehmer vorsichtiger werden lässt. Nicht ohne Grund: Die wirtschaftliche Dynamik hat im Jahresverlauf tatsächlich abgenommen. In der Eurozone ist das Bruttoinlandsprodukt (BIP) zwischen Juli und September nur noch um 0,2 Prozent zum Vorquartal gewachsen, in der Schweiz und in Deutschland schrumpfte das BIP in diesem Zeitraum sogar um 0,2 Prozent.

Das Rezessionsgespenst geht um

Infolge der zunehmenden Wolken am Konjunkturhimmel tauchte auch das »R«-Wort in den Medien immer häufiger auf. Noch ist zwar von einer globalen Rezession nichts zu spüren, doch trübte sich die Stimmung der Investoren bereits spürbar ein. Die jüngsten Umfragen in der Eurozone fielen so schlecht aus wie seit Jahren nicht mehr. Der von Sentix dafür erhobene Index tauchte im Dezember von plus 8,8 auf minus 0,3 Zähler ab. Zugleich fielen die Konjunkturerwartungen auf den tiefsten Stand seit August 2012. Auch die Hoffnung auf eine Stabilisierung der Einkaufsmanagerindizes hat sich nicht erfüllt. Einen Konjunkturrückgang sehen die Volkswirte der Commerzbank aber trotzdem nicht. Ihrer Ansicht nach sprechen die weiterhin sehr expansive Geldpolitik der EZB sowie ein nachlassender Gegenwind 2019 beim Export gegen ein derartig düsteres Szenario.

Übrigens EZB: Auf die Europäische Zentralbank kommt im neuen Jahr einiges zu. Allgemein wird erwartet, dass die Währungshüter nach rund drei Jahren Nullzinspolitik die Zügel wieder anziehen werden. Der erste Schritt in Richtung strafferer Gangart wurde mit der Ankündigung, die milliardenschweren Anleihenkäufe zum Ende des Jahres 2018 einzustellen, bereits vollzogen. Ob Noch-Oberhaupt Mario Draghi, dessen achtjährige Amtszeit Ende Oktober 2019 ausläuft, Hand an die Zinsen anlegen wird, ist fraglich. Zu unsicher stellt sich die momentane wirtschaftliche Gesamtlage dar. Diese könnte auch dafür sorgen, dass es in den USA zu einer Zinspause kommt. Die Fed hob in den vergangenen drei Jahren acht Mal die Sätze an und würde auch gerne damit 2019 weitermachen. Es ist aber gut möglich, dass das Team um Jerome Powell im ersten Quartal zunächst eine abwartende Haltung einnimmt. So wurden die Töne auf der letzten Fed-Sitzung im vergangenen Jahr bereits leiser. Die US-Notenbank hatte durchblicken lassen, dass angesichts einer sich absehbar abkühlenden Konjunktur nur noch mit zwei anstatt der bislang drei anvisierten Erhöhungen zu rechnen sei.

Grafik 1: Prognosen Bruttoinlandsprodukt

Stand: Dezember 2018; Quelle: Commerzbank AG

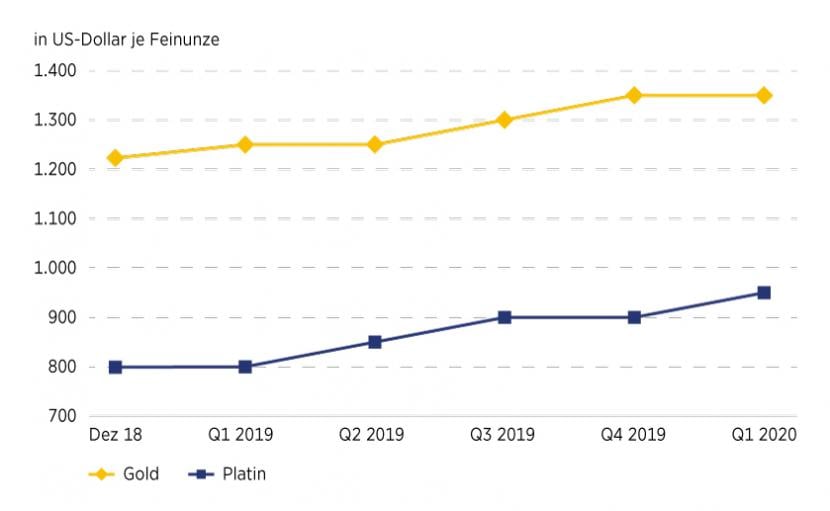

Grafik 2: Prognosen Edelmetalle

Stand: Dezember 2018; Quelle: Commerzbank AG

Nachlassendes Wachstumstempo

Im Euroraum steht und fällt die Konjunkturprognose mit Italien. Sollte die Haushaltskrise zu einer Staatsschuldenkrise mutieren, wäre eine Rezession wohl kaum mehr zu vermeiden. Die Commerzbank-Ökonomen gehen in ihrem positiven Szenario allerdings davon aus, dass der Euroraum von einer Stabilisierung der chinesischen Konjunktur profitieren wird. Nach geschätzten 1,9 Prozent für 2018 wird für 2019 mit einem leicht abgeschwächten Wirtschaftswachstum von 1,4 Prozent gerechnet.

Auch in den USA läuft alles auf eine Verlangsamung hinaus. Der Trump’sche Fiskalimpuls aus 2018, die Steuern wurden deutlich gesenkt und die Ausgaben erhöht, lässt sich im neuen Jahr nicht mehr wiederholen. Folglich lässt der Schub, der im vergangenen Jahr rund 1 Prozent des BIP ausmachte, nach und das Wirtschaftswachstum dürfte auf 2,5 Prozent nach erwarteten 2,9 Prozent für 2018 zurückgehen.

Zu einer Delle könnte es dagegen in Japan kommen. In Fernost steht nämlich im Herbst eine weitere Erhöhung der Mehrwertsteuer auf der Agenda. Diese dürfte wie bei der letzten Anhebung 2014 zu vorgezogenen Käufen und einem nachfolgenden Konsumeinbruch führen. Daher geht die Commerzbank für 2020 nur noch von einem Wachstum von 0,3 Prozent aus. Die expansive Geldpolitik der Bank of Japan bleibt derweil bestehen. Die Notenbanker möchten das niedrige Zinsniveau für einen »ausgedehnten Zeitraum« beibehalten.

Last, but not least ein Blick auf China. Hier kühlt sich die Konjunktur ebenfalls gerade ab. Nach 6,9 Prozent im Jahr 2017 wird für dieses Jahr nur noch mit einem BIP-Plus von 6,6 Prozent gerechnet – Tendenz weiter fallend. Die Regierung in Peking sieht allerdings nicht tatenlos zu und hat bereits Stützungsmassnahmen ergriffen. So senkte die Notenbank 2018 viermal den Mindestreservesatz, um die Liquidität zu verbessern. Zudem plant das Reich der Mitte für 2019 eine deutliche Entlastung bei der Einkommenssteuer. Die Chancen stehen also gar nicht so schlecht, dass es den Politikern auch dieses Mal gelingt, einen Absturz der Wirtschaft zu verhindern.

»Glänzende« Aussichten

Das Zünglein an der Waage dürfte in China der Handelsstreit mit den USA sein. Sollten sich die beiden Grossmächte nicht einigen, wird dies eine deutliche Konjunkturabkühlung nach sich ziehen. Und dies nicht nur im Reich der Mitte, sondern rund um den Erdball. In diesem Fall könnten die vermeintlichen »sicheren Häfen« wieder in den Vordergrund rücken. Beim Schweizer Franken war dies 2018 bereits zu beobachten. Um 3,2 Prozent wertete die Devise gegenüber dem Euro auf. Und das, obwohl zum einen die Wirtschaft den Rückwärtsgang einlegte, zum anderen die SNB nicht müde wird, den Schweizer Franken klein zu reden. Anders sieht es beim Gold aus, diese Krisenwährung gewann 2018 noch keinen Glanz. Im Gegenteil, das Edelmetall verbilligte sich sogar um 3,3 Prozent. Allerdings kam es ab dem Herbst zu einer Wende und so zeigte sich im vierten Quartal ein Anstieg von mehr als 4 Prozent. Die Commerzbank geht davon aus, dass der Trend 2019 anhalten wird. Die Gründe für das schwache Abschneiden 2018, allen voran der starke US-Dollar, zählen im neuen Jahr nämlich nicht mehr. Während der Greenback also im Zuge des sich abzeichnenden Endes des US-Zinserhöhungszyklus an Wert einbüssen wird, sollte es beim Gold zu einer deutlichen Preiserholung kommen. Die politischen Risiken sprechen ebenfalls für eine höhere Notierung und so wird ein Stand von 1.350 US-Dollar zum Jahresende erwartet.

Grafik 3: Performance ausgewählter Assets 2018

Stand: Dezember 2018; Quelle: Thomson Reuters

Grafik 4: Gewinnwachstum (Veränderung zum Vorjahr)

Stand: Dezember 2018; Quelle: Statista

Aktienmärkte mit Reboundchancen

Trotz aller wirtschaftlichen und politischen Gefahren muss die Kursentwicklung an den internationalen Aktienmärkten im neuen Jahr nicht ähnlich desaströs verlaufen wie 2018. Sollte nämlich die EZB die Zinsschraube 2019 noch nicht anziehen, die Commerzbank rechnet mit einem ersten Schritt Anfang 2020, und es in den USA zu einer Zinspause kommen, wären dies gute Nachrichten für Aktien. Die internen Kursziele für die wichtigen Börsenindizes wie EURO STOXX 50 und S&P 500 liegen in jedem Fall klar über den aktuellen Ständen. So wird dem europäischen Leitbarometer ein Kurs von 3.300 Punkten zum Jahresende 2019 zugetraut, ein Plus von 11 Prozent. Beim S&P 500 lautet das Ziel auf 2.900 Zähler, was einem Potenzial von 17 Prozent entspricht. Auch die weiter anziehenden Unternehmensgewinne sind positiv zu werten. Beim EURO STOXX 50 wird für das kommende Jahr mit einem Plus bei den Ergebnissen von 10,2 Prozent gerechnet, beim S&P 500 immerhin noch 8,7 Prozent. Die weltweiten Unternehmensgewinne, gemessen am FactSet World Index, der mehr als 20.000 Firmen beinhaltet, sollen sich 2018 und 2019 um jeweils rund ein Zehntel verbessern.

Fazit

Wie auch immer es kommen wird, Investmentchancen wird es auch im neuen Jahr wieder jede Menge geben. Mit strukturierten Produkten spielt es keine Rolle, ob die Kurse steigen oder sinken werden, mit Long- und Short-Papieren lässt sich nämlich in beide Richtungen Geld verdienen. Beispielsweise Faktor-Zertifikate: Diese innovativen Hebelprodukte eignen sich nicht nur dafür, um auf steigende oder fallende Kurse an den Aktienmärkten zu setzen, diese Papiere sind in allen Assetklassen von Währungen über Zinsen bis hin zu Rohstoffen zu finden. Aber auch klassische Warrants oder Turbo-Scheine finden sich im breit gefächerten Produkteangebot der Commerzbank. Nebenstehend finden Sie beispielhaft Hebelpapiere, mit denen sich 2019 auf den verschiedenen Märkten effektiv mitspekulieren lässt.