Wie ich in einem früheren Artikel bereits geschrieben habe, ist Disruption allgegenwärtig (siehe Fünf Dinge, die Anleger über Disruption wissen müssen). Etablierte Unternehmen haben die Wahl: Sie können die Veränderungen, die gerade stattfinden, ignorieren oder sich an die neuen Verhältnisse anpassen.

Angesichts des wohl unaufhaltsamen Vormarsches von Streaming-Diensten wie Netflix und Amazon Prime Video reagieren die etablierten Medien- und Telekomkonzerne wie AT&T, Comcast und Walt Disney auf diese Bedrohung.

Streaming-Dienste (auch OTT-Medien für "over the top") umgehen die alten Distributionskanäle und stellen Inhalte kostengünstig und gegen eine geringe Monatsgebühr online zur Verfügung. Diese Dienste investieren ausserdem viel Geld in die Produktion originärer Inhalte.

Alte Industriezweige kämpfen um ihre Existenz

Für die alteingesessenen Medien- und Telekomgruppen führt dies zu einem gnadenlosen Verdrängungswettbewerb. Sie befinden sich im Disruptionswettstreit plötzlich an vorderster Front, zusammen mit anderen Traditionsbranchen wie der Tabakindustrie.

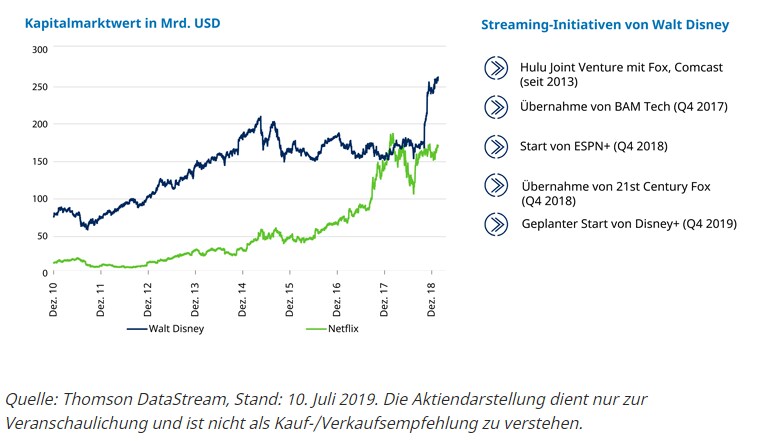

Die Grafik unten zeigt einige der Initiativen, die vom Walt-Disney-Management gestartet wurden, um sich anzupassen – sowie die Reaktion des Aktienmarkts. Zu den neuesten Initiativen gehört Disney+, ein neuer OTT-Dienst, der in diesem November zuerst in den USA und kurz darauf in Westeuropa an den Start gehen soll. Disney+ ergänzt die beiden bereits vorhandenen OTT-Dienste des Konzerns, Hulu Joint Venture und ESPN+.

Anpassung an Disruption

Der Erfolg der Streaming-Dienste von Technologiefirmen hat die etablierten Medien- und Telekomkonzerne dazu gezwungen zu handeln. Es gibt eine Flut von Fusionen und Übernahmen.

Das US-Telekomunternehmen AT&T erwarb den Medienkonzern Time Warner. Im selben Zeitraum gewann Walt Disney den Bieterkampf für 21st Century Fox, einschliesslich der Anteile von Fox an Hulu, das sich nun im Hauptbesitz von Disney befindet. Comcast erwarb die Anteile von Fox an Sky, um die volle Kontrolle über die europäische Mediengruppe zu übernehmen. Zuvor hatte Comcast Fox bereits in einer Auktion für die bislang vom Staat gehaltenen Anteile überboten.

Hulu and ESPN+ haben zusammengerechnet etwa 30 Millionen zahlende Abonnenten. Auf einem Investorentag im April berichtete Walt Disney seinen Anlegern, dass für Disney+ etwa 60–90 Millionen zahlende Abonnenten bis zum Ende des Geschäftsjahres 2024 erwartet werden. In dem Jahr soll der Dienst dem Management zufolge auch bereits Nettogewinne erzielen.

Diese Prognosen basieren auf ehrgeizigen globalen Wachstumsplänen. Für die Zukunft geht der Konzern davon aus, dass etwa ein Drittel aller Abonnenten von Disney+ aus den USA und zwei Drittel aus anderen Ländern kommen werden.

Neue OTT-Dienste nehmen Gestalt an

Im Vorfeld der Ankündigung von Disney+ veröffentlichte die Comcast-Tochter NBCUniversal Pläne für einen werbefinanzierten OTT-Dienst bis „Anfang 2020“. Dieser Dienst soll für die Abonnenten von Comcast Cable in den USA und die Abonnenten von Sky in Westeuropa verfügbar sein. In manchen Ländern dürften Sky-Abonnenten bereits festgestellt haben, dass der Kanal von Universal als Vorbereitung auf den Start des OTT-Abrufdienstes massiv umgestaltet wurde.

Währenddessen kündigte im Juli auch der neu gestaltete WarnerMedia-Konzern den Start eines breiteren OTT-Angebots namens HBO Max für das Frühjahr 2020 an.

Netflix feiert mit selbstproduzierten Inhalten wie Stranger Things grossartige Erfolge. HBO Max verfügt jedoch über exklusive Streaming-Rechte für Friends, aktuell eine der beliebtesten Sendungen auf Netflix. Dasselbe gilt für The Office – NBCUniversal hat bestätigt, diese Serie ab 2021 zurückzubringen.

Der Markt reagiert bislang positiv auf die Strategien, die derzeit von der alten Mediengarde implementiert werden. Im Fall von Disney haben sie sogar für einen steigenden Aktienkurs gesorgt.

Es sieht danach aus, als ob die etablierten Telekom- und Medienunternehmen bis Mitte nächsten Jahres über konkurrenzfähige Streaming-Plattformen in den USA und Westeuropa verfügen werden. Ihre Bereitschaft, das Thema Disruption offensiv anzugehen, dient sicherlich als Denkanstoss für alle, die angesichts der disruptiven Bedrohung durch OTT-Medien Gewinner von Verlierern zu unterscheiden versuchen.

Der Weg ist noch weit

Ich vermute, im Nachhinein würden die Manager von Disney zugeben, dass sie die Bedrohung durch Netflix nicht erkannt haben. Doch das Unternehmen war weder passiv noch tatenlos.

Mit dem Start von Disney+ kontrolliert der Konzern drei Streaming-Plattformen, mit speziellen Diensten für Kinder, Sportfans und einem breiteren Unterhaltungsangebot für Erwachsene.

Wir halten es für wahrscheinlich, dass Disney seine gesamten Inhalte von Netflix zurückziehen wird, auch wenn eine solche Entscheidung durch den damit verbundenen Verlust bedeutender Lizenzumsätze einiges kosten würde. Für Netflix wäre es jedoch eine einschneidende Veränderung.

Zudem ist nicht zu vergessen, dass Disney hohe Umsätze aus seinen bestehenden Geschäften erwirtschaftet, unter anderem aus Freizeitparks und Resorts sowie aus dem Filmstudiobetrieb. Diese Bereiche haben sich in den vergangenen Quartalen sehr gut entwickelt. Vor allem die Studios waren dank einer Reihe an Blockbuster-Kinoerfolgen aussergewöhnlich erfolgreich, darunter Avengers: Endgame, Captain Marvel und Aladdin. Im Gegensatz dazu hat Netflix einen hohen Kapitalverbrauch und gibt dazu noch mehr als 10 Mrd. US-Dollar pro Jahr für die Produktion eigener Inhalte aus.

Schroders.ch / Aktueller Artikel

Nur für professionelle Investoren. Dieses Material eignet sich nicht für Retail-Kunden.

Dieser Artikel dient nur zu Informationszwecken. Die hierin geäusserten Ansichten und Meinungen stammen von Schroder Investment Management Switzerland (AG). Sie können sich ohne vorzeitige Ankündigung ändern und stellen nicht notwendigerweise die in anderen Mitteilungen oder Strategien von Schroders ausgedrückten oder aufgeführten Ansichten dar. Dieses Material stellt weder ein Angebot noch eine Aufforderung zum Kauf oder Verkauf von Finanzinstrumenten dar. Die Angaben in diesem Dokument sind weder als rechtliche, buchhalterische oder steuerliche Beratung noch als Anlageempfehlung zu verstehen und sollten daher nicht für diese Zwecke herangezogen werden. Individuelle Investitions- und/oder Strategieentscheidungen sollten nicht auf Basis der Ansichten und Informationen in diesem Dokument erfolgen. Nach bestem Wissen wird angenommen, dass alle in diesem Dokument aufgeführten Informationen – auch von externen Quellen - zuverlässig sind, Schroders übernimmt jedoch keine Gewähr für ihre Richtigkeit oder Vollständigkeit. Externe Daten sind Eigentum oder Lizenzobjekt des Datenlieferanten und dürfen ohne dessen Zustimmung nicht reproduziert, extrahiert oder zu anderen Zwecken genutzt bzw. weiterverarbeitet werden. Externe Daten werden ohne jegliche Garantien zur Verfügung gestellt. Der Datenlieferant und der Herausgeber des Dokuments haften in keiner Weise für externe Daten.

Die Wertentwicklung der Vergangenheit ist kein Massstab für zukünftige Ergebnisse. Der Wert der Anlagen und der damit erzielten Erträge kann sowohl steigen als auch fallen. Unter Umständen erhalten die Anleger den ursprünglich investierten Betrag nicht in vollem Umfang zurück. Änderungen des Währungskurses können dazu führen, dass der Wert von Anlagen im Ausland steigt oder fällt.

Herausgegeben von Schroder Investment Management (Switzerland) AG, Central 2, CH-8001 Zürich. Zugelassen von und unter der Aufsicht der FINMA.