Die Schweizerische Nationalbank (SNB) setzt ihre expansive Geldpolitik fort. An ihrer jüngsten geldpolitischen Lagebeurteilung sahen die Schweizer Währungshüter keine Veranlassung, am bestehenden Zinsregime etwas zu ändern. Somit verharrt der Leitzins auf rekordtiefen -0,75 Prozent, während die Geschäftsbanken auf SNB-Einlagen über einem gewissen Freibetrag weiterhin eine Guthabengebühr von ebenfalls -0,75 Prozent zu entrichten haben.

Entspannung an der Währungsfront

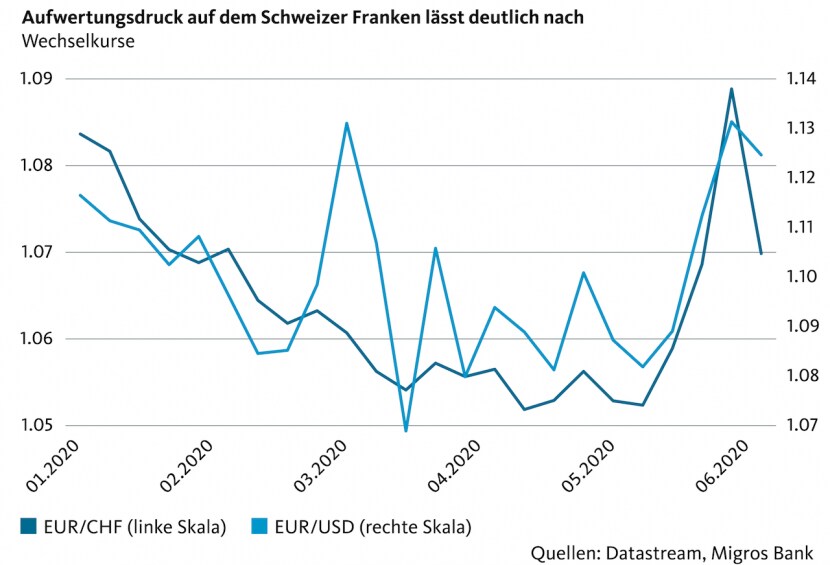

Das erneute Stillhalten der SNB hat sich spätestens seit dem jüngsten geldpolitischen Entscheid der Europäischen Zentralbank (EZB) abgezeichnet. Die Notenbanker in Frankfurt beschlossen Anfang Juni zwar eine gewaltige Ausweitung ihrer Anleihenkäufe, liessen die Zinsschraube jedoch unangetastet. Der Euro legte in der Folge stark zu. Schon zuvor zeichnete sich eine Bodenbildung des Euro gegenüber dem Dollar ab, womit der Handlungsdruck für die SNB nachliess

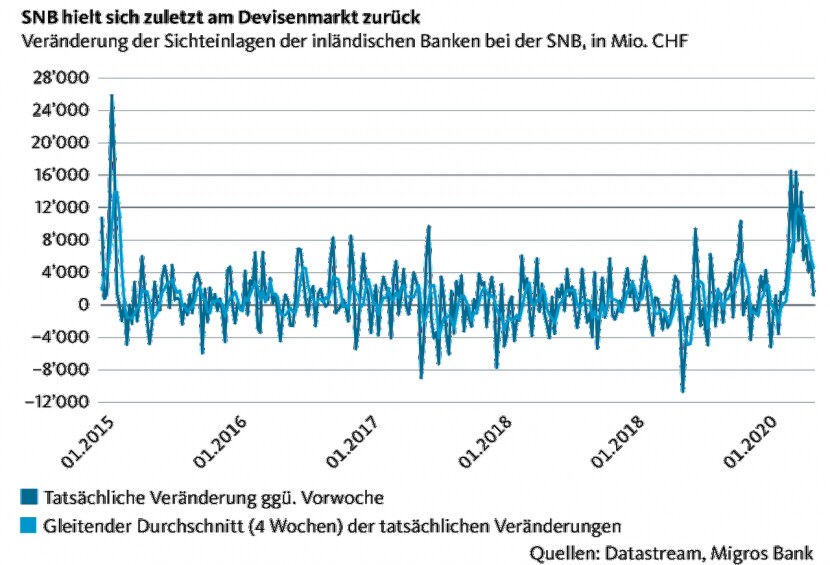

Die nachgelassene Aufwertungstendenz des Franken gegenüber dem Euro verschaffte den Schweizern Währungshütern eine willkommene Verschnaufpause, die sich auch in den Devisenmarktinterventionen im Kampf gegen die Frankenstärke widerspiegelt: Die wöchentlichen Daten zu den Sichteinlagen indizieren, dass die Euro-Stützungskäufe der SNB zuletzt so niedrig ausfielen wie seit März dieses Jahres nicht mehr (siehe Grafik).

Diese Entwicklung ist auch mit Blick nach Washington nicht unerheblich. Denn hinsichtlich des Güterhandelsüberschusses gegenüber den USA sowie des Leistungsbilanzüberschusses erfüllt die Schweiz zwei der drei Kriterien des US-Finanzministeriums, um als Währungsmanipulatorin bezichtigt zu werden. Bezüglich der dritten Messgrösse – anhaltende und systematische Eingriffe in den Devisenmarkt – wäre eine entsprechende Brandmarkung ausgerechnet in einer Phase deutlich nachlassender Devisenmarkteingriffe zumindest erstaunlich. Tatsache ist jedoch, dass die SNB-Interventionen im bisherigen Jahresverlauf bereits ein Vielfaches der von den USA gesetzten Schwelle von 2 Prozent des Bruttoinlandproduktes betragen. Die Gefahr droht somit wohl nicht mehr unmittelbar, ist angesichts der ebenso forschen wie zuweilen etwas erratisch wirkenden Aussenpolitik der Administration Trump, keineswegs gebannt.

Unerwünschte Nebenwirkungen

Abgesehen davon, hält auch im eigenen Land das Ungemach an. Insbesondere die Sorgenfalten der Sparer dürften nicht so schnell verschwinden. Im Gegenteil: Der Beginn einer Zinsnormalisierung ist in weite Ferne gerückt und dürfte, wenn überhaupt, nicht vor 2022 erfolgen. Denn auch eine noch so zaghafte geldpolitische Straffung würde wohl gleich drei unerwünschte Nebenwirkungen entfalten: Der Franken geriete unter erneuten Aufwertungsdruck, die Konjunkturerholung könnte abgewürgt werden und die aktuellen Deflationstendenzen würden sich akzentuieren. Und gerade der letzte Punkt wiegt schwer: in der Gewährleistung der Preisstabilität liegt das gesetzlich verankerte Mandat der SNB.

Mit den negativen Geldmarktzinsen müssen wir somit noch für lange Zeit Vorlieb nehmen. Auch bei den Kapitalmarktzinsen dürfte das negative Vorzeichen noch lange Bestand haben. Denn einerseits können sich Schweizer Staatsanleihen nicht dem Abwärtsdruck entziehen, der auf den europäischen Obligationen lastet und der durch die massiven Anleihenkäufe der EZB befeuert wird. Und andererseits dürfte die Nachfrage nach den Papieren der Eidgenossenschaft anhaltend hoch bleiben. Denn in Krisenzeiten bleibt die Schweiz für Anleger ein äusserst gesuchter sicherer Hafen.

Günstiger Schuldendienst – für Private und Staaten

Das Tiefzinsregime ist für Immobilienbesitzer grundsätzlich ein freundliches Umfeld, da sich auch die Hypothekarzinssätze nicht wesentlich vom aktuell tiefen Niveau entfernen dürften. Wer in nächster Zeit eine neue Hypothek abschliessen wird, kann sich somit weiterhin über günstige Finanzierungskonditionen freuen. Zumindest indirekt kommen die Niedrigstzinsen aber uns allen ein wenig entgegen. Denn die tiefen – oder wie beispielsweise im Falle der zehnjährigen Eidgenossen – sogar negativen Zinsen bescheren den Staaten einen sozusagen kostenlosen Schuldendienst. Angesichts der im Zuge der Corona-Krise sprunghaft gestiegenen und weiter steigenden Staatsschulden ist dies auf den ersten Blick ein willkommener Effekt. Denn der Druck zur staatlichen Einnahmeerhöhung und/oder Ausgabenkürzung, nur um überhaupt die Zinskosten tragen zu können, fällt damit gering aus. Allerdings bleibt zu hoffen, dass dadurch die staatliche Ausgabe- und Schuldenpolitik langfristig nicht regelrecht enthemmt wird.