Was ist ein Express Defender Voncert?

Der Express Defender Voncert auf den EURO STOXX® 50 basiert auf einem gewöhnlichen Barrier Reverse Convertible. Dieser beweist seine Stärke vor allem in seitwärts tendierenden Märkten, da er den Anleger bis zur eingebauten Barriere vor Kursschwankungen schützt und zudem eine Rendite ermöglichen könnte, welche die Rendite des Basiswertes übertrifft.

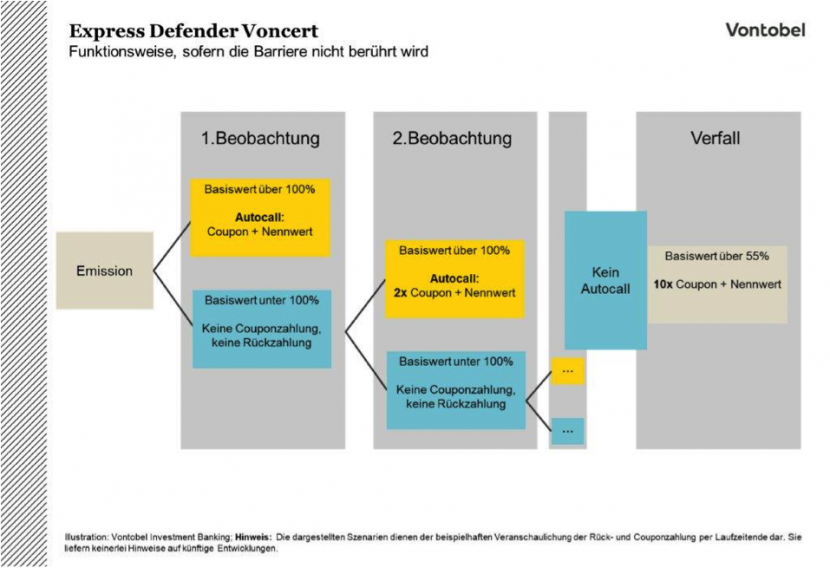

Durch die Möglichkeit einer vorzeitigen Rückzahlung (Autocall) erfährt der klassische Barrier Reverse Convertible (BRC) einen «Coupon-Boost», der noch weiter getrieben wird durch das «Coupon Trigger Level»-Feature. Doch was bedeutet das?

Inwiefern unterscheidet sich ein Express Defender Voncert vom gewöhnlichen BRC?

Hat man die Funktionsweise eines BRCs verstanden, ist der Schritt zum Express Defender Voncert nicht mehr weit. Das «Express» im Produktnamen bezieht sich auf die Möglichkeit einer vorzeitigen Rückzahlung (Autocall). Hierzu wird der BRC mit einem Autocall-Level versehen und es werden Beobachtungstage definiert. Schliesst der Basiswert an einem dieser vordefinierten Beobachtungstage auf oder über diesem Autocall-Level wird das Produkt vorzeitig zurückbezahlt. Aufgrund der Möglichkeit der vorzeitigen Rückzahlung und dem damit verbundenen Wiederanlagerisiko können Coupon und / oder Sicherheitspuffer deutlich höher ausfallen als bei der klassischen Variante. Der Grund liegt darin, dass Anleger in diesem Fall das Wiederanlagerisiko tragen, welches über zusätzliche Renditechancen entschädigt wird.

Das zweite Zusatzattribut ist der bedingte Memory Coupon. Was zunächst kompliziert klingt, ist einfach zu erklären. Ebenso wie für den Autocall, wird für die Couponzahlung ein Trigger-Level definiert und vor jedem Coupon-Zahltag beobachtet. Schliesst der Basiswert am Beobachtungstag auf oder über dem Coupon-Level, wird der Coupon ausbezahlt. Sollte der Basiswert das vordefinierte Level am Beobachtungstag nicht erreichen, erfolgt am Coupon-Zahltag zwar keine Auszahlung, der Coupon ist deswegen aber nicht verloren. Der «Memory Effekt» bedeutet, dass nicht erfolgte Couponzahlungen an einem späteren Zahlungstag nachgeholt werden, sollte der Basiswert an einem der nachfolgenden Beobachtungstage das Coupon-Level erreichen.

Von der Theorie zur Praxis

Im konkreten Beispiel des Express Defender Voncert auf den EURO STOXX® 50 befinden sich sowohl das Autocall- wie auch das Coupon-Trigger-Level während der Laufzeit auf 100% der Anfangsfixierung. Schliesst der Basiswert also an einem Beobachtungstag auf oder über dem Autocall Level, wird das Produkt vorzeitig zurückbezahlt und zusammen mit dem Nennwert ein Coupon ausbezahlt.

Sollte der Basiswert am Beobachtungstag das Autocall-Level nicht erreichen, läuft das Produkt weiter. Es erfolgt allerdings keine Couponzahlung. Wie bereits in der Theorie erklärt, ist der Coupon jedoch nicht verloren, sondern wird einfach aufgeschoben. Entsprechend lautet die Formel zur Berechnung des Coupons = Nennwert * 2.1295% * (N+1). N entspricht dabei der Anzahl Coupon-Zahlungstage an denen das Coupon-Trigger-Level nicht erreicht und der Coupon aufgeschoben wurde. Sollte das Produkt bis zum Ende der Laufzeit nach fünf Jahren an keinem der Beobachtungstage das Autocall- und somit auch das Coupon-Trigger-Level erreicht haben, muss der Basiswert lediglich über 55% der Anfangsfixierung notieren, damit die Summe aller aufgeschobenen Coupons ausbezahlt wird. Die Coupon-Formel würde dann wie folgt lauten: Nennwert * 2.1295% * (9+1).

Zusätzlich gelten die normalen Rückzahlungsbedingungen eines BRCs:

Eine Rückzahlung zum Nennwert ist gewährleistet, solange der Basiswert die Barriere während der massgeblichen Barrierebeobachtung nicht berührt hat. Hat der Basiswert die Barriere zwar berührt, ist dieser bei Schlussfixierung aber wieder höher oder gleich wie der Ausübungspreis, wird der Nennwert zurückbezahlt.

Hat jedoch der Basiswert während der Barrierebeobachtung die Barriere berührt und ist bei Schlussfixierung tiefer als der Ausübungspreis, erhält der Anleger eine Barabgeltung, die dem Schlussfixierungskurs des Basiswerts entspricht. Unabhängig vom Kursverlauf des Baskets trägt der Anleger das Ausfallrisiko der Emittentin.

Der Basiswert

Der EURO STOXX® 50 ist ein Aktienindex, der sich aus den 50 nach Marktkapitalisierung grössten, börsennotierten Unternehmen des Euro-Währungsgebiets zusammensetzt. Er ist einer der liquidesten Indizes der Eurozone, dient als Benchmark und Basiswert für Finanzprodukte und gilt als eines der führenden Börsenbarometer Europas.

Kursentwicklung des Basiswertes

Die Lancierung des von der STOXX Ltd. in Zürich geführten Index war am 26. Februar 1998. Als Indexbasis wurden 1’000 Punkte am 31. Dezember 1991 gewählt (Quelle). Das Allzeithoch verzeichnete der Index am 6. März 2000, als er bei 5’464.43 Punkten schloss. Ebenfalls im März, neun Jahre später, erreichte der Index im Verlauf der Finanzkrise die Talsohle bei 1’809.98 Punkten. Dieser Tiefststand wurde seitdem nicht mehr erreicht.

Sollte der EURO STOXX® 50, der derzeit bei etwa 3’261.34 Punkten notiert (Stand 21.02.2019), während der Laufzeit einen Einbruch erleiden, schützt die eingebaute Barriere den Anleger vor Kursschwankungen. Erst bei einem Punktestand von 1'755.77 würde der Anleger Verluste erleiden. Dieser Punktestand wurde seit Bestehen des Index noch nie verzeichnet. Frühere Wertentwicklungen und Simulationen sind jedoch keine verlässlichen Indikatoren für die künftige Wertentwicklung. Weitere Informationen zum Produkt erhalten Sie hier.