Aufgrund des noch immer niedrigen Zinsumfeldes bieten allerdings auch Anleihen mit Investmentgrade Rating keine attraktive Rendite. Eine Lösung könnten alternative Anlagen wie Credit Linked Notes (CLN) darstellen.

Wie funktioniert ein CLN?

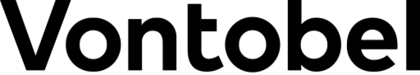

Eine Credit Linked Note fällt in die Anlageklasse der Kreditderivate bzw. strukturierten Produkte und wird daher auch als synthetische Unternehmensanleihe bezeichnet, welche das Kreditrisiko eines ausgewählten Schuldners «investierbar» macht. Dabei fungiert der Anleger als Versicherungsgeber wofür er eine periodische Prämie (Couponzahlung) erhält. Im Gegenzug trägt der Anleger das Risiko eines Kreditereignisses, welches bei Eintreten weitere Couponzahlungen sowie die Rückzahlung ganz oder teilweise gefährden kann. Somit ist die Zahlungsfähigkeit des Referenzschuldners massgeblich. Im Gegensatz zu einem Aktieninvestment, ist die Rückzahlung nicht von Marktvolatilitäten oder dem Einfluss schlechter Nachrichten betroffen, solange kein Kreditereignis eintritt.

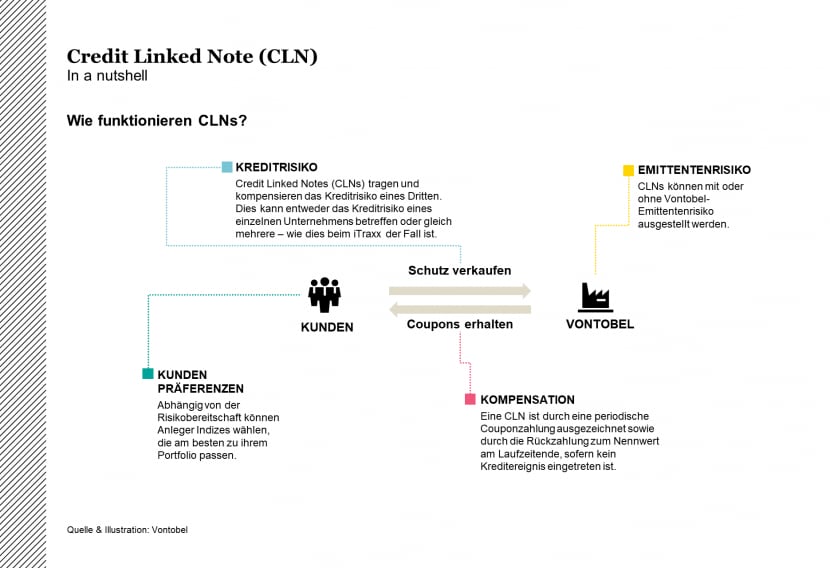

Was ist ein Kreditereignis?

Ein Kreditereignistritt beispielsweise dann ein, wenn ein Schuldner seinen Verpflichtungen zur Schuldentilgung – einschliesslich Coupon- und Kapitalrückzahlung – nicht mehr nachkommen kann oder diese zu spät getätigt werden. Genauere Angaben entnehmen Sie bitte dem jeweiligen Termsheet.

Kreditereignis, was nun?

Bei Feststellen eines Kreditereignisses in Bezug auf den Referenzschuldner durch eine unabhängige Berechnungsstelle erfolgen ab diesem Zeitpunkt keine weiteren Couponzahlungen aus dem strukturierten Produkt. Der Nennwert des Zertifikats wird mit dem vom Emittenten ermittelten prozentualen Rückzahlungsfaktor, welcher dem Marktwert oder der Konkursquote entspricht, zurückbezahlt (vgl. Termsheet). Entstehende Verluste sind vom Anleger zu tragen – im Extremfall kann ein Totalverlust des eingesetzten Kapitals entstehen.

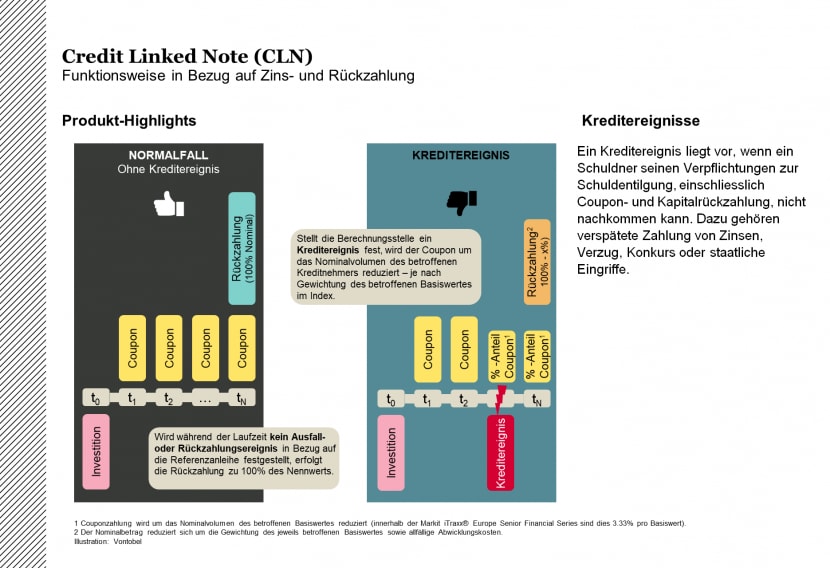

Mehrrendite gegenüber einer Anleihe – bei positiver CDS-Basis

Die Auswahl beziehungsweise die Hinzunahme eines Referenzschuldners beeinflusst die Rendite des Anlageproduktes. Ausschlaggebend hierfür ist die Höhe des «Credit Spreads» (CDS). Damit mit einer Credit Linked Note mit Referenzschuldner eine Mehrrendite gegenüber einer herkömmlichen Anleihe erreicht werden kann, muss eine positive CDS-Basis vorhanden sein. Doch was ist eine positive CDS Basis?

Die «Basis» widerspiegelt die Spread-Differenz zwischen dem Credit Default Swap (CDS) – dem Derivat – und der Anleihe (Kassa) für den gleichen Emittenten mit ähnlicher wenn nicht exakt gleicher Laufzeit. Die Basis kann positive wie auch negative Werte annehmen. Eine positive Basis besagt, dass der CDS-Spread grösser als der Anleihen-Spread (Asset Swap Spread - ASW) ist (siehe untenstehende Grafik).

Als Credit Default Swap-Spread, kurz CDS-Spread oder Credit Spread, bezeichnet man die Ausfallprämie (Versicherungsprämie) bei einem CDS-Kontrakt, die als Ausgleich für die Übernahme des Ausfallrisikos einer Kreditschuld gezahlt wird. Der CDS-Spread wird seitens des Sicherungsnehmers an den Sicherungsgeber entrichtet. Für seine Höhe ist das Risikopotenzial bzgl. des Zahlungsausfalls des Schuldners massgeblich. Ausgedrückt werden CDS-Spreads üblicherweise in Basispunkten p.a. |

Als Asset Swap Spread (ASW) bezeichnet man den Spread (die Differenz) über LIBOR, den der Fixed-Rate-Zahler in einem Asset Swap erhält. Asset Swap = Bond + Interest Rate Swap; Fixed Rate Zahler zahlt Coupons aus dem Bond und erhält LIBOR + x, wobei x den Asset Swap Spread darstellt Alternativ: asset swap spread: bond yield – swap rate. |

Im Fall von Glencore liegt der Spread des fünfjährigen CDS derzeit bei etwa 192 Basispunkten. Der Asset Swap Spread einer vergleichbaren Anleihe beträgt etwa 155 Basispunkte (Quelle: Bloomberg, 27.11.2018). Somit beträgt die positive Basis 37 Basispunkte; der CLN erzielt eine Mehrrendite von 0.39% gegenüber der Anleihe.

Vom einzelnen Referenzschuldner zum Index: Die iTraxx® Indizes?

Zur Absicherung von Kreditausfallrisiken können Investoren Credit Default Swaps (CDS) verkaufen, welche als Versicherung ebendieser Ausfallrisiken dienen. Sie als Anleger erhalten eine fixe Prämie –im Falle eines Kreditevents erfolgt wie bei einer herkömmlichen Versicherung eine Entschädigungszahlung. Dadurch wird das Risiko des zugrundeliegenden Vermögenswertes transferiert, ohne diesen tatsächlich übertragen zu müssen.

Da der Markt für Credit Default Swaps (CDS) seit den 2000-er Jahren stetig gewachsen ist, ebenso wie die Nachfrage der Marktteilnehmer nach standardisierten Instrumenten zur Absicherung des Kreditmarktrisikos, wurden die «iTraxx®»-Indizes ins Leben gerufen. Dabei handelt es sich um eine Familie von internationalen Kredit-Derivat-Indizes, die es ermöglichen, die Absicherung gegen Kreditausfallrisiken «gebündelt» zu kaufen. Durch die Abdeckung gleich mehrerer Indexmitglieder entfällt für den Anleger die Notwendigkeit des Investments in einzelne CDS. Investoren wählen einfach jenen Index aus der iTraxx®-Familie aus, der am besten zu ihrem Portfolio passt. Durch die erhöhte Transparenz und Liquidität sowie die Standardisierung der Transaktionen tragen diese wesentlich dazu bei, die Handelbarkeit von Credit Default Swaps zu erhöhen.

Die Indizes werden alle sechs Monate aktualisiert – jeweils im März und September – wobei nicht einfach einzelne Titel ausgetauscht werden, sondern mittels eines regelbasierten Ansatzes ein komplett neuer Index aufgelegt wird. Abgedeckt werden die Regionen Europa, Asien und Australien.

CLN auf iTraxx

Durch die neu aufgelegten CLN auf verschiedene iTraxx®Indizes hat Vontobel die iTraxx®-Serie investierbar gemacht und ermöglicht Anlegern einen einfachen Zugang zum CDS-Markt (Credit Default Swap-Markt), ohne eine ISDA-Mitgliedschaft vorauszusetzen.

Wie bei einer normalen Credit Linked Note erfolgen auch bei einem CLN auf einen Index periodische Couponzahlungen sowie eine Rückzahlung des Nominals am Ende der Laufzeit. Voraussetzung ist auch in diesem Fall das Ausbleiben eines Kreditereignisses.

Sollte es jedoch zu einem oder mehreren Kreditevents kommen, reduziert sich der Rückzahlungsbetrag des CLNs nur um den kleinen Anteil des einzelnen – oder mehreren - ausfallenden Titel. Geht man beispielsweise von einem Index bestehend aus 100 Titeln aus, würde die Rückzahlung bei Ausfall eines einzigen Titels (ohne Restwert) 99% betragen.

Eine Übersicht über all unsere aktuell in Zeichnung liegenden CLNs finden Sie hier.