Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv.

+++

Am Freitag berichtete ich in der Börsenwoche im Schnelldurchlauf, dass innerhalb von 48 Stunden nicht weniger als neun Umstufungen oder Neuabdeckungen für Aktien aus der Schweiz eingetroffen seien. Mittlerweile sind es sogar deren Zwölf. Sie reichen von "A" wie Adecco bis "Z" wie Zurich Insurance.

Bei Adecco nimmt Analyst Andy Grobler von BNP Paribas die Wiederabdeckung der Aktien mit "Underperform" und einem Kursziel von 28,50 Franken auf. Er geht davon aus, dass sich das sich eintrübende Wirtschaftsumfeld negativ in der Geschäftsentwicklung des Stellenvermittlers niederschlagen wird. Ausserdem warnt er vor möglichen Dividendenkürzungen – was bei einer rechnerischen Dividendenrendite von 7,5 Prozent auf den für das Vorjahr ausgeschütteten 2,50 Franken je Aktie schon fast ein bisschen auf der Hand liegt.

Der für Kepler Cheuvreux tätige Sébastien Sztabowicz erhöht sein Kursziel für die Aktien von AMS Osram zwar auf 7,50 (zuvor 6,50) Franken, watscht die Aktien des Sensorenherstellers gleichzeitig jedoch von "Hold" auf "Reduce" ab. Er rechnet 2023 mit einem weiteren Übergangsjahr, zeigen nun doch auch die industriellen Absatzmärkte des Unternehmens erste Anzeichen einer Abkühlung. Die Hoffnung auf Neuaufträge von Grosskunde Apple für micro-LEDs liess die Kurse zuvor kräftig steigen.

Eugen Perger von Research Partners hingegen nimmt das jüngste Kursfeuerwerk bei BKW zum Anlass, um die Aktien des Stromanbieters von "Kaufen" auf" Halten" abzustufen. Am Kursziel von 150 Franken hält er indes fest. Seines Erachtens ist ein Teil des operativen Gewinnschubs im Schlussquartal auf eine Aufwertung von Derivatpositionen zurückzuführen. Nachhaltig seien diese nicht. Er erhofft sich diesbezüglich von der Jahresergebnisveröffentlichung von Mitte März wertvolle Anhaltspunkte.

Kursentwicklung der BKW-Aktien seit Anfang Dezember.

Andy Grobler von BNP Paribas nimmt die Erstabdeckung der Valoren von DKSH mit "Neutral" und einem Kursziel von 71 Franken auf. Angesichts des schwierigen Wirtschaftsumfelds macht er bei den europäischen Dienstleistungsaktien attraktivere Anlagemöglichkeiten aus.

Analystin Pinar Ergün von Morgan Stanley stuft das SMI-Schwergewicht Nestlé von "Equal-weight" auf "Overweight" herauf und veranschlagt neuerdings ein Kursziel von 122 (zuvor 120) Franken. Sie hält den Nahrungsmittelmulti aus Vevey für überdurchschnittlich gut gegen einen Wirtschaftsabschwung gerüstet und gibt dessen Aktien daher den Vorzug.

Auch der Basler Platzrivale Roche kriegt sein Fett weg. Nach J.P. Morgan wirft auch Jefferies beim Pharma-Urgestein das Handtuch und geht mit einem Kursziel von 325 (zuvor 375) Franken von "Buy" auf "Hold". Analyst Peter Welford erwartet erst ab dem nächsten Jahr wieder eine Wachstumsbelebung. Er favorisiert jetzt erst recht die Aktien von Novartis, welche er wie bis anhin mit einem Kursziel von 100 Franken anpreist. Damit widerspricht Welford seinem Berufskollegen bei Morgan Stanley.

Eine regelrechte Kehrtwende vollzieht der für die Bank of America tätige Analyst Vlad Sergievskii bei den Partizipationsscheinen von Schindler. Er stuft diese von "Underperform" auf "Buy" herauf. Und um seinem neugewonnenen Optimismus den nötigen Nachdruck zu verleihen, veranschlagt er neuerdings ein Kursziel von 200 (zuvor 130) Franken.

Der Analyst glaubt, dass Schindler besser als andere Aufzugs- und Rolltreppenhersteller für einen Abschwung gerüstet ist. So trägt das Servicegeschäft bei den Zentralschweizern der Bank of America zufolge mehr als die Hälfte zum Umsatz und sogar satte 90 Prozent zum operativen Jahresgewinn bei.

Sergievskii dürfte meinen geschätzten Leserinnen und Lesern vor allem aufgrund seiner doch sehr pessimistischen Haltung in Sachen Stadler Rail in Erinnerung sein. In derselben Studie zur europäischen Investitionsgüterindustrie, in welcher er die Partizipationsscheine von Schindler hinaufstuft, bekräftigt er seine "Underperform" lautende Verkaufsempfehlung sowie das Kursziel von 22 Franken für die Aktien des Zugbauers aus dem thurgauischen Bussnang.

Und dann wäre da noch die Abstufung für die dividendenstarken Valoren von Zurich Insurance von "Outperform" auf "Neutral" durch Dominic O'Mahony von BNP Paribas. Angesichts des nurmehr geringen Aufwärtspotenzials bis zum 470 Franken lautenden Kursziel gibt er ausgerechnet den Aktien von Generali – dem früheren Arbeitgeber von Zurich-Chef Mario Greco – den Vorzug. Greco dürfte allerdings gut darüber hinwegkommen.

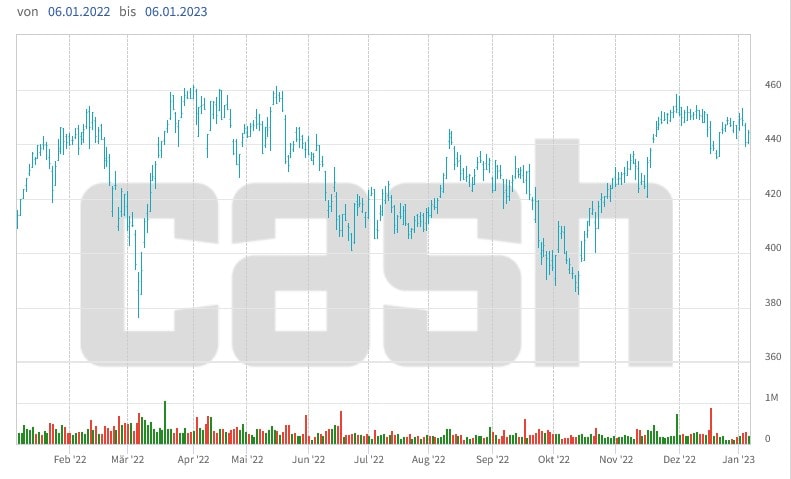

Aktienkursentwicklung bei Zurich Insurance über die letzten 12 Monate.

Bei Geberit macht Daniela Costa von Goldman Sachs eine Abkehr von der einst im Sommer 2019 ausgesprochenen Verkaufsempfehlung und geht mit einem 12-Monats-Kursziel von 466 (zuvor 440) Franken auf "Neutral". Im Zuge nachgebender Energie- und Rohmaterialpreise erhöht Costa ihre operativen Gewinnschätzungen um durchschnittlich 5 Prozent. Sie hält die momentane Bewertung der Aktien nun für angemessen.

Der für die Bank of America tätige Hubert Lam stuft seinerseits die Aktien von Julius Bär von "Neutral" auf "Buy" herauf. Er findet sichtlich Gefallen am defensiven Geschäftsmodell der "Bären" und veranschlagt neuerdings ein Kursziel von 66 Franken. Sein Berufskollege Dani König von Mirabaud Securities nimmt hingegen die Wiederabdeckung der Valoren von Sika mit "Buy" und einem Kursziel von 273 (zuvor 410) Franken auf. Er sieht im Vollzug der milliardenschweren Übernahme des einstigen Bauchemiegeschäfts von BASF ab dem Frühsommer einen wichtigen Kurstreiber.

Neben den zwölf Umstufungen und Neuabdeckungen sorgten unzählige Kurszielanpassungen bei uns Wirtschaftsjournalisten und Börsenkolumnisten für Schnappatmung. Ich will noch gar nicht daran denken, was uns erwartet, wenn hierzulande ab Mittwoch die Unternehmensberichterstattung fürs vergangene Jahr anläuft...

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |

4 Kommentare

Also, wenn ich den Bericht des C.I. lese komme ich mir vor wie auf einem Basar. Ich möchte in der Tat nicht "C.I." sein, der all diese widersprüchlichen Empfehlungen und Meinungen aussortieren und dazu noch interpretieren muss. Bei mir haben diese "Banken - Anlysten" einen sehr kleinen Beachtungswert, ca 20 %, damit meine ich aber nicht den C.I. Was da an "Chrut und Rüebli" zusammengemischt wird, ist teilweise "atemberaubend". Hätte ich alles gemacht was mir die Banken und ihre Handlanger in all den Jahren empfohlen haben, wäre ich heute ein wirklich armer Mann. Da halte ich mich lieber an die Empfehlung des Milchmannes Tevie im "the fiddler on the roof/Anatefka".....if i were a rich man, der hatte eine lange Wunschliste ohne Empfehlung der ganz Schlauen.

Ich finde es immer interessant wie amerikanische Grossbanken so tun, als würden sie den Schweizermarkt kennen..... dabei plappern sie einfach das nach was die Schweizerbanken schreiben - einfach ein bisschen abgeändert....wie gut kennen die Amis den Baumarkt und die Bautätigkeit in der Schweiz.....?

Schweizer Aktien sind nur spekulativ interessant. Kleine Umsätze = grosse Kursverschiebungen. Also mit relativ geringem Einsatz kann man den Kurs beeinflussen. Zudem erzielt man durch den hohen CHF immer noch einen Gewinn.

*